银保监会12月27日发布《外国银行分行综合监管评级办法(试行)》(下称《办法》),进一步完善外国银行分行监管评级体系,合理配置监管资源,加强分类监管,促进外国银行分行稳健运营。

评级体系明确,合规性权重上升

银保监会有关部门负责人指出,监管评级是银行业非现场监管的重要内容,在整个监管流程中处于核心环节和基础性地位。《办法》的发布和实施,是对外资银行监管的进一步制度化和规范化。

《办法》明确,外国银行分行综合监管评级包括核心要素评级和总行支持度评估两部分,其结果以核心要素评级结果为基准,总行支持度评估作为调整项。

核心要素评级包括风险管理、营运控制、合规性和资产质量等4项评级要素,这4大要素在核心要素评级中的权重分别为40%、30%、20%和10%。银保监会有关部门负责人指出,“合规性”要素的权重有所调整,从而提高其在评级中的重要性,进一步提升评级体系的科学性和合理性。

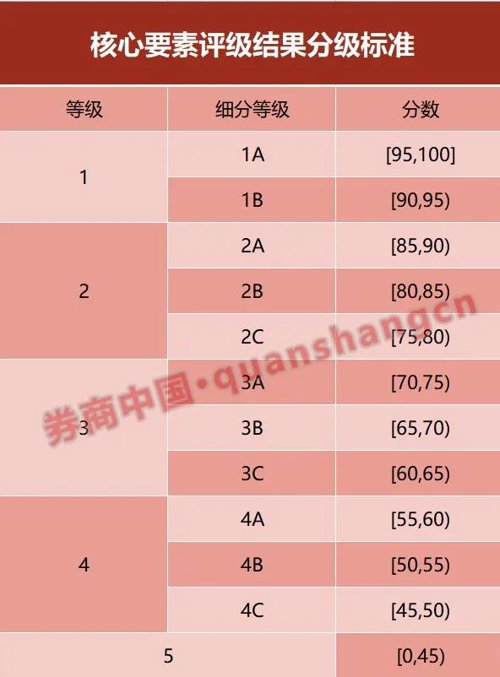

具体来看,核心要素评级总分为100分,结果将按1至5分为5个等级,1级细分为A、B两个档次,2级、3级和4级分别细分为A、B、C三个档次。评级等级数字越大,表明评级级别越低,监管关注程度越高。

总行支持度评估则包括总行的经营环境风险、总行的财务状况和管理能力以及总行对在华分行的支持度等3项评估要素,总分15分,3项评估要素各5分。其中,“总行对在华分行的支持度”为总行支持度评估中的核心要素。

总行支持度评估得分在13分至15分为1级,10分至12分为2级,7分至9分为3级,4分至6分为4级;3分以下为5级。

银保监会有关部门负责人表示,《办法》除了调整优化要素权重设置、等级划分,还完善了特别调整事项的设置。在特别调整事项中,除了原有的存在重大违法违规情况、重大案件、重大风险事件等情况可额外扣分外,还增加了经营管理存在重大缺陷,或者经营战略调整导致风险急剧上升等额外扣分的情形,从而进一步完善评级体系的科学性,并适当提升监管人员的自由裁量权。

此外,评级程序也得到进一步规范。《办法》明确,外国银行分行综合监管评级程序包括收集信息、初评、复评、审核、评级结果反馈、评级结果运用、动态调整、后评价等环节。其中,年度监管评级工作结束后,外国银行分行风险发生重大变化的,监管机构可对其监管评级结果进行动态调整。

结果运用:综合评级为5的银行或被实施市场退出

《办法》明确,监管机构应当充分利用外国银行分行监管评级结果,将监管评级结果作为衡量外国银行分行经营状况、风险程度和风险管理能力,制定监管规划,合理配置监管资源,采取监管措施和行动,开展市场准入的重要依据,根据监管评级结果对外国银行分行采取分类监管措施,督促外国银行分行持续提高风险治理水平。

上述负责人表示,监管评级首先应客观、准确反映机构的真实经营和风险情况,其次应该合理、充分、有效地运用监管评级结果,根据评级结果对机构采取分类监管措施。

具体来看:

对综合监管评级为1级的银行,不需要针对评级结果采取特别的措施和行动,在现场检查频率上可以相应放宽。

对综合监管评级为2级的银行,一般不需要针对评级结果采取特别的措施和行动,但应针对其存在的薄弱环节,督促落实整改措施,现场检查和非现场监管时应重点关注其存在风险的领域。

对综合监管评级为3级的银行,应区别情形采取以下措施和行动,包括但不限于:约见有关负责人进行警诫谈话、向总行通报情况、责令限期就有关问题报送书面报告、责令出具保证书、对有关风险监管指标提出特别要求、提高监管报表报送频度、提高现场检查或非现场走访频率等。

对综合监管评级为4级的银行,除可采取上述监管措施和行动外,还应区别情形采取以下措施和行动,包括但不限于:对资金流出境外采取限制性措施、对利润分配和利润汇出境外采取限制性措施、要求保持一定比例的经监管部门认可的资产、责令限期补充营运资金、暂停受理增设机构的申请、责令暂停部分业务或暂停受理经营新业务的申请、责令限期撤换高级管理人员、派驻特别监管人员等。

对综合监管评级为5级的银行,应在采取上述监管措施和行动的基础上制定实施风险处置方案或实施市场退出。

2022-12-28 14: 30

2022-12-28 14: 00

2022-12-28 13: 30

2022-12-28 13: 00

2022-12-28 12: 30

2022-12-28 12: 00