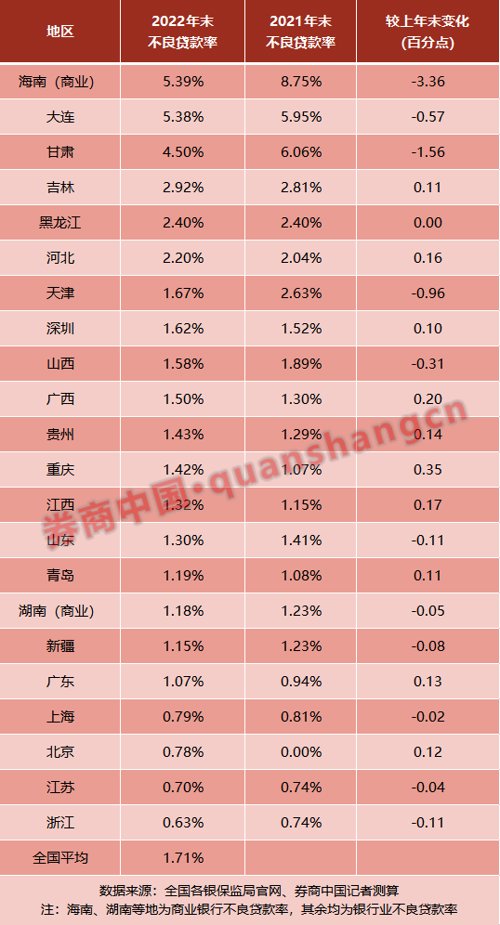

根据券商中国记者梳理,截至3月1日,全国已有22个地方银保监局披露了2022年末银行业不良贷款率数据。

总体来看,西部、东北、华北部分区域的银行资产质量仍显著低于华东、华南等沿海省市。但过去一年,海南、甘肃、天津等多地正在加快不良贷款率的压降。此外,部分沿海地区的不良贷款率有所反弹,不良贷款余额增幅扩大。

银保监会近日披露的数据显示,2022年末,银行业金融机构不良贷款余额为3.8万亿元,较年初增加1699亿元;不良贷款率为1.71%,同比下降0.09个百分点;银行业金融机构累计处置不良资产3.1万亿元,其中不良贷款处置2.7万亿元。

2022年末,全国大部分区域的银行资产质量维持稳健向好态势,一些地区正在加快不良贷款率的压降。

根据各地银保监局披露的数据,截至2022年末,11个地区的银行业不良贷款率较2021年末下降,海南、甘肃、天津、大连及山西等地的不良率降幅较为明显。其中,海南省商业银行不良率为5.39%,尽管维持高位,但同比下降3.36个百分点;甘肃的不良率为4.5%,同比下降1.56个百分点;天津、大连和山西的不良率分别为1.67%、5.38%、1.58%,分别同比下降0.96、0.57、0.31个百分点。

全国各区域中资产质量属于“尖子生”的江浙沪“包邮区”,不良贷款率不仅维持低位,且较上年进一步压降。其中,浙江的不良率维持了全国最低水平的0.63%,较上年下降0.11个百分点,不良贷款规模年内减少37亿元;江苏、上海的不良率分别为0.7%、0.79%,分别同比下降0.04、0.02个百分点。

值得一提的是,已披露不良率的区域中有近10个省市同比上升,不良贷款规模也有所攀升。例如,去年末重庆的不良率为1.42%,较上年同期提升0.35个百分点,反弹幅度在22个区域中最高;广西、江西和河北的不良率分别为1.5%、1.32%和2.2%,分别较上年末增加了0.2、0.17和0.16个百分点,不良贷款余额在过去一年分别增加151亿元、153亿元、约302亿元。

券商中国记者注意到,在部分经济发达的沿海地区,尽管银行业不良率总体维持低位,保持了优质水平,但过去一年资产质量也有所下滑。

例如,广东省的不良率再次“升破”1%,年内不良率上升0.13个百分点至1.07%,不良贷款余额一年内新增约368亿元,新增规模在22个区域中最高;深圳不良率同比上升0.1个百分点至1.62%,已连续三年攀升创下新高。另外,同属沿海经济活跃区域的青岛,该市不良贷款率较上年增长0.11个百分点至1.19%,新增不良贷款约59亿元。

尽管已披露数据的大部分区域银行资产质量保持稳健,但也有西部、东北、华南等地的银行业风险持续暴露,不良贷款率亟待进一步压降。

以不良率居于高位的海南省为例。2022年末,该省商业银行不良率高达5.39%,去年6月末则为6.29%,而2021年末这一指标一度高达8.75%。究其背后原因,难免与当地信用环境、房地产行业风险传导等有所关联。

券商中国记者注意到,今年1月份,海南银保监局开出2023年“1号罚单”指向海口农商行,该行涉及13项违规事实被罚没710万元。其中,该行违规内容多指向房地产贷款相关业务,例如通过非房地产开发贷款科目发放房地产开发贷款。同时,该行还涉及贷款风险分类不准确、违规掩盖不良的情形。评级机构联合资信在评级报告中指出,海口农商行信贷资产质量仍面临较大下行压力。这和海南省支柱产业房地产业增长乏力、债务违约风险逐渐显现等影响因素有关。

今年1月份,海南银保监局在召开的2023年工作会议中提到,该局2022年配合做好大型企业集团风险处置工作,着力推进不良资产处置力度,全年处置不良资产920.5亿元。对于后续工作,该局还表示,要加大信用风险防控力度,提高不良贷款处置效率,促进房地产市场平稳健康发展,加快推进中小金融机构改革化险。

不良率同样维持高位的还有甘肃省。2021年末,甘肃省不良贷款率一度攀升至6.06%,2022年末降低至4.5%,但仍远高于全国1.71%的平均水平。资料显示,甘肃省是我国重要的能源、原材料工业基地,同时有较多的农林牧等第一产业,这些产业更易受到经济环境影响,一旦经济恶化,首当其冲的就是贷款违约。

此外,东北多地的银行资产质量也有待进一步优化。其中,去年大连市的不良率高达5.38%,而这一数据在去年6月末一度高居6.13%;去年末吉林省的不良率指标为2.92%,较前一年上升0.11个百分点;黑龙江的不良率也超出了全国平均水平,达2.4%,与上年持平。

有受访的业内研究人士对券商中国记者表示,不同地区的不良贷款率存在差异是一种普遍现象。他认为,银行资产质量与区域宏观经济、产业发展状况联系紧密,尤其是疫情对我国经济产业造成了结构性冲击,经济复苏存在不平衡的问题。

近年来,我国中小金融机构不良贷款规模上升,重点领域信用风险进一步暴露,金融改革化险的需求进一步增加。对此,监管部门也多次强调,要拓宽不良资产的处置渠道。

去年6月,银保监会发布《关于引导金融资产管理公司聚焦主业积极参与中小金融机构改革风险化解的指导意见》,要求资产管理公司(AMC)加大对中小金融机构的不良资产处置力度,适度放宽金融资产收购范围,提升金融风险化解效率。

2021年,不良贷款试点工作正式开启,这也意味着银行单户对公不良贷款转让和个人不良贷款批量转让得以“破冰”。2022年12月30日,银保监会办公厅印发《关于开展第二批不良贷款转让试点工作的通知》,将注册地位于北京、河北、内蒙古、辽宁、黑龙江、上海、江苏、浙江、河南、广东、甘肃的城市商业银行、农村中小银行机构也纳入试点机构范围。

截至2月28日,据银登中心官网披露,已开立不良贷款转让业务账户机构的最新名单中,城商行数量已增加至19家,农商行已有4家,中小金融机构参与不良贷款转让在持续扩容。不过,就参与试点机构整体而言,不良贷款转让仍以国有大行、股份行的分支机构为主,分别有188家、252家。

银行业不良资产处置步伐正在不断加快,而中小银行不良资产反弹压力也不容忽视。

近日,东方金诚发布《商业银行2023年信用风险展望》称,部分中小银行公司治理及风险管控等方面存在缺陷,导致股权结构混乱、关联交易集中度管控不严、信贷管理不审慎等问题;部分风险抵补能力较弱,内源积累、外部补充资本渠道受限的中小银行,在风险资产处置、消化上存在较大难度,资产质量面临下迁压力。

2023-03-04 18: 29

2023-03-04 18: 00

2023-03-04 17: 00

2023-03-04 16: 36

2023-03-04 16: 11

2023-03-04 15: 59