1720年,伟大的物理学家牛顿步履沉重地走出交易所,感慨道:“我能够计算出天体的运行规律,却无法预测人类的疯狂。”

彼时英国一度掀起席卷全国的炒股热潮,最终却是断垣残壁、满目疮痍,大量投资者纷纷破产,即使牛顿也遭遇重挫。该事件史称“南海泡沫”,是“泡沫经济”一词的起源,对英国股市的影响更是长达百年之久【注1】。

睿智如牛顿,尚且在证券投资中蒙受如此重大的损失,普通投资者又该如何面对未来莫测的资本市场呢?换句话说,对投资者而言,持续战胜资本市场,是一个可能实现的目标吗?

基本面投资的有效性

1984年,哥伦比亚商学院,巴菲特用掷硬币假说反驳了证券投资的随机漫步理论:

假定举办一个有2.25亿参赛者的全美国掷硬币大赛,每回合掷出正面的参赛者晋级,掷出反面则淘汰,20个回合之后,依然会有大约215名优胜者,他们连续掷出了20次正面。

如果你是一名随机漫步理论的拥护者,你会认为这只是概率与运气的结果,而不是他们拥有什么独特的掷硬币技巧,即使换作2.25亿只猩猩参加比赛,结果可能也不会有太大的不同。

巴菲特却指出,即使换作猩猩参赛,如果你发现其中40位猩猩“赢家”都来自同一家奥马哈的动物园,你肯定也会前往这家动物园找到饲养员问个究竟,而非简单将其归因于所谓“随机漫步”:为什么这些猩猩能够最终胜出?是否与投喂的食物有关?是否进行过特殊的训练?或是其他种种你认为可能的原因。也就是说,如果那些成功的赢家不同寻常地集中,你就会想弄明白到底背后有什么不同寻常的共同因素【注2】。

在智力发挥着重要作用的投资领域中,显然更是如此。如果我们发现获得成功的不同投资者都共同遵循着某种底层方法,大概率就说明此种方法的有效性。例如,巴菲特和老虎基金均是证券投资高业绩群体中的主要代表,而且他们都坚持着基本面选股的方法论。

相较于家喻户晓的巴菲特,有投资者可能对老虎基金还比较陌生。老虎基金,由朱利安·罗伯逊在1980年创立,到1998年的巅峰时期,老虎基金在扣除费用(管理费及收益分成)后获得了约31.7%的年化回报率,大大高于标普500指数同期的12.7%。

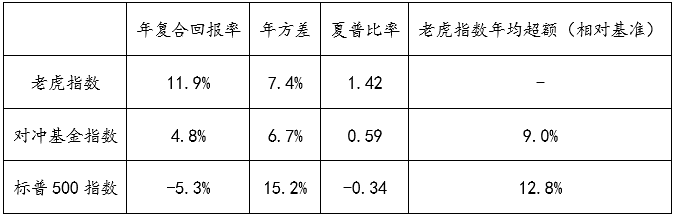

后来,有人编制与之相关的老虎指数,来衡量其业绩表现(参照表1)【注3】。老虎基金及老虎指数的杰出业绩表明,罗伯逊及其门徒们,依靠优秀的基本面选股技巧,真实而持续地战胜了市场。

表1:老虎指数2000-2008年业绩表现

数据来源:《富可敌国》

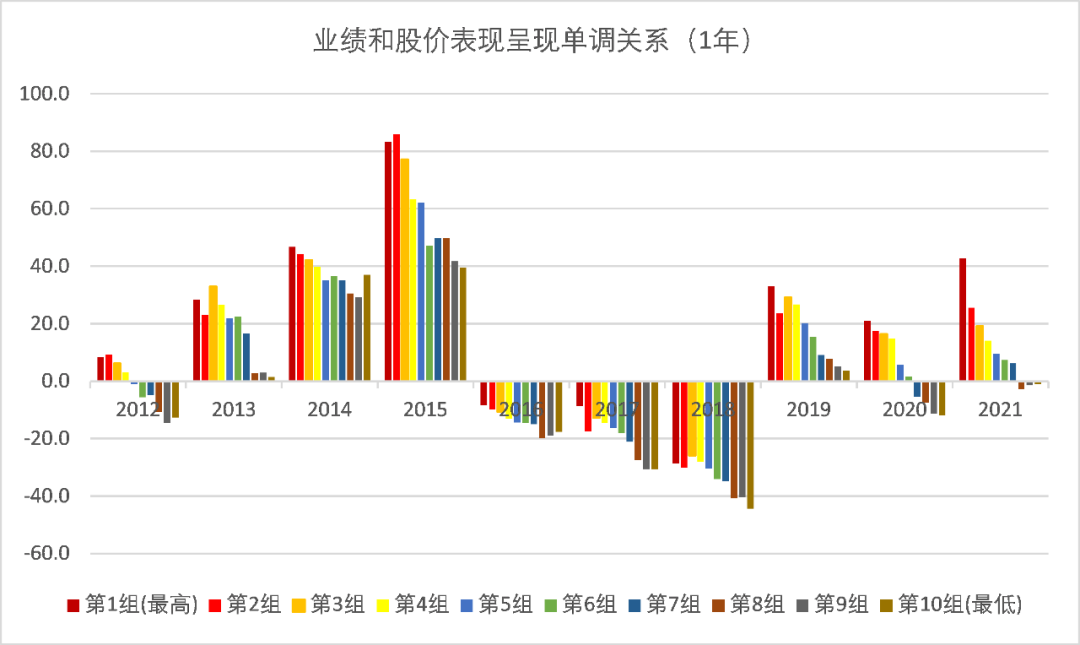

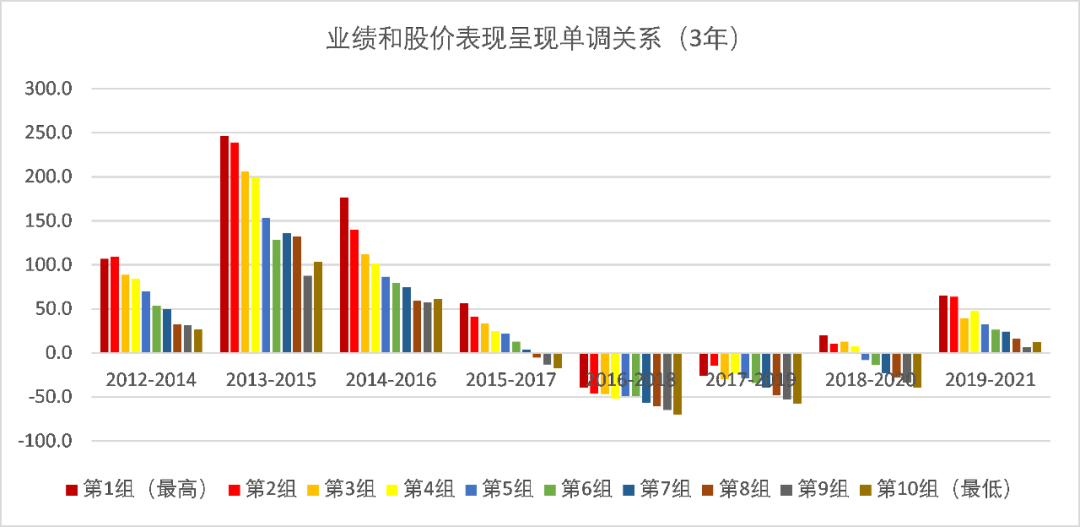

那么,巴菲特和“老虎”们的成功,是否只是特例,或是仅仅适用于海外成熟市场呢?我们基于A股历史数据做了一个简单的实证研究:自2012年开始,每年将A股所有公司按净利润增速从高到低分为十组,然后观察各组当年的涨跌幅情况。如图1和图2所示,不管是选取一年期维度进行检验,还是将时间窗口拉长至三年,A股标的市场表现的强弱都与其净利润增速的高低呈现明显正相关。换言之,业绩明显高增的公司,往往也能够取得更为突出的涨幅,基本面研究方法在A股市场同样适用。

更为关键的是,“盈利增速高低决定相对收益高低”这个基本面选股规律,不仅适用于不同的投资期限,也适用于不同的市场环境,无论牛市或是熊市都同样有效:2012-2013年震荡市、2018年熊市、2019-2021年牛市等等,“业绩明显高增的公司,往往也能够取得更为突出的涨幅”这一论断一直成立。

坚持从基本面出发展开研究,坚持选择业绩优秀的标的进行投资,就有希望在A股市场中抵御波动,有希望持续战胜市场。

图1:一年期业绩增速与对应股价表现

数据来源:Wind

图2:三年期业绩增速与对应股价表现

数据来源:Wind

确定性回报的网球赛——底线击球,上网得分

A股投资就像一场持续拉锯、考验心智的网球赛,基本面是我们手中紧握的球拍,确定性回报是我们想获取的得分——要用手中的球拍赢得分数,优秀选手必须、也只需要做好两件事:一是掌控空间——通过底线击球,积累优势;二是把握时机——适时上网得分,化优势为胜势。

如何底线击球?股息、估值和盈利是选手只能选择的三种打法:

股息打法属于纯防守,能最大化控制失误,但难以打出机会球。A股市场上,能够持续稳定派息的公司较为稀缺,年化股息率也低于主动权益基金的回报率,很难满足投资人的长期回报要求。

估值打法属于压迫式进攻,看似常打出机会,但确定性难以把握,极易主动失误丢分。理论上,盈利增长超预期应该带来估值中枢提升,也就是我们常说的戴维斯双击;但现实中,盈利与估值走向相反的例子也屡见不鲜,通过预判估值变化来博取超额收益,从长期来看其确定性也并不高。

只有“防守反击型”的盈利打法,才能够在防守与进攻中寻求平衡,在控制失误和把握机会中取得平衡。盈利打法以投资中确定性最高的回报来源——企业的中长期盈利增长为核心,在多拍拉锯中耐心调动、积累优势。

何时上网得分?对球场形势的清晰阅读是前提,更要在关键时刻果决判断,犹如把握产业何时“起势”。从基本面研究出发,通过对行业和公司的深度研究来获得超额收益,是基本面投资者的底层逻辑。同样的底层逻辑,却可能衍生出不同的投资策略,一如对基本面研究进行延伸的产业趋势投资、景气度投资等,均是应用较广的投资策略。相较于单纯的景气度投资而言,基于产业趋势的投资策略能够更具确定性地把握拐点,企业盈利增长的持续性更强。部分高景气投资虽也具备相对中短期的基本面投资特征,但高景气度不一定来自于产业趋势,也可能来自于补库去库、供需错配等短周期因素,其持续性难以准确判断。

产业趋势从萌芽培育到快速成长的生命周期,就是我们上网得分的最佳时机。产业趋势主要来自于新技术、新产品和新商业模式等,具有相对完整的生命周期:从萌芽期到培育期、到快速成长期、再到成熟与衰落期,其时间周期较长,创造的市场空间也相对较大。从历史经验来看,产业趋势往往代表着时代潮流,一旦成立,往往会带来比较持续的高景气度区间。

基于基本面来把握击球时机,才能持续命中球拍的“甜区”,稳健送出高质量击球、持续不断得分:一方面,产业趋势验证难度较大,缺少可直接量化的财务指标,需要依赖产业界的调研以及内外部研究资源,与行业专家等进行充分的探讨,并观察销量、产量、渗透率等领先指标的变化来进行综合分析。另一方面,产业趋势得到验证也并非结束,还需要进一步投入精力,通过持续高频的跟踪来观察未来空间。一般而言,产业趋势形成,跨过阈值之后,应该是快速上行;如果跨过阈值后未能快速上行,须得重新审视产业趋势的逻辑。而对阈值的水平把握和上行的斜率感知,需要的是经得起反复考验、能不断进化的基本面功力。

在投资的持久赛里,耐心、技巧缺一不可,终是初心决定恒心方向。无论我们最终能否成功寻得“投资圣杯”,相信紧握基本面的球拍,底线击球兼具稳健威胁,上网得分足够从容果敢,对于投资者而言,确定性回报的领奖台,可能就在不远的未来。

文中注释:

⑴ 注:参见《世界金融史:泡沫、战争与股票市场》

⑵ 注:参见《格雷厄姆-多德都市的超级投资者》

⑶ 注:参见《富可敌国》

(风险提示:文章涉及的观点和判断仅代表投资经理个人的看法。本文仅用于沟通交流之目的,不构成任何投资建议。投资有风险,入市须谨慎。)

2023-04-08 19: 43

2023-04-08 19: 29

2023-04-08 19: 07

2023-04-08 18: 50

2023-04-08 18: 27

2023-04-08 18: 22