清明小长假前,A股涨得很热闹,半导体股、白酒股涨得飞起!杀猪盘的2只股票,继续惨烈跌停、暴跌。

今日,小长假前最后一个交易日,在芯片涨价潮、白酒提价预期和业绩推动下,半导体板块、白酒板块狂涨,带动整个市场活跃。上午收盘,上证指数涨0.43%、深证成指涨1.16%、创业板指数涨1.58%,受益于芯片股的表现,科创50指数大涨2.52%。

昨日上市的次新芯片股芯碁微装,盘中更是狂涨37.07%,盘中触发临时停牌“熔断”。565亿市值的酒鬼酒业绩超预期,一字涨停。

今日,港股休市。

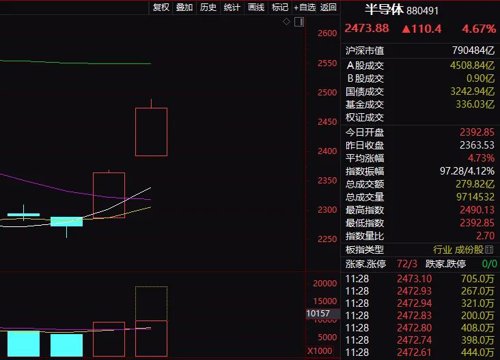

芯片掀起涨价潮:半导体板块狂涨4.67%

汽车芯片缺货、手机芯片缺货,芯片厂家纷纷涨价,掀起涨价潮。今日上午,半导体芯片股涨势如虹,领涨两市。上午,半导体板块高开后一路拉升,到收盘大涨4.67%。

芯片股当中,最猛的是次新芯片股芯碁微装,盘中触发“熔断”,上午收盘大涨30%。板块当中,科创板的晶丰明源涨13%,明微电子暴涨12%。主板的立昂微、中晶科技、康强电子涨停,瑞芯微、华润微等涨超8%。

芯片行业龙头中芯国际大涨4.96%。

最近,中芯国际、台积电对半导体进一步涨价。国内芯片龙头企业中芯国际告知客户,4月1日起将全线涨价,已上线的订单维持原价格,已下单而未上线的订单,不论下单时间和付款比例,都将按新价格执行。3月31日,瑞芯微发布调价通知函。

根据日经中文网,全球最大半导体代工企业台积电(TSMC)将从2021年底的订单开始取消对客户的优惠。将在事实上涨价数个百分点。据悉台积电向客户透露,为了应对全球半导体需求的扩大,将在今后3年里启动1000亿美元大型投资,涨价理由是制造成本增加。

实际上,半导体板块昨天就出现大幅飙升,几乎全仓半导体的蔡嵩松管理的诺安成长基金单日净值涨幅达到4.37%,他在年报中对今年半导体行业十分看好,认为是个大年。

白酒股又火了:茅台暴涨超3%,酒鬼酒一字涨停

半导体之后,酿酒(白酒)、食品饮料、汽车类的板块也大涨,酿酒超3%,食品饮料、汽车类涨幅也超1.6%。

酒鬼酒发布一季度业绩预告后,今日上午一字涨停,市值达到565亿元。

酒鬼酒昨日晚间发布2021年一季度业绩预告,超预期。酒鬼酒预计一季度实现归属于上市公司股东的为2.5-2.7亿元,同比上涨160.22%-181.04%。

同时,酒鬼酒发布2020年业绩快报,表示2020年实现18.26亿元,20.79%;2020年实现归属于上市公司股东的净利润4.92亿元,同比增长64.15%。

A股最强市值的贵州茅台也大涨3.2%,股价重返2100元以上。

白酒股是基金重仓板块,尤其以张坤管理的易方达蓝筹精选最为知名,白酒股大涨,坤坤的基金这下又要嗨了。

安琪酵母业绩增长涨停,中炬高新回购涨停

两只机构偏好的白马股也涨停。

500亿市值的安琪酵母,发布一季度业绩预增40%-50%。今日上午开盘后,快速涨停。

420亿市值的中炬高新回购涨停。中炬高新拟回购 3 亿元至 6亿元,回购价格不超60元/股;回购资金最高人民币 6 亿元测算,预计可回购股份数量约为 1000万股,约占 1.26%;按本次回购资金最低人民币 3亿元测算,预计可回购股份数量约为 500万股,约占0.63%。

两大杀猪盘又暴跌:中源家居连续跌停

两大杀猪盘中源家居、国芳集团今日上午又是暴跌。中源家居在前天盘中一度跌停,昨日再度跌停,今天上午又是跌停。

国芳集团昨日盘中快速杀跌停后,今日上午再度暴跌超6%。

芯片、白酒发力,蔡嵩松、张坤又要火了?

受益于半导体股的回升,昨日知名基金经理蔡嵩松的诺安成长单位净值大涨4.37%,今日上午预告净值又是涨超3%。

千亿顶流基金经理张坤重仓白酒,今日上午白酒股大涨,张坤的易方达蓝筹精选今日上午估算涨幅也超1.6%,而昨日港股美团、腾讯等暴涨,易方达蓝筹精选净值暴涨超3%。

比特币涨破60000美元/枚

比特币持续走高,涨破60000美元/枚,为3月19日以来首次。

券商、公募、私募:最大冲击已过,进入反弹窗口

中信证券:悲观预期顶点已现 4月基本面破局

中信证券研报认为,节后投资者谨慎情绪逐级递增,当前悲观预期顶点已现,市场底部确认,4月投资者情绪和行为将趋于平静,但市场形成新一轮持续上涨需要时间,基本面将替代流动性成为破局因素,中国稳健增长的正面因素不断积累,海外强复苏的预期向下修正。从配置上来看,在机构重仓股估值实现均值回归前,继续积极调仓,增配新主线,本轮市场调整后性价比较高的成长板块如半导体设备和军工等;疫情受损板块如旅游酒店和航空等。

招商证券4月策略:最大冲击已过,调整配置结构

我们认为,尽管对经济下行和通胀上行的担忧尚未解除,但短期市场大幅调整后,估值风险已经得到一定程度的释放,市场继续下探的空间并不大,优质资产的加仓机会可以逐步关注。配置结构方面,我们建议加仓跌幅较大、估值逐渐合理的优质消费类蓝筹;坚持配置估值较低,安全边际比较高的金融板块;一季度后,周期股行情可能逐步接近尾声,建议酌情减仓;科技板块的趋势性机会需待通胀高点过后、流动性紧缩预期消除后才能到来。

天风证券4月资产配置策略:经济环比改善,A股进入阶段反弹窗口

1、宏观环境与政策状态

展望2季度经济环比增速相比于1季度会有边际改善。当前经济处于复苏顶部,类似2017年年底;经济环比增速和通胀(PPI)预计在二季度先后见顶回落。中期的流动性环境仍然是紧平衡。仓位建议权益整体仓位降至标配或低配;标配利率债,标配信用债(中高等级信用债)和转债。商品:维持标配工业品、农产品、低配贵金属;做多或者标配人民币汇率的交易策略。建议仓位:权益(54%)>债券(21%)>商品(18%)>现金(7%)。

2、资产配置观点及建议

量化观点:在最新一期数据中,反应经济周期的TFMAI指数同比保持上升、环比数据小幅下降,反应金融条件的TFEMCI有所上升,货币因子延续上期趋势,继续保持放松。整体来看,经济数据向好,金融条件略有上升,我们建议当前可适当增配债券。权益方面,市场当前货币因子、信用因子继续放宽,我们建议加配股票。

权益市场观点:3月份,市场在月初急跌之后,开始平台震荡,核心资产分化,主题板块活跃。指数:中证500(-1.7%)>上证(-1.9%)>创业板指(-5.3%)>沪深300(-5.4%);行业:公用事业(+15.1%)>钢铁(+6.6%)>建筑(+5.9%)>纺服(+5.5%)>采掘(+4.2%)。

A股核心资产与70年代美股漂亮50相比,估值消化以及期间的风格切换(中小盘占优),有相似之处,但持续时间不能简单类推。我们认为,A股较难出现长时间风格切换,可淡化风格、重视业绩。核心资产在估值大幅调整后将分化,建议关注分子端持续改善的个股,比如新能源、机械、新材料等方向。

展望4月,微观资金结构改善叠加一季报预告,可能进入超跌反弹窗口期。?

债券市场观点:2020年四季度以来,我国经济增速已经超过潜在增速,如果未来继续维持,那么货币政策逐步收敛的趋势不会改变。建议债券市场还是从票息角度衡量,平衡配置。未来几个月债基中信用债占比可能会小幅上升,利率债有小幅下降,占比分别为55%、15%左右,其他资产(包括同业存单、现金产品、固收+等)占比约为30%。

中欧基金曹名长:两大因素使我乐观

对于当前市场,有两个因素使我比较乐观:第一方面是沪深300价值风格指数现在处于历史较低的位置。对于低估值的价值投资方法,我们要看估值。价值风格或者说低估值的品种,能创造价值的品种,估值处于历史较低的位置。第二个乐观的因素是关于基本面。

虽然政策有很宽松往紧的方面转变,但是企业的盈利增长很好。工业企业利润增长的数据,从去年5月份以来,8个月正增长了。预计未来一年可能还是会维持较好的增长。

星石投资二季度策略:盈利增长成核心驱动

展望后市,我们认为宏观层面不论是需求端还是供给端的逻辑都在强化,投射到上市公司,企业盈利强劲改善将成为驱动市场的核心逻辑,我们也将继续聚焦于业绩增长动力强劲、且估值合理的“高资产壁垒”公司。

我们认为,当前的宏观环境进一步强化了我们在年度策略中的判断,因此在投资方向的选择上,我们继续重点关注具有“高资产壁垒”的公司。在供给出清的大环境中,行业的新进入者在短期内难以模仿和复制,因此拥有高资产壁垒的企业能够形成更强的竞争力、或是占据更强势的产业地位,拥有更强的议价能力。随着经济景气度上升,这一类公司将更加充分地受益于经济回暖,需求的改善将体现为企业盈利的强劲增长或持久景气。

典型行业如:

(1)可选消费与服务:供给端集中度加速提升趋势明确,需求端具备较大恢复空间

供给端:消费与服务等行业受疫情冲击最为严重,存量供给大面积退出,未来相当长时间内,行业新增供给有限,存量供给的竞争力有明显提升,线下服务行业集中度加速提升的确定性强。

需求端:过去一年,疫情约束下城镇居民(收入-支出)之差处于有史以来的最高水平,意味着居民部门蓄积了大量收入用于预防风险,积聚了强大的势能。目前疫情全面控制可期,一旦储蓄开始释放,未来的消费恢复将越来越强。

(2)资源品:重资本且长周期的产能建设,构筑资本壁垒

全球资源品行业资本开支持续多年保持低水平,决定了其未来几年新增供给有限。同时资源品行业库存普遍处于低位,供给刚性和全球经济进一步复苏背景下,资源品行业有望维持高景气。关注供需格局突出的细分资源品行业,如有色金属等。

2021-04-03 00: 00

2021-04-02 20: 45

2021-04-02 19: 46

2021-04-02 16: 00

2021-04-02 12: 34

2021-04-02 08: 40