客户买了三年封闭期产品,基金经理却要走,该怎么办?

近期,去年业绩将近翻倍的沪上百亿私募彤源投资,却面临一场人事震荡,总经理、明星基金经理管华雨要走,投资者在得知消息后希望赎回年初买的三年封闭期产品;随后彤源修改了基金合同条款,多只产品临时开放赎回、取消赎回费;有客户赎回资金达千万。基金君也发现,彤源投资在7月14日将法定代表人由管华雨变更为薛凌云。

客户赎彤源投资三年锁定期产品 彤源旗下多只产品临时开放赎回

最近,基金君从业内了解到,有高净值客户赎回了百亿私募机构彤源投资在去年底、今年初发行的一款三年期封闭私募基金产品的投资资金。

“我们了解到彤源投资的核心人物管华雨要离开公司,当初大家都是冲着管华雨的名气和业绩买的产品,还有三年锁定期。现在他要走,我们就想要赎回产品。”一位投资人告诉基金君,他们同时赎回的客户中有金额千万级别的。

基金君打听到,此次客户赎回的产品正是去年12月到今年1月成立的彤源同兴系列私募基金,三年锁定期,彼时,该系列私募产品在渠道募集金额不小,浙江等地的投资人买得非常多。但是今年管华雨要离开彤源的消息传出,投资人希望赎回产品。

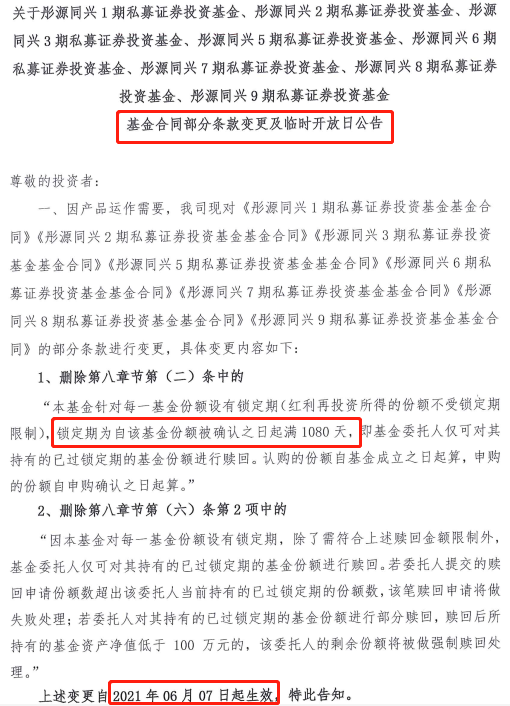

就在今年6月,彤源投资发布公告,彤源同兴系列私募产品,包括1期、2期、3期、5期、6期、7期、8期和9期,删除三年锁定期的相关规定,今年6月7日起生效。同时,还新增2021年6月10日为临时开放日,受理基金份额的赎回。

具体来看,删除了第八章第(二)条中的“本基金针对每一基金份额设有锁定期(红利再投资所得的份额不受锁定期限制),锁定期为自该基金份额被确认之日起满1080天,即基金委托人仅可对其持有的已过锁定期的基金份额进行赎回。认购的份额自基金成立之日起算,申购的份额自申购确认之日起算。”

还删除了第八章第(六)条第2项中的“因本基金对每一基金份额设有锁定期,除了需符合上述赎回金额限制外,基金委托人仅可对其持有的已过锁定期的基金份额进行赎回。若委托人提交的赎回申请份额数超过该委托人当前持有的已过锁定期的份额数,该笔赎回申请将做失败处理;若委托人对其持有的已过锁定期的基金份额进行部分赎回,赎回后所持有的基金资产净值低于100万元的,该委托人的剩余份额将被做强制赎回处理。”

据了解,除了三年期的产品,6月份,彤源投资在渠道的多只私募产品都打开临时开放,允许客户赎回。

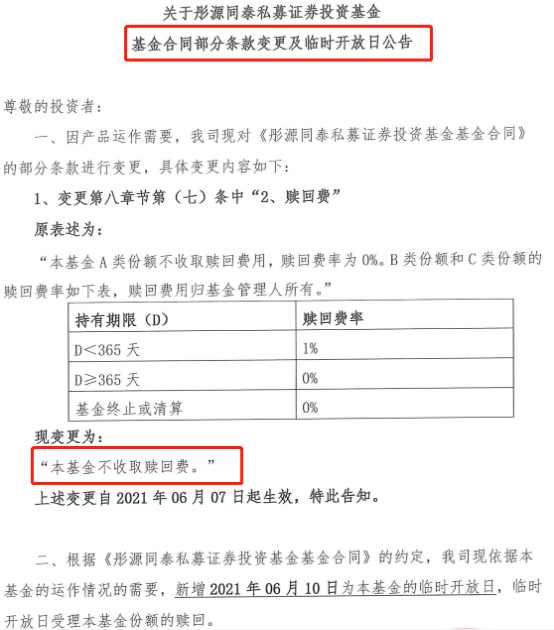

比如彤源同泰私募证券投资基金,第八章关于赎回费的规定,从原来的持有不到1年以上要收取1%的赎回费,现变更为“不收取赎回费”。同时新增6月10日为临时开放日,受理基金份额赎回。

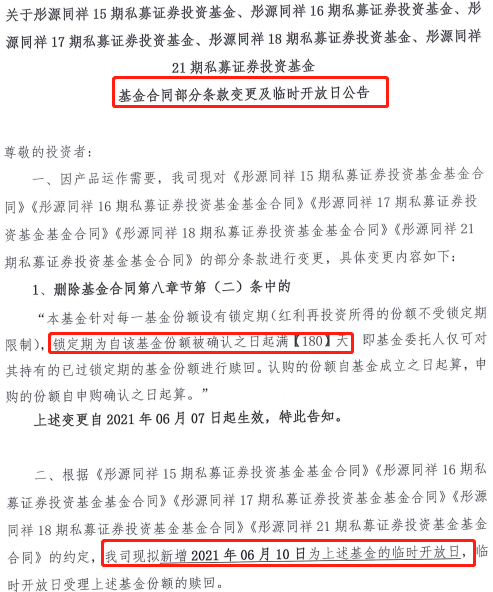

还有,彤源同祥15期、16期、17期、18期和21期也删除了锁定期的相关规定,“本基金针对每一基金份额设有锁定期(红利再投资所得的份额不受锁定期限制),锁定期为自该基金份额被确认之日起满180天,即基金委托人仅可对其持有的已过锁定期的基金份额进行赎回。认购的份额自基金成立之日起算,申购的份额自申购确认之日起算。”

彤源法定代表人变更 管华雨退出、薛凌云担当

基金君还发现,近期上海彤源投资发展有限公司发生了一些工商信息的变更。

天眼查信息显示,7月14日,彤源投资的法定代表人由管华雨变更为薛凌云,同时管华雨还退出了董事备案,新增为薛凌云。

彤源去年业绩出众、晋升百亿私募

公开资料显示,上海彤源投资发展有限公司成立于2006年4月19日,2014年3月25日在基金业协会备案登记,目前注册资本是3000万元。2020年由于出色的投资业绩表现,彤源投资成功晋级为百亿私募。格上数据显示,彤源旗下代表产品去年的收益率超90%,在大型私募中表现突出。

据了解,彤源投资专注于优质成长股投资,平时积极调研上市公司,非常勤勉。据格上介绍,从投资策略来看,彤源投资会以果断的仓位管理来应对市场大拐点,以高锐度的行业和公司比较提高组合有效性,力争熊市有力控制回撤,平衡市和牛市获取良好盈利。在具体实践上,会从宏观视角判断仓位、中观视角定行业以及微观层面筛选个股,层层递进,反复比较,优中选优。

彤源投资当前的官网信息显示,公司总经理、基金经理是管华雨,还有两位基金经理是薛凌云和庄琰。

管华雨在业内鼎鼎有名,他是复旦大学国际金融专业博士,具有近20年的金融从业经验;2002年管华雨入职申万证券投资部当投资经理,2005年11月加入信诚基金担任投资部研究员、基金经理,2010年6月他加入交银施罗德基金,担任基金经理、权益部投资总监,2015年6月“奔私募”,加入上海彤源投资,出任法定代表人兼总经理。

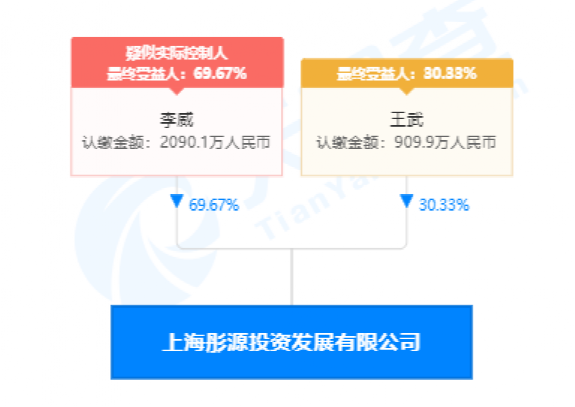

但是,天眼查信息也显示,彤源投资的实际控制人是李威,持股69.67%,公司的另一名股东是王武,持股30.33%。

核心人物对私募至关重要 销售私募基金也要看股权结构

实际上,管华雨要离开彤源的消息,近期在市场上不胫而走;投资人从渠道获悉,想要赎回原本锁定三年的产品;彤源随后临时开放了申赎,部分投资人离开。业内人士认为,这给私募基金销售市场也留下很多启发。

有渠道人士向基金君坦言,以后卖基金要关注私募管理人的股权结构,不能只看业绩。投资经理、投研团队的稳定性对一个私募基金公司的发展来说至关重要。

某私募基金市场总监表示,基金行业是轻资产行业,人才的重要性不言而喻。“明星基金经理要走,公募等大机构因为平台化,架构比较大,影响稍微小一些;但是私募基金是以核心人物为导向的,其投资理念、对市场和个股的判断很重要,如果他要离开,影响会更大一些。”

“私募机构和代销渠道都需要关注自己的职责,如果基金经理可能有变动,私募应该谨慎发行有锁定期的产品。而作为渠道方,更需要做好尽调,是对投资人的尊重和保护,私募的股权结构也很重要。” 一位私募行业资深人士说。

2021-07-20 12: 58

2021-07-20 13: 11

2021-07-20 08: 30

2021-07-20 07: 23

2021-07-19 19: 51

2021-07-19 19: 47