编者按:近期,基金二季报已披露完毕,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

中邮创业基金明星基金经理国晓雯近日公布二季报。二季度,国晓雯在她的代表产品中重点增持了军工、电子、电子设备相关个股。在季报中,她详尽地把自己调仓的思路结合市场动态进行了分析。

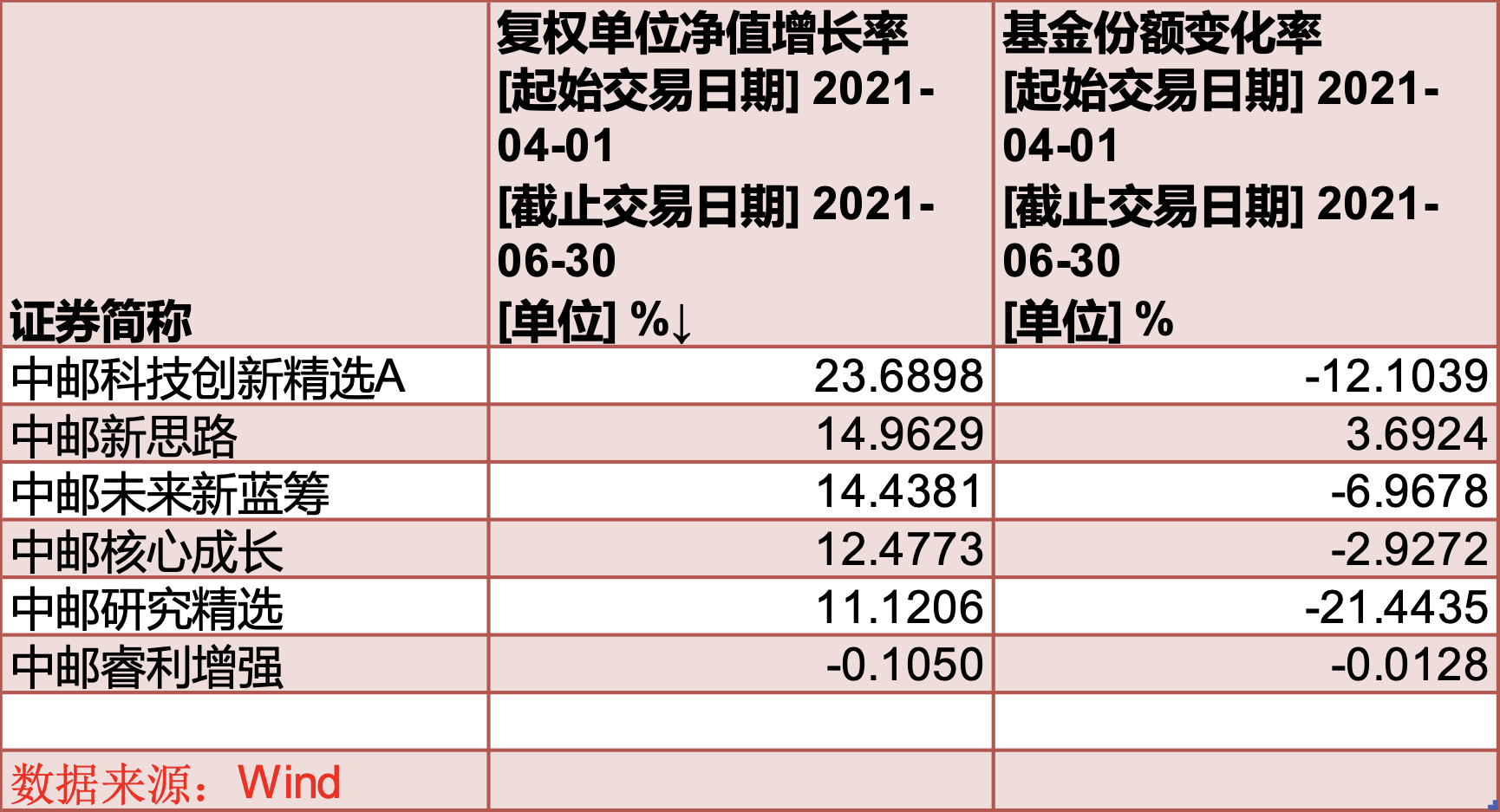

Wind数据显示,截至2021年6月30日,国晓雯管理6只基金,总管理规模超100亿,较一季度增长近7个亿。二季度,国晓雯通过投资部署也获得不错回报,其代表产品的区间收益率达24.82%。

展望下半年市场,国晓雯表示,未来一段时间的市场都会围绕着”碳中和“这一主题展开,军工、新能源、科技板块受益于“十四五”规划,这几条热门赛道被国晓雯看好。

本期【调仓风向标】,基金君将为大家详解中邮创业基金明星基金经理国晓雯的二季报及其调仓变化。

采取“底仓+弹性品种”配置策略 看好新能源、科技、军工

国晓雯在二季报中表示,二季度投资以基本策略“底仓+弹性品种”为基础,更多结合市场现状,把重心放到“弹性品种”上。

“底仓+弹性品种”是国晓雯对她管理基金中股票配置情况的标签说明。具体来看,“底仓”就是长期具有竞争力的核心资产,“弹性品种”则是制造业板块中重点配置——集中在军工、电子、新能源、半导体等行业,所带来的弹性势能也更强劲,为国晓雯二季度带来良好收益。

从国晓雯在管基金重仓股票来看,有7只属于她的“弹性品种”。其中,中环股份在占比上列居首位。近三月以来,中环股份涨幅超80%,这样的配置布局,为国晓雯二季度的收益做出了贡献。(数据来源:Wind,截至2021年8月4日)

(数据来源:Wind)

作为“底仓”的贵州茅台在二季度综合前十大重仓股中比重下降。综合国晓雯各产品的季报来看,她并没有特别地减持贵州茅台,但因她大幅度提升军工、半导体这类“弹性品种”的持股比重,贵州茅台相对“被减持”。

贵州茅台作为国晓雯1只偏股混合型基金中重仓期数达16次的股票,二季度中跌幅达16%,股价更是在二季度中一度跌至1861元/股。面对贵州茅台的跌幅,国晓雯回应:“底仓品种重点配置估值处于历史低位的品种。”

关于二季度的投资举动,国晓雯称:“下半年我们会通过方向性的把握和结构性的配置来选择未来的方向,会比较看好大制造业方向。根据报表来看,今年比较好的几个业绩释放的方向,包括新能源、科技、军工,基本都是属于大制造的范畴。”

她管理的6只基金绝大多数都在二季度获得较高的净值增长率,其中最高达到23.69%。

在国晓雯管理的基金中,有3只偏股混合型基金二季度均增加了持股比。国晓雯表示,二季度的投资策略仍旧保持中高仓位,维持了一季度的配置情况。

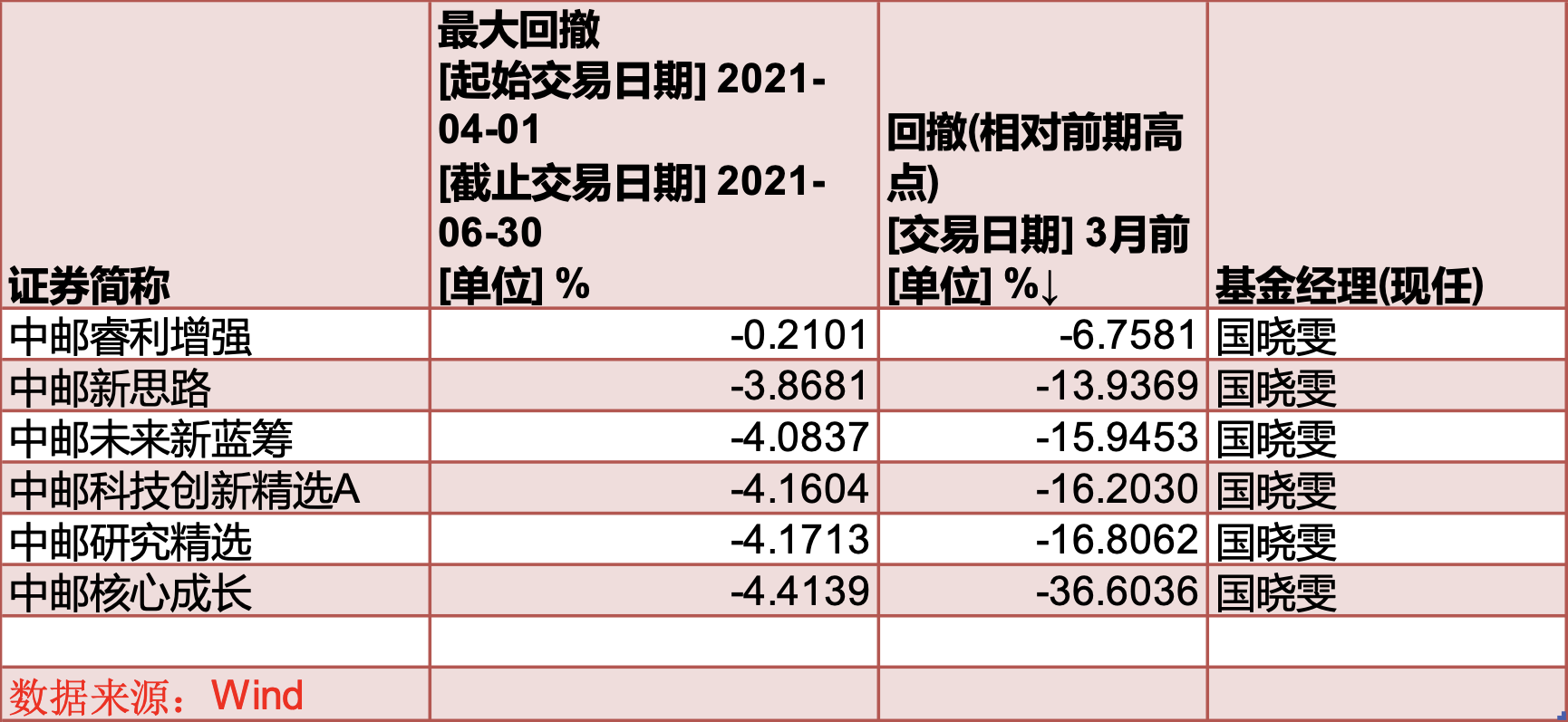

中高仓位的持股比会带来一定的风险,但国晓雯在管基金二季度的回撤均低于沪深300的回撤,这样稳健的收益也体现了她的较为稳健的管理能力。

重仓股大换血 硬核调仓制造业

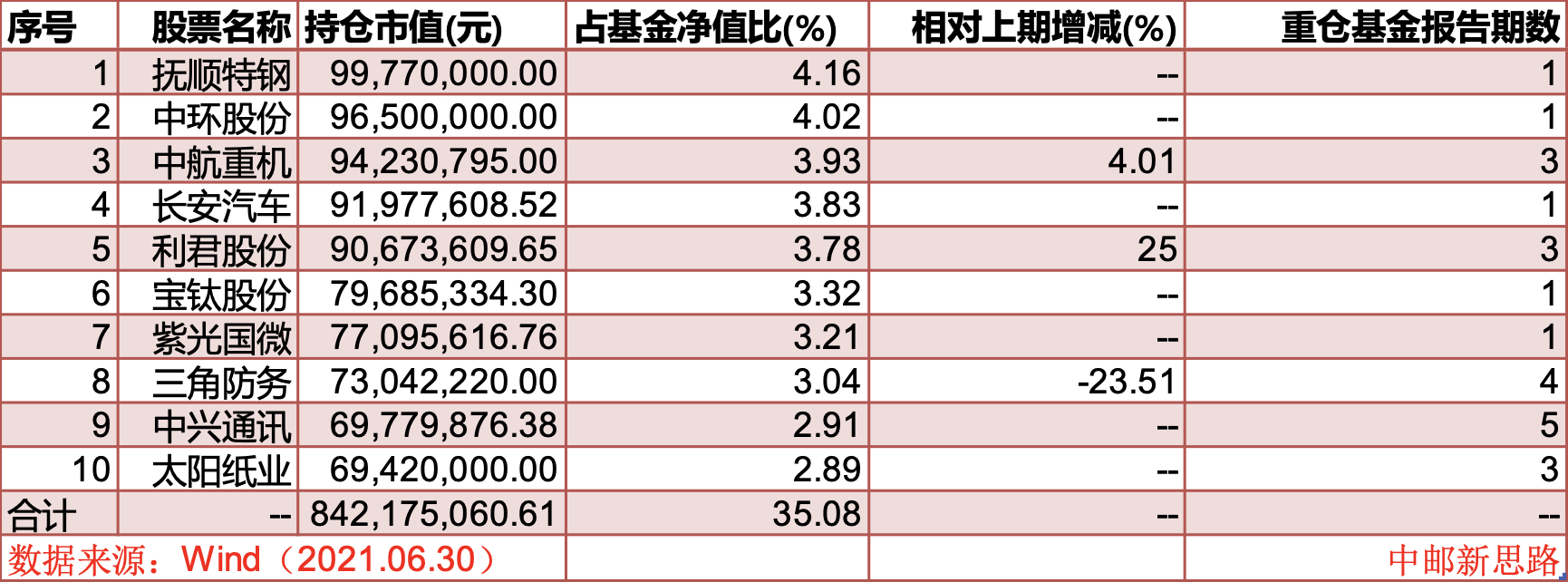

从调仓具体的调仓动作来看,虽然行业大方向不变,但国晓雯二季度对代表产品前十大重仓股进行了“大换血”,其中,剔除了一季度前十大重仓股中消费领域的个股,新增7只股票,行业分布在材料、信息技术和工业等领域,其中半数的个股首次登榜前十大重仓股。

值得注意的是,军工股抚顺特钢首次进入该产品的前十大重仓股,且一举占据榜首,这也不难反映出国晓雯的调仓策略。二季度国晓雯代表产品的持股集中度较一季度有所增长,达到35.08%。

用硬核这个词来形容国晓雯的调仓策略再适合不过。一方面,国晓雯换仓力度极大,手段硬核;另一方面,换上重仓位的股票隶属于制造业中的军工、半导体、电子设备等行业。而这些行业对技术和创新的要求很高,市场风格硬核;在涨幅上更是表现出了硬核的一面——半导体板块在二季度的涨幅达到60%,军工、电子设备在二季度的涨幅也都远超沪深300。(数据来源:Wind)

结合二季度的收益情况,国晓雯在二季报中点评,“在二季度,我们减持了部分新能源板块的持仓,换到汽车等板块中,减持了化工、钢铁等强周期板块。新能源和军工板块贡献绝对收益,两个板块显著跑赢市场。”

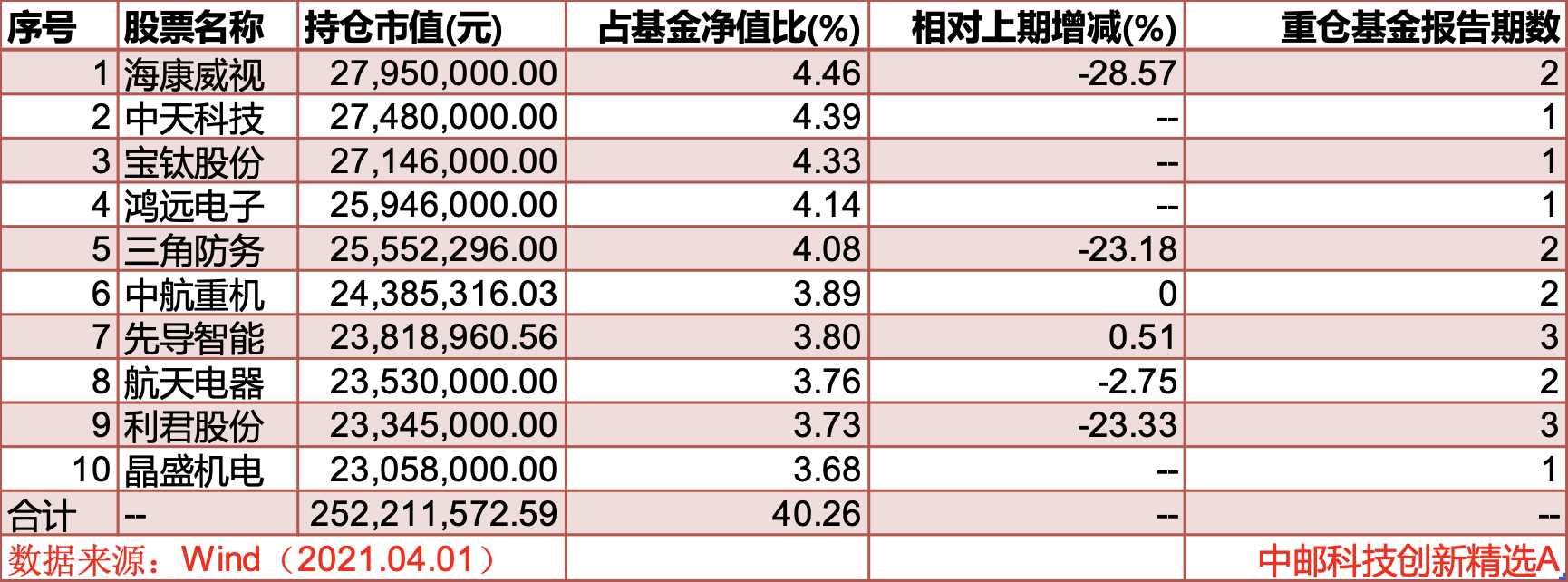

从该只基金的前十大重仓股可以看出,作为“底仓”的核心资产在二季度遭到削弱。帮助国晓雯基金大获收益的则是她的“弹性品种”,更加强有力的“军工+科技”组合是国晓雯二季度斩获不错售收益的秘密武器。

另一只具有代表性的基金,更是在持股方面的配置上,完美解释了国晓雯“弹性品种”配置的优越性。作为偏股混合型的基金,该基金的股票仓位较高,达到80.72%,较上一季度增加6.53%。(数据来源:Wind)

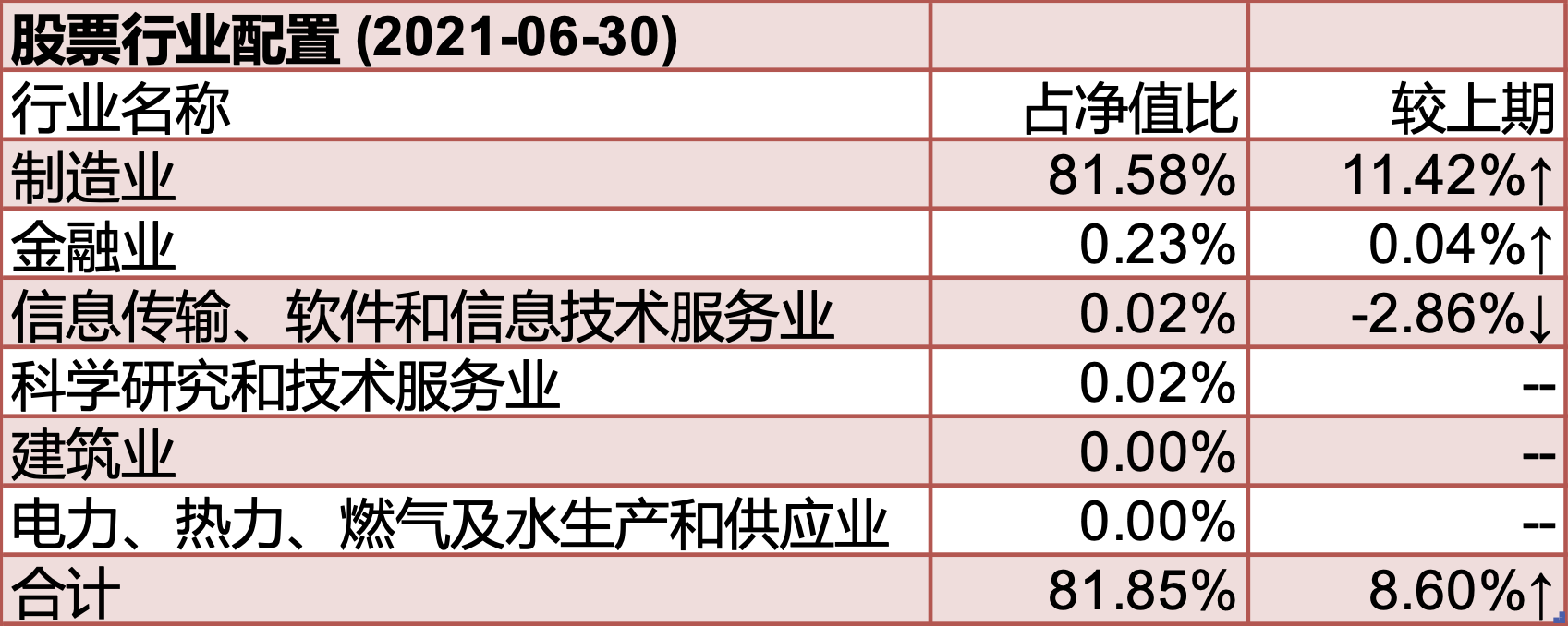

在该只基金股票行业配置中,二季度,制造业占81.58%,较上期上涨11.42%。具体来看,二季度前十大重仓股主要分布在工业、信息技术、材料这三大行业,其中隶属于工业的个股占半数。

(数据来源:Wind)

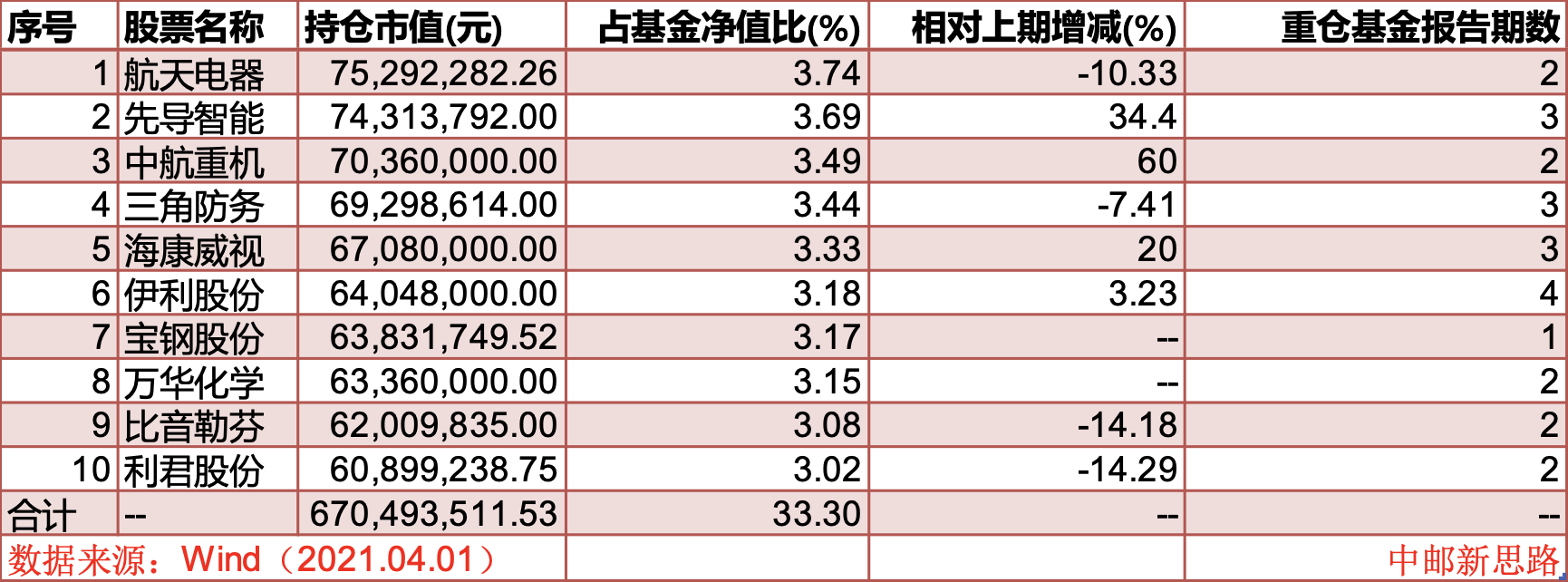

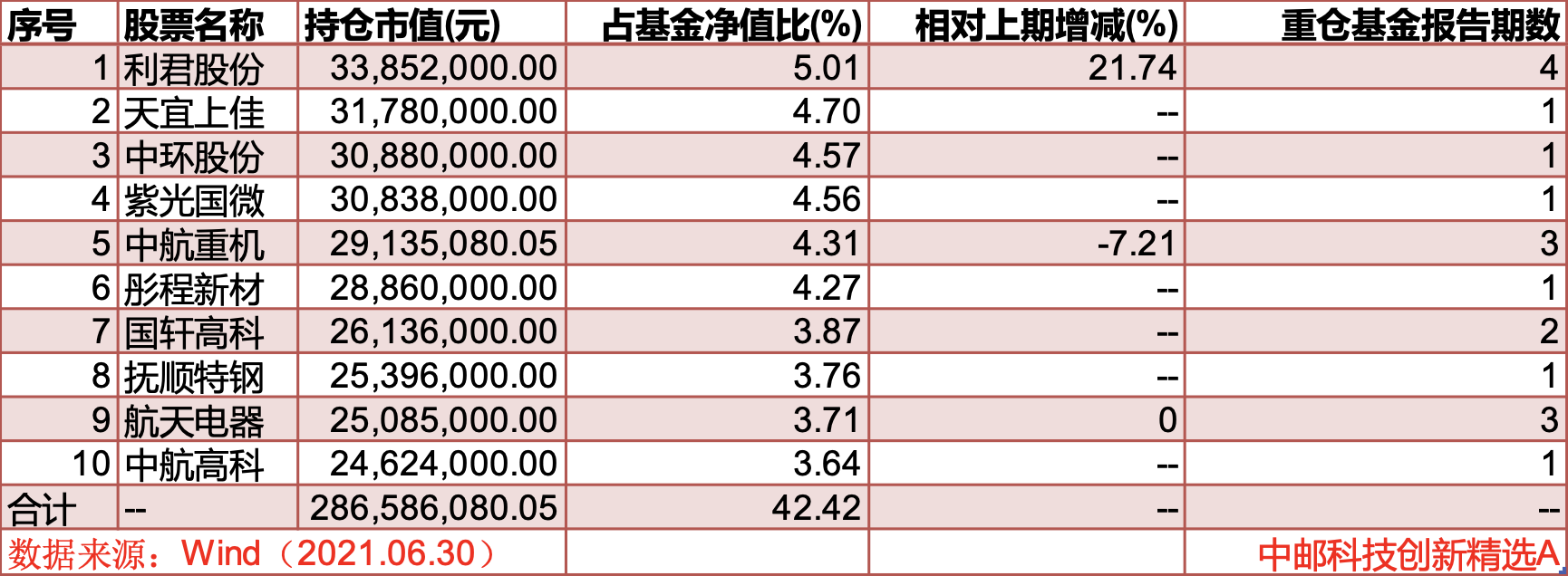

同样的,这只基金也在二季度经历大换血,6只股票首次进入前十大重仓股中,具体属于机械制造、半导体、军工。新入榜单的个股大大提升了前十大重仓股中工业相关股票的占比。

具体来看,二季度,国晓雯增持利君股份,持仓数量达280万,相对上期增加了21.74%,成为第一大重仓股。中环股份、紫光国微二季度新进前十大重仓股,分别以36.73%和44.26%的涨幅为该只基金带来了不错的收益。

国晓雯在二季报中表示: “在操作中,重点配置高景气度行业里面低PEG的品种,我们重点关注受益于“十四五”规划的新能源、军工、科技板块。”

在二季度的调仓中,国晓雯减少了“底仓”核心资产的配比。她认为,“‘底仓’品种重点配置长期有竞争力的核心资产和股价已经充分反应了基本面的悲观预期,且估值处于历史低位的品种。”国晓雯在二季报中遗憾地表示:“‘底仓’价值贡献了负收益。”

从市场大环境来看,二季度的调仓中,多位基金经理都对白酒+医药的“核心资产”进行了一定的减持操作。基于不同的市场判断,具体的减持理由有所不同。

在国晓雯看来:“目前大多数投资者面临估值困扰,全球经济体系在快速转型,在企业转型的过程中,企业价值创造的驱动力也在发生根本的变化,比如服务创新等创造的价值在不断地增加,传统的估值方法也需要与时俱进地发生变化。”

看好碳中和相关产业长期增长

二季度,市场重新回归成长股占优的风格,国晓雯在实际操作上,也更倾向于选择新能源、半导体、军工行业。

关于下一季度的市场景象,国晓雯表示:“对于国内,中国经济增长谨慎乐观,中长期经济增长中枢相对于疫情前下移。”

抱着这样积极的心态,国晓雯指出,未来一段时间,军工、机械、新能源、有色、金融等板块会受益于政策规划和市场动态。因此,她点出2021最大的投资主题是碳中和,并表示:“我们看好相关产业的长期增长。”

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-08-06 20: 47

2021-08-06 20: 27

2021-08-06 20: 23

2021-08-06 20: 14

2021-08-06 17: 29

2021-08-06 16: 49