编者按:近期,基金二季报已披露完毕,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

2021年年初,广发新发基金完成百亿募集目标,管理人为邱璟旻,市场的目光聚焦在了他的身上。

对于彼时投资年限不足五年的邱璟旻的来说,新发基金的规模几乎接近此前他的在管规模。2020年年度报告显示,邱璟旻的管理总规模为111.79亿元,这也意味着他面临的管理规模几乎翻倍。

面对暴增的管理规模,邱璟旻用成绩回答了市场。Wind数据显示,自2021年起计至当年二季度末,邱璟旻代表产品收益率达到17.78%,同期沪深300收益率仅有0.24%。

回顾二季度,邱璟旻认为,自己选择标的的唯一出发点是长期持有,交易行为更多是出于性价比角度的替换。作为专业投资者,自己会将更多的精力放在判断企业是否优秀上,相信成长带来的回报。

本期【调仓风向标】,基金君将为大家详解广发基金明星基金经理邱璟旻的二季报及其调仓变化。

批量增持重仓股 看好检测赛道

邱璟旻曾提到,自己的主要配置方向为医药、消费、科技与高端制造。他认为,二季度医药、消费、新能源、半导体基本回到了下跌前的高点,而以钢铁、煤炭、有色、化工等为代表的周期板块在经历了较大幅度的反弹后已进入震荡区间。

如其所述,医药和消费在二季度反弹至前一轮行情高点的同时,也为邱璟旻带来了不少的回报。

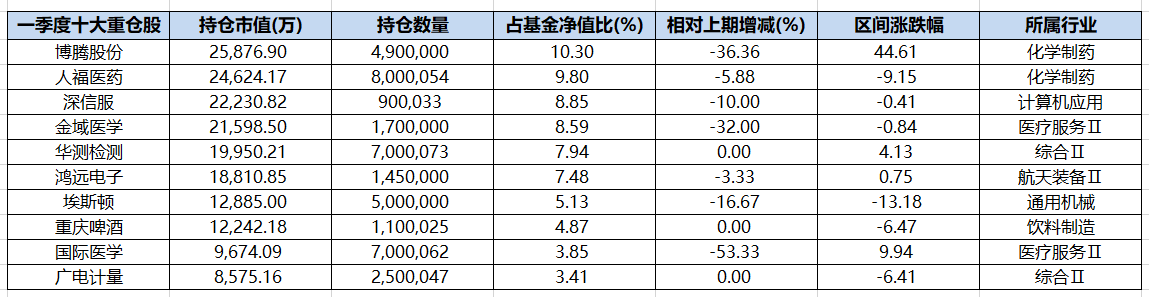

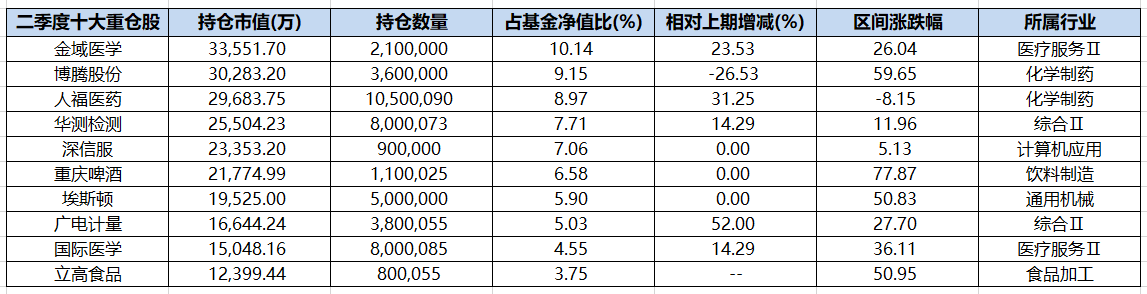

具体到十大重仓股的布局,邱璟旻在二季度仅将鸿鸿远电子更换为立高食品,增持了金域医学、人福医药、华测检测、广电计量和国际医学这五只医药与综合行业的个股,仅减持了博腾股份。其中,消费个股重庆啤酒在2021年二季度的区间涨幅居首,同期,新换入的立高食品也有超50%的区间涨幅。

邱璟旻曾提到过:长期持有是唯一出发点 ,相信成长带来的回报,这或许是他在过去多个季度中不曾大规模更换十大重仓股的原因。

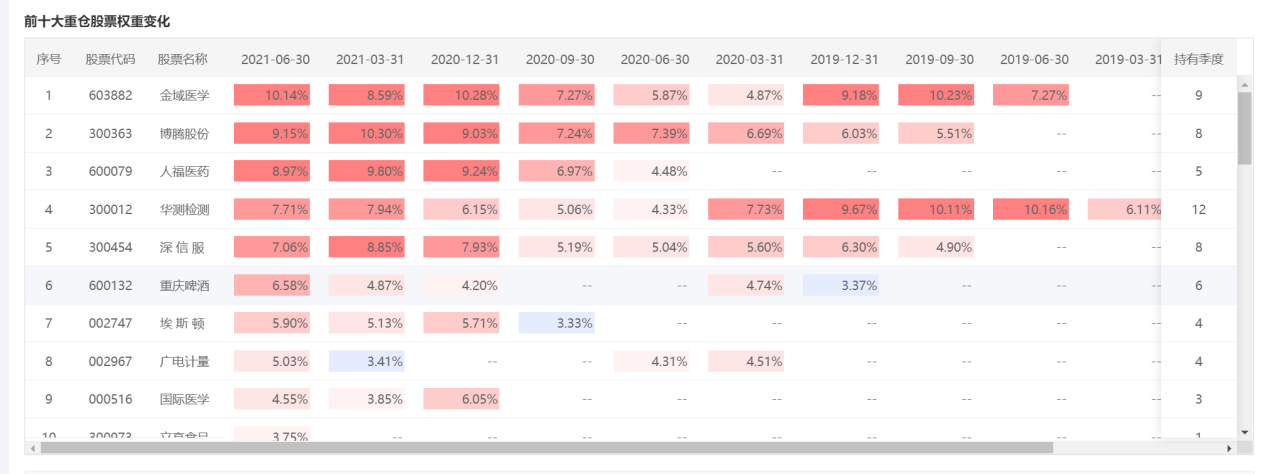

智君科技数据显示,邱璟旻代表产品于二季度的十大重仓股中 ,前六只个股的持有期都已超过5个季度,其中第三大重仓股华测检测更是被持有了12个季度之久。

(来源:智君科技)

可以注意到,除代表产品的主要配置方向外,邱璟旻对检测赛道则颇为看好。

上述数据显示,邱璟旻不仅连续十二个季度将检测赛道的龙头华测检测纳入十大重仓股之中,一季度,在十大重仓股普遍减仓的情况下,他对广电计量与华测检测却不作调整。二季度,邱璟旻更是对两只检测赛道的龙头个股进行了幅度不小的加仓。

Wind数据显示,华测检测于2018年的三季度末第一次出现在邱璟旻代表产品的十大重仓股中,根据相对上期增减的数据,邱璟旻对华测检测的关注还要更早。

(来源:Wind,邱璟旻代表产品2018年三季度重仓持股)

今年以来截至二季度末,华测检测累计涨幅达16.58%。而从2018年三季度末起计截至今年二季度末,华测检测累计涨幅476.43%,年化收益率达93.04%,为邱璟旻代表产品的净值增长贡献颇丰。

(来源:Wind数据,截至2021年6月30日)

对于另一只重仓股广电计量而言,投掷赞成票的不仅仅是邱璟旻。6月12日,高瓴及高毅两家顶级私募在广电计量的定增中同框出现,联手抢筹。

推崇“钟摆理论” 与伟大的公司同行

邱璟旻对霍华德·马克思提出的理论十分推崇,他不止一次在季报中提到这位橡树资本创始人的“钟摆理论”以及“第二层次思维”。

“钟摆理论”原指钟摆总是围绕一个中心值在一定范围内作有规律地摆动,在投资市场里现释义为市场无中庸之道,只有各走极端,但市场同样不会永远停在极端的端点,价值一定会回归。

面对市场一季度的震荡与二季度的上涨,邱璟旻在两次报告中皆提到了“钟摆理论”。

邱璟旻认为,一季度的调整是一个灰犀牛事件,“确定性溢价”的收敛在“钟摆理论”中是大概率发生的结果,溢价与高估就像摆到了某个极点的钟摆,回到中心点只是时间早晚。

由于提前预估了“钟摆”的回落,邱璟旻在一季度对此前市场认为估值过高的医药股进行了大幅的减仓,规避风险。

(来源:邱璟旻代表产品2021年度一季度报告)

经历了灰犀牛的调整后,邱璟旻表示,“估值与业绩增速需要相匹配”的概念在二季度愈发深入人心,选择看上去被高估的优秀公司还是较多瑕疵的被低估公司成为了新的问题。

“对于长期赛道好、增长速度比较快的企业,估值往往不便宜。作为专业投资者,我们应用‘第二层次思维‘评估企业价值与当前价格,相信成长的复利,尽量淡化‘定量估值’的影响。我们只需要大概判断此刻钟摆是处于左侧还是右侧即可。”邱璟旻说。

“第一层次思维”简单而直接——认为公司好就应该买它的股票,传来某公司的坏消息就立刻抛售,这在邱璟旻看来更像是一种跟着市场情绪“见风使舵”式的操作。邱璟旻表示,实际上通过判断市场情绪提前布局非常困难,专业投资人应具备“第二层次思维”,思考为什么企业会有现在的表现、资产当前价格与市场对该价格的普遍看法和投资者预期切合程度多高、大众的看法对资产的价格会带来什么影响等。

邱璟旻认为,专业投资人关注的核心点在于企业的长期利润是否能持续上升,以及价格是否正常围绕价值上下波动。“长期而言价格应该由企业盈利水平决定,所以要与伟大的公司同行。”邱璟旻说。

正如邱璟旻在二季度增持的两只检测个股。虽然华测检测与广电计量在2021年二季度的区间涨幅低于其他十大重仓股,但邱璟旻并未因此就转向其他涨幅更高的重仓股,仍然对两只检测个股选择了增持。回溯过往,华测检测或许已经用时间证明了邱璟旻的选择。

(来源:邱璟雯代表产品2021年度二季度报告)

总体而言,邱璟旻认为,目前市场以基本面优劣为审美标准的趋势不会发生改变,市场的分化将进一步加大。自己也将立足于产业投资逻辑,重点研究企业的核心竞争力和中长期发展,自上而下优秀行业与个股,长期持有并分享中国经济成长的果实。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-08-11 15: 07

2021-08-10 13: 00

2021-08-10 00: 00

2021-08-09 00: 08

2021-08-06 20: 47

2021-08-06 17: 29