编者按:近期,基金二季报已披露完毕,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

基金二季报早已披露完毕,作为“行业一哥”的易方达基金,可谓是市场焦点,旗下张坤、冯波、萧楠等明星基金经理的调仓动态迅速成为热点新闻,各类深度报道纷纷刷屏。

但聚光灯之外,易方达还有一位善于股债配置的隐形高手,其在二季度的调仓与市场研判也值得关注。这位高手便是固收老将张清华。

面对今年以来跌宕起伏的市场,指向稳健投资需求,以偏债混合型基金和二级债基为代表的“固收+”产品受到市场资金热捧。Wind数据显示,截至8月3日,今年以来新成立的“固收+”基金已达224只。

对于固收类产品来说,用债券作为安全垫固然可以降低产品波动,但同时也限制了对超额收益的获取能力。在此背景下,张清华在管的固收类产品,用低于股票基金的仓位,拿出了并不逊色于股基太多的业绩收益,这是对其择股能力的一个证明。

回顾二季度,张清华表示,权益市场方面,二季度指数震荡上行,但结构分化明显。其中,4月流动性超预期宽松推动前期调整幅度较大的机构重仓股走出了一轮估值修复行情。5月初开始,市场关注点逐步从流动性切换到企业盈利,基本面高增长板块取得了显著的超额收益。市场风格从周期向成长切换,并持续至半年末。

在具体的投资思路上,张清华继续坚持以自下而上的思路,精选基本面与估值匹配的个股。在行业配置上,以医药、光伏、电子为主。此外,他还积极参与科创板和创业板注册制的网下询价打新。

本期【调仓风向标】,基金君将为大家详解易方达基金明星基金经理张清华的二季报及其调仓变化。

上半年业绩表现稳健 管理规模飙升264亿

A股市场,多空轮转,许多基民发现,账户收益总是不断波动,煎熬万分,希望能够做一些调整来改变现状。

在这样的市场环境下,以绝对收益为目标、净值回撤较小的“固收+”基金,在今年的发行市场持续升温。Wind数据显示,截至8月3日,今年以来新成立的“固收+”基金已达224只。

“固收+”基金在配置上,通常以风险低、收益相对稳定的固收资产打底获取基础收益,通过“+”打新、可转债、二级市场股票、股指期货等其他资产博取更高收益。

因此,管理固收类产品的基金经理,就需要股市债市两手抓,做好对大类资产配置,易方达基金张清华就是深谙其中之道的佼佼者,其今年以来业绩表现较为稳健。

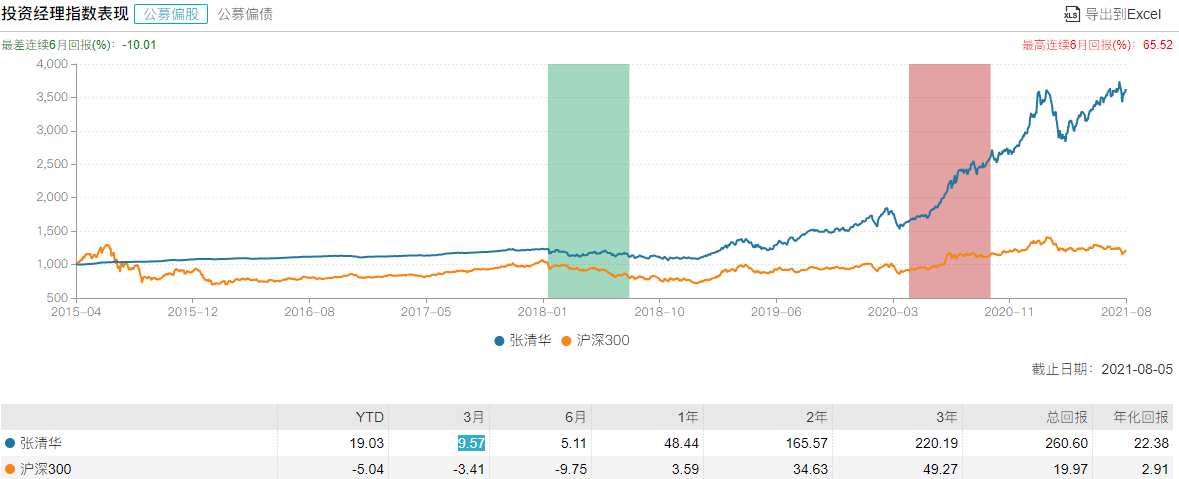

Wind基金经理指数显示,截至8月5日,张清华公募偏股产品今年以来平均收益为19.03%,偏债产品为6.32%。其中代表偏债产品,任职以来取得了238.32%的业绩回报,年化回报达17.33%,需要注意的是,该产品股票仓位长年保持在15%左右。

此外,他另外一只灵活配置型产品新收益,截至8月5日,今年以来已取得19.03%的收益率,而股票仓位也仅在70%左右。

(数据来源:Wind,截至8月5日)

稳健的业绩让张清华的管理规模继续抬升。Wind数据显示,截至二季度末,其在管产品13只,管理规模达1823.72亿元,相比一季度提升了264.91亿。

1800多亿的管理规模,让不少持有人有点“恐高”,在社交平台表达了疑虑:“张清华能够hold住这样的管理规模吗?”

实际上,“管理规模过大导致基金出现难掉头”的现象一直存在,而这一现象对于不同管理类型,以及投资风格的基金经理影响是不同的。

首先,张清华的在管产品以固收类为主,股票仓位本身就不高。其次,他在投资中也更倾向于中长期持股,换手率保持仅100%左右,较低的换手率也能让他更好的管理大规模产品。最后,在基金管理的过程中,基金经理并不是单打独斗,背后有着一只投研团队或共管基金经理的支持,比如张清华的搭档林森,也是一名绩优固收老将。

回顾二季度以来的市场走势,张清华表示,市场结构分化明显。其中,4月流动性超预期宽松推动前期调整幅度较大的机构重仓股走出了一轮估值修复行情。5月初开始,市场关注点逐步从流动性切换到企业盈利,基本面高增长板块取得了显著的超额收益。市场风格从周期向成长切换,并持续至半年末。

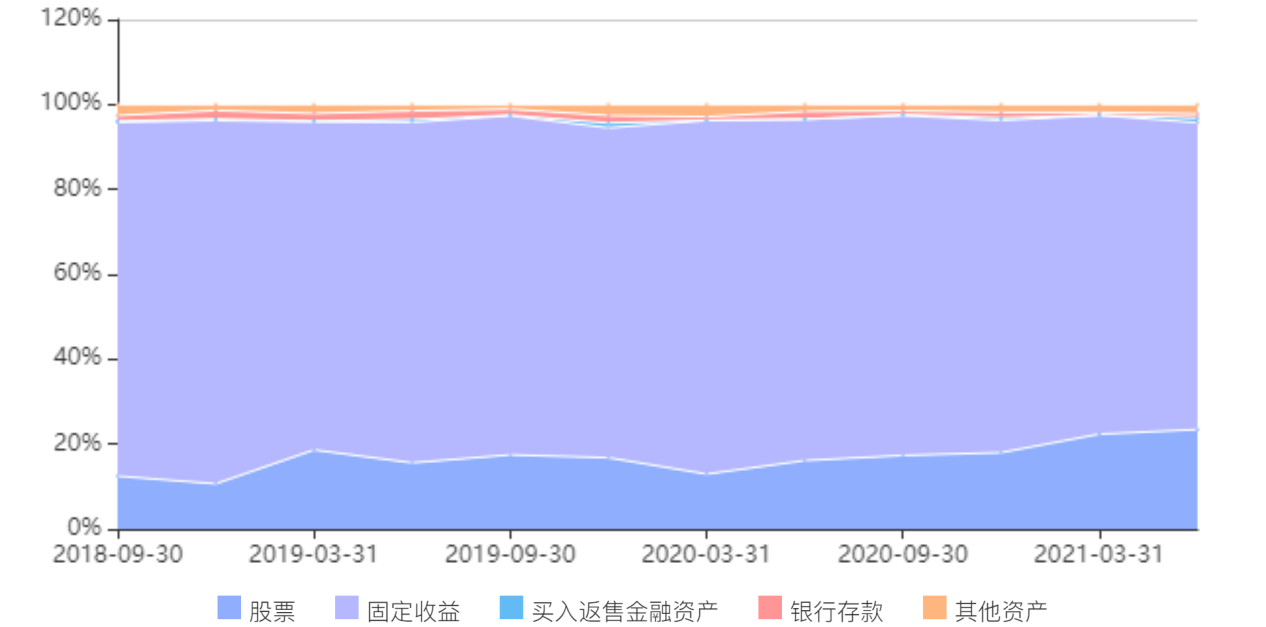

具体到大类资产配置上,智君数据显示,截至二季度末,张清华在管产品股票的资产净值为450.25亿,占总资产比23.43%,相比一季度微增1.08%。而固定收益类资产净值为1389.54亿元,占总资产比72.31%,相比一季度略减2.8%。

(数据来源:智君科技,截至8月5日)

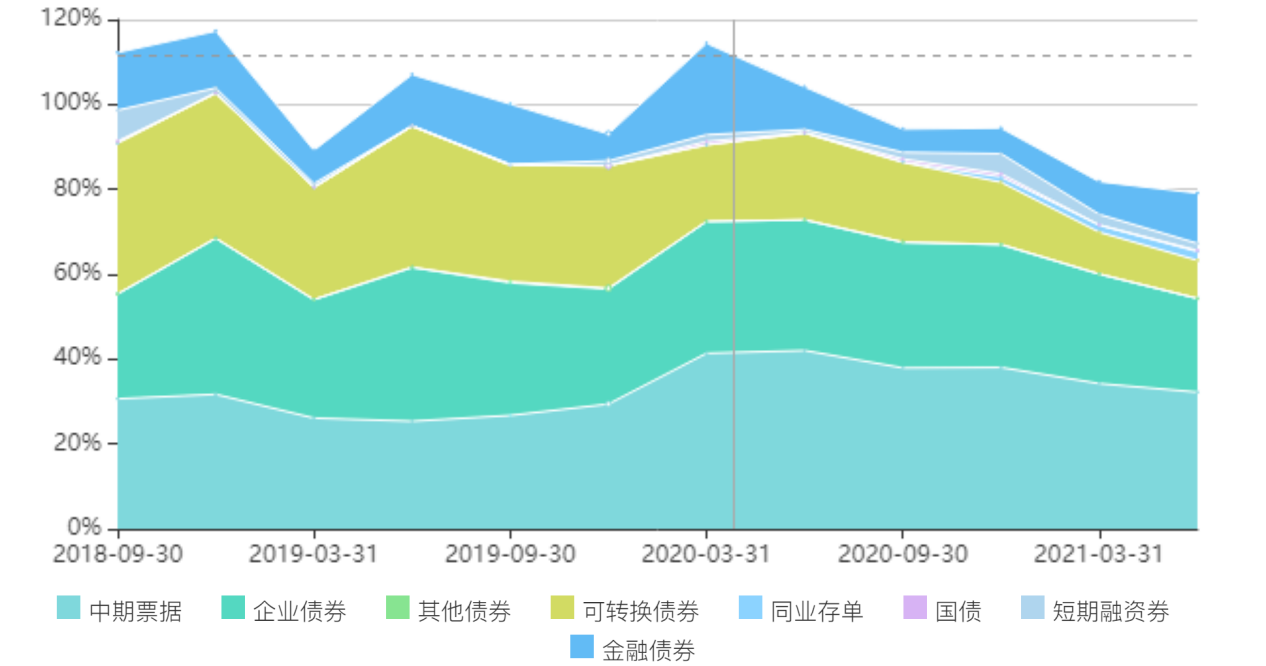

进一步来看,在债券资产配置上,张清华主要配置中期票据、企业债券及金融债券。其中中期票据资产净值达552.08亿,企业债券378.31亿,金融债券203.55亿,金融债券占比较上一季度提升4.12%。

(数据来源:智君科技,截至8月5日)

张清华表示,二季度在债券方面仍以流动性管理为主。他认为,站在整个季度来看,经济修复进程中内外需分化明显,内需修复高度不及预期,市场对后续基本面走势出现较大分歧,流动性成为短期债券市场的重要主导因素。

回到权益配置方面,不同产品的股票仓位增减不一。具体来看,其灵活配置型产品新收益,仓位出现较大降幅,股票占比从一季度的92.26%,降低至73.58%。而部分固收类产品的权益仓位又略有提升,整体来看张清华在管产品整体权益仓位基本保持稳定。

张清华在代表产品的二季报中表示,当季组合规模持续增长,整体维持偏高权益仓位水平。但考虑到市场波动较大,组合在持续申购中并未迅速加仓,坚持以自下而上精选基本面与估值匹配的个股为主,截至季末仓位有所下降。

医药光伏电子三箭齐发 精准把握主流品种

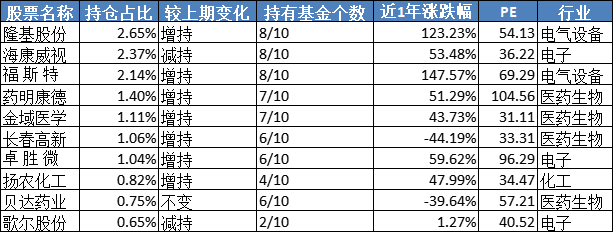

在行业配置方面,其代表产品以医药、光伏、电子为主。具体到持仓个股来看,智君科技数据显示,截至二季度末,张清华在不同产品中,主要重仓的前十大个股分别为:隆基股份、海康威视、福斯特、药明康德、金域医学、长春高新、卓胜微、扬农化工、贝达药业、歌尔股份。

(数据来源:智君科技,截至8月5日)

其中,市场大热的新能源光伏板块,两大热门股隆基股份与福斯特受到了张清华的重点关注,他在管的8只基金均重仓持有这两只标的。

然而,张清华并不是最近才开始关注该板块。数据显示,隆基股份已被连续重仓12个季度,福斯特也持有了9个季度,这两只标的近一年涨幅都十分可观。

此外,TMT板块的海康威视,医药板块的药明康德、金域医学也被张清华纳入多只产品重仓股名单,近一年股价表现亮眼。

拉长时间来看,张清华对于持仓组合的调换,其实始于2020年下半年。

在张清华代表产品年报的回顾中,可以发现,他在去年3月初降低股票仓位以控制权益市场下跌中的回撤,并系统性提升组合久期水平。在二季度末,他开始卖出债券、将股票仓位提升回至较高水平,坚持自下而上的择股思路,配置较多医药、光伏、食品饮料。

到了下半年,张清华在行业配置上,正式开始向光伏、电子、化工倾斜,取得较好超额回报。

对于张清华上半年以来的投资操作,他在某次采访中表述,已经做了非常精辟的总结。

“只要资产配置做的精准,不出现大的错配,每一波行情都能相对把握到主流品种,长期下来就能积累不错的收益,而管理人的能力也正是体现在判断和执行上。”

避免被情绪引导 不去赚最后一分钱

今年初展望市场趋势时,张清华曾表示,伴随着国内外疫情逐步得到控制,居民消费倾向逐步回升,叠加政策对制造业的结构性信用支持,制造业和消费等内生动力预计持续修复。

彼时,他认为,在经济回升推动企业盈利继续修复的背景下,整体宏观环境仍然有利于权益市场。但他也强调,受流动性影响,市场整体估值难以出现大幅提升,盈利将会成为更重要的驱动因素。

随后,一季度春节前后的冰火两重天,也验证了他对市场趋势的判断。值得注意的是,张清华在今年一季度,管理规模飙升327.58亿,大量资金在春节前涌入其在管产品,但考虑到市场上涨势头过猛,求稳的张清华在大量申购后并没有积极加仓,这也让他在节后的大跌的市场环境,有效控制了产品净值的回撤幅度。

自2013年首次担任基金经理以来至今,七年时间,张清华穿越牛熊,经历过各类市场行情,从2015年的5178点、2018年贸易战熊市,各类单边行情、震荡调整、板块轮动,他的投资经历较为完整。

在张清华看来,固收类产品的核心,是在不同的市场环境下选择合适的资产进行配置,并在其他收益增强手段上持续积累收益,这对基金经理把握大类资产切换的时机提出了较高要求。

张清华指出,资产配置的作用是使收益率的分布更加均匀。一方面能降低净值的波动性,另一方面能提高基金的持有体验,这是大类资产配置的优势。

“通过大类资产配置获取收益,主要通过股债配比、股票行业选择、债券久期及类属选择等获取收益,不过度承担个券信用风险和个股风险。”张清华如是总结自己的投资策略。

展望后市,张清华强调,要抓住资产大Beta的机会,有选择性地放弃一些小机会。“尽量不被情绪所引导,不在分类资产上赚最后一分钱,虽然会损失一些收益,但是长期来看会显著提高组合风险收益比。”

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-08-11 15: 07

2021-08-10 13: 00

2021-08-10 00: 00

2021-08-09 00: 08

2021-08-06 20: 47

2021-08-06 17: 29