随着8月正式收官,公募基金2021年半年报也全部披露完毕。虽然A股市场上半年演绎结构性行情,但整体偏股基金表现不弱,基金上半年总体盈利达6478.5亿元。

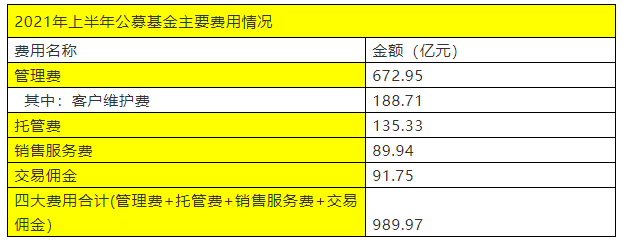

备受市场关注的基金管理费、托管费、交易费、销售服务费等“四费”,上半年合计金额逼近千亿级别,达到989.97亿元。受益于公募基金总规模的大幅增长,这四大费用较去年同期均出现显著增长。

震荡市中不弱的盈利能力

2021年上半年演绎的是震荡格局,新能源、光伏、半导体等走势较强,让公募基金获得不错收益。

根据天相投顾对全部基金2021年半年报统计显示,2021年各类基金合计盈利达到6478.5亿元,虽然相比2020年上半年的7183.44亿元下滑了26%,但是整体上维持了不错的盈利水平。

从基金类型来看,除了FOF基金之外,其他混合型、股票型、货币型、债券型、QDII、商品基金等各类型基金利润均为正。具体来看,权益类基金整体表现不俗,成为助力上半年基金获得不错利润的主要来源。其中混合型基金和股票型基金利润分别达到2989.19亿元、1334.89亿元。此外,货币基金、债券基金上半年整体盈利也得到1072.72亿元、920.97亿元。

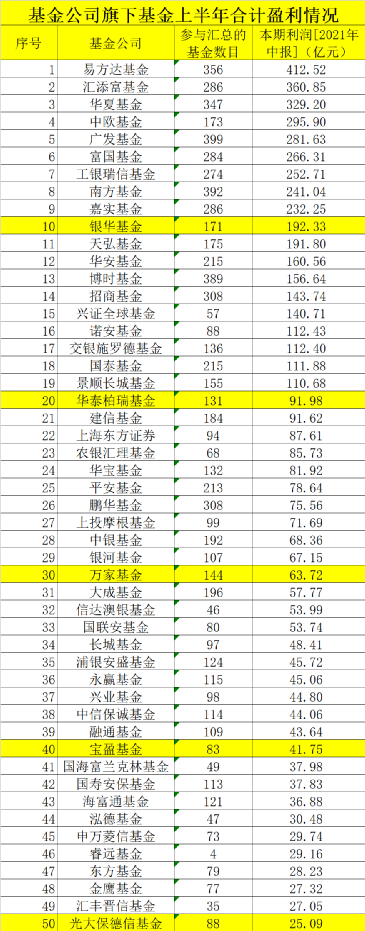

由于规模大小和基金业绩表现差异巨大,基金公司上半年盈利情况较为分化,一些规模较大的基金公司旗下基金整体盈利非常可观。纳入统计的143家基金公司(含有公募资格的券商资管)中,仅3家公司未实现盈利。其中有19家基金公司盈利超100亿元,易方达、汇添富、华夏、中欧、广发、富国等公司盈利较高。

上半年管理费收入673亿 同比激增近7成

权益基金发展驶入快车道,公募基金也集体迎来管理费的丰收。

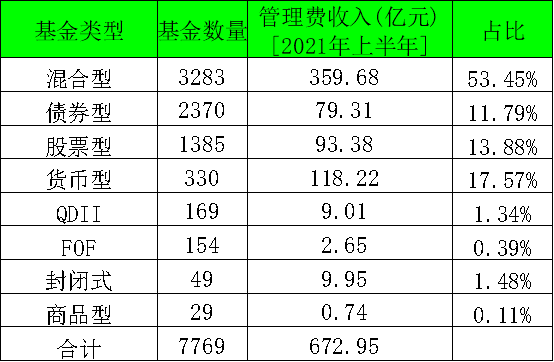

根据天相投顾对基金2020年中报的统计,今年上半年,基金公司管理费收入总计达到672.95亿元,比去年同期的399.29亿元大增68.54%。

业内人士表示,接近7成的管理费增幅主要受益于权益基金规模的大幅激增。截至2021年二季度末,公募基金总规模突破23万亿大关,再创新高。作为公募基金规模增长的主力军,权益类基金规模已突破8万亿,在非货中占比达到59%。

Wind统计数据显示,在二季度末包括开放式股票及混合基金在内的权益基金合计规模增长1.28万亿,占整体行业增长的43.62%。

值得一提的是,2020年全年公募基金管理费收入达到930.16亿元,如下半年能延续上半年权益基金发展势头,大概率今年全年的管理费收入将超过2020年,可能创出历史新高。

从基金类型来看,管理费收入最大来源是混合型基金,这类基金合计收取管理费359.68亿元,在管理费总收入中占比达53.35%。

紧随其后是货币基金,上半年收取了118.22亿元的管理费,占比超17%。股票型基金和债券型基金上半年收取的管理费分别为93.38亿元、79.31亿元,分别占比13.88%、11.79%。

QDII基金和封闭式基金上半年管理费收入接近10亿元,FOF管理费不足3亿元,商品型基金管理费最低,不足1亿元,占比仅0.11%。

20家公司管理费收入超10亿 最猛激增近76倍

受益于基金公司权益基金管理规模的激增,不少基金公司上半年管理费收入都赚得盆满钵满。

根据天相投顾对基金2021年中报的统计,今年上半年,在142家有数据可统计的公募基金公司中,有20家公司管理费收入超过10亿元。而在去年同期,这一数据为11。

也就是说,在短短一年时间内,管理费收入超过10亿元的基金公司数量接近翻倍。

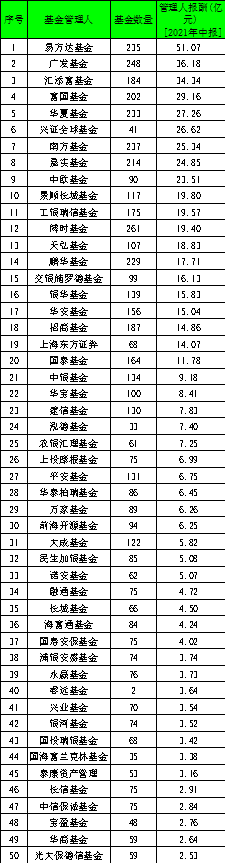

具体而言,非货币资产规模最大的易方达基金以51.07亿元的管理费收入稳居第一,同比大增1.23倍,半年的管理费收入已经接近公司去年全年56.47亿元的管理费收入。

截至二季度末非货管理规模第三的广发基金,上半年管理费收入仅次于易方达基金,达到36.18亿元,同比激增近1.05倍,同样已经接近于去年全年42.12亿元的收入。

汇添富基金上半年末非货管理规模排名同业第四,同期管理费收入则处于行业第三,为34.34亿元,同比增幅同样翻番。

除以上半年度管理费收入超30亿的基金公司外,还有6家公募超过20亿元,分别是富国基金、华夏基金、兴证全球基金、南方基金、嘉实基金、中欧基金。这些基金公司二季度末非货管理规模均在2000亿元以上,在行业中处于领先地位。

另外,还有11家基金公司上半年管理费收入在10亿元至20亿元之间,包括景顺长城基金、工银瑞信基金、博时基金、天弘基金等。

这20家公司合计收取管理费461.35亿元,占行业总收入的近70%,显示出行业集中度依然高企。

同时,上半年有57家基金公司收入不足5000万元,收入低的基金公司上半年仅得到30多万元管理费;规模大小带来的收入差异巨大。

整体来看,基金公司管理费收入结构继续分化。上半年共有120家基金公司管理费收入实现同比增长,收入增长比例超50%的公司达到71家。这些公司多数是中小公司,过往管理费收入基数较低。

值得注意的是,部分中小型基金公司近一年以来管理费收入实现几何式跃升。其中恒越基金2021年上半年管理费收入接近0.45亿元,较去年同期不到60万的数据激增近76倍。

管理费的跨越式上升,源于其规模大步前行。上半年,恒越基金一口气规模增长了97.76亿元,增幅达到90%,截至上半年末该公司权益基金规模达到108.31亿元。而在去年底,恒越基金权益基金规模仅10.55亿元。

无独有偶,朱雀基金上半年管理费收入同比涨幅同样惊人,也在10倍以上。今年上半年,朱雀基金管理费收入同比增加近14倍,达到1.87亿元。而在去年同期,该公司管理费收入刚刚跨过1000万元关口,去年全年也不过近5600万元。

与恒越基金类似,朱雀基金管理费收入的增加,也受益于其权益基金规模的快速增长。今年上半年,朱雀基金权益基金规模增长达到157.32亿元,目前二季度权益基金总规模达到279.26亿元。

基金公司权益基金管理规模的跨步前行,主要来自其突出的业绩表现及其市场号召力。分析人士指出,一批业绩较好的中小基金公司强势“逆袭”,主要是由于公司旗下基金规模偏小,调仓换股较灵活,交易摩擦成本低,也不需要过多考虑流动性和冲击成本,在今年个股分化加剧、板块轮动加速的极致化结构性行情中较好地把握住了市场机会。

客户维护费合计188.71亿 占管理费的22.58%

实际上,基金公司并不能得到账面上的全部管理费收入,银行、第三方基金销售公司等基金销售渠道也要从中分一杯羹,客户维护费更是其中一个重要的支出环节。

根据天相投顾统计,扣除没有客户维护费的988基金,纳入统计的基金在2021年中报151基金公司共向销售机构支付客户维护费(即“尾随佣金”)188.71亿元,比去年同期的98.06亿元有较大的幅度增长,达到92.44%。

统计还显示,2021年上半年基金向销售机构支付的尾随佣金占到管理费收入的22.58%,与去年同期的23.85%相比略有微幅下滑。

从基金公司的情况来看,尾随佣金占管理费收入的差异较大,部分基金管理人尾随佣金占管理费收入比例较高,如先锋、凯石、朱雀、达成等,多数为中小型基金公司。

值得注意的是,剔除基金公司向销售机构支付的客户维护费,基金公司2021年上半年实际取得的公募基金管理费净收入约为485.24亿元。

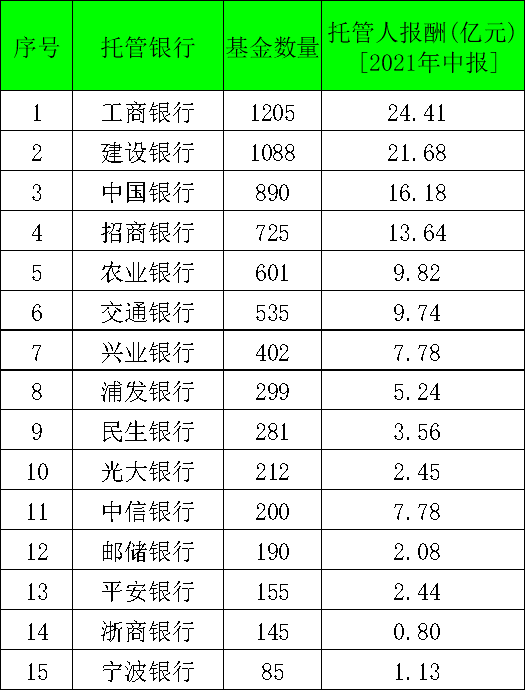

工行托管费收入排名仍居第一

除管理费收入外,较引起市场关注的是基金托管费收入。

天相投顾根据2021年基金中报所做的统计显示,上半年43家托管机构合计收取基金托管费收入135.33亿元。对比来看,2020年上半年基金托管费合计89.02亿元,今年上半年出现52.01%的增长。

对比来看,今年上半年托管费收入增速明显加快。2020年上半年,托管费收入同比增幅仅仅为26.7%。

与去年上半年相比,今年上半年基金托管收入前三的机构座次未发生改变。具体而言,2021年上半年,“宇宙行”工商银行以24.41亿元的托管费收入,蝉联托管费收入第一的宝座。

而建设银行以21.68亿元的托管收入位居第二。中国银行以16.18亿元的托管费收入,位居第三。

招商银行则取代中信银行,占据托管收入排名第四的位置,2021年上半年共获得托管费收入12.64亿元。

此外,农业银行、交通银行、兴业银行、浦发银行等4家银行上半年的托管费收入也超过5亿元。

从增长比例来看,除个别机构外,绝大多数机构上半年托管费实现正增长,其中申万宏源证券、国金证券、宁波银行、国信证券、广发证券、中信证券、招商银行等7家机构增幅超过100%。

销售服务费89.94亿 货币基金占比80%

在上述各项费用之外,货币基金、或基金C类份额收取的销售服务费也受到业界关注。2021年上半年基金销售服务费合计89.94亿元,主要是货币基金收取较多。而在2020年同期基金销售服务费为74.39亿元,同比增长20.9%。

从基金类型来看,货币基金2021年上半年收取的销售服务费大概在71.92亿元左右,在全部销售费用中占比达到80%,是收取销售服务费的主力。对比来看,去年同期,货币基金占整体销售服务费的比例为86.9%,显然因为各大银行渠道逐渐增强对权益基金C类份额的布局力度,因此混合型、股票型的相关费用的占比明显提升。

混合型基金在2021年上半年收取销售服务费为9.64亿元,而去年同期这一数据仅2.31亿元,显示出今年较快的增长力度。同样,上半年股票型基金的销售服务费为3.14亿元,占比达到3%,而去年同期这一数据仅1.18亿元。

债券型基金,2021年上半年此类基金的销售服务费合计达到3.84亿元,较去年同期的5.96亿元出现较大幅度下滑;其他类型基金销售服务费较低。

从基金公司来看,上半年收取销售服务费最高的基金公司为天弘基金,易方达、汇添富基金、南方、中欧、博时基金等公司也较高。

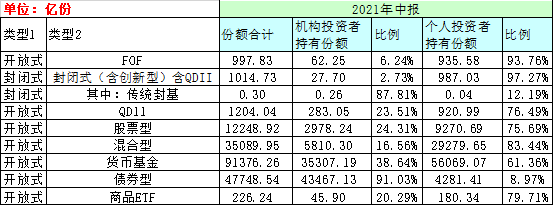

权益基金机构投资者占比下降

从2021年中报披露的公募基金持有人结构来看,机构投资者和个人投资者今年上半年的“打法”趋于分化——个人投资者表现相对激进,大手笔进攻权益型基金。

而机构投资者则相对保守,逐步减持权益类基金,加码固收类基金。此外,个人投资者持有FOF基金份额占比提升,机构投资者持有份额占比则有所减少。

天相投顾根据基金中报数据统计显示,截至二季度末,股票型基金中机构投资者持有份额占比24.31%,较去年年末减少2.8个百分点,较去年同期减少12.43个百分点;个人投资者持有份额占比75.69%,较去年年末增加2.8个百分点,较去年同期增加12.43个百分点。

同样地,近一年混合型基金持有人结构也呈现出机构投资者占比下降、个人投资者占比上升的态势,且变动更为明显。

截至二季度末,机构投资者持有混合型基金份额占比16.56%,较去年年末下降5.94%,同比下降9.78%;个人投资者持有份额占比较去年年末增加5.94%,同比增加9.78%,达到83.44%。

对于固收类基金的配置,机构投资者的风险偏好也出现降温。机构投资者持有货币基金的比例较去年年末增加,持有债券基金的比例则出现微降。

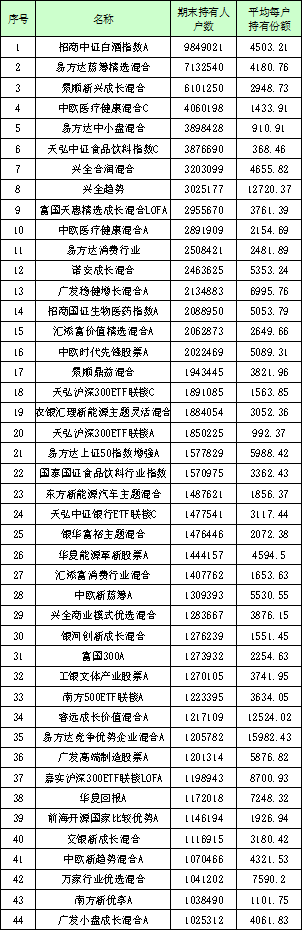

从单只产品持有人结构来看,个人投资者最为偏爱的权益型基金(包括股票型、混合型)仍然为侯昊管理的招商中证白酒指数,截至2021年二季度末持有人户数为984.90万,个人投资者占比99.9%,成为当之无愧的“国民”基金。

张坤管理的易方达蓝筹精选混合和刘彦春掌管的景顺新兴成长混合,截至2021年二季度末持有人户数分别为713.25万和610.13万,同样受到个人投资者青睐。此外,葛兰管理的中欧医疗健康混合C二季度末持有人户数在400万以上,显示出强大的市场号召力。

除了上述4只基金“坐拥”数百万基民,还有40只基金也拥有上百万投资者。其中,持有人户数在300万到400万之间的基金有4只,分别为兴全趋势、兴全合润混合、天弘中证食品饮料指数C和易方达中小盘混合;持有人户数在200万到300万之间的基金有8只,包括富国天惠精选成长混合LOFA、中欧医疗健康混合A、易方达消费行业、诺安成长混合、广发稳健增长混合A等。

值得一提的是,截至去年年末,拥有百万级别以上投资者的权益型基金共计34只,今年上半年这一数字增加至44只。

就债券型基金来看,天弘弘择短债债C最受个人投资者青睐的产品,期末持有人户数为535.75万。汇添富90天滚动持有短债债B、天弘增利短债债券C、财通资管鸿福短债债C以及财通资管鸿益中短债债C也拥有百万以上持有人。

2021-09-02 00: 02

2021-09-02 00: 02

2021-09-01 20: 03

2021-09-01 19: 15

2021-09-01 18: 02

2021-09-01 16: 56