三季度,A股连续40多个交易日破万亿,市场认为券商应该赚翻了。

然而,随着越来越多券商的三季报披露,数据显示,券商经纪业务的确赚的不少,但券商净利却没有大家想象中的多。10月25日晚间,

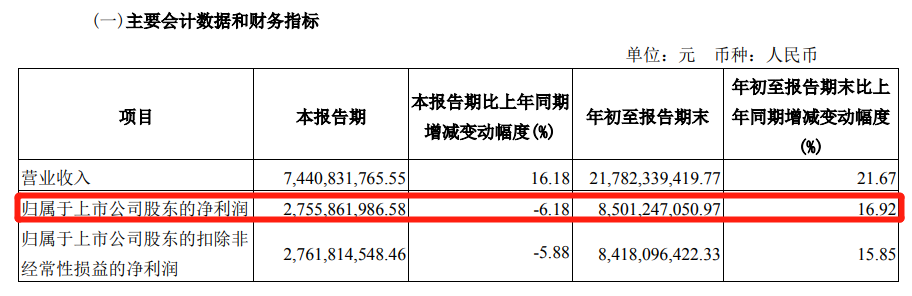

三季度净利润27.56亿元 同比下滑6.18%

至此,公司前三季度公司主

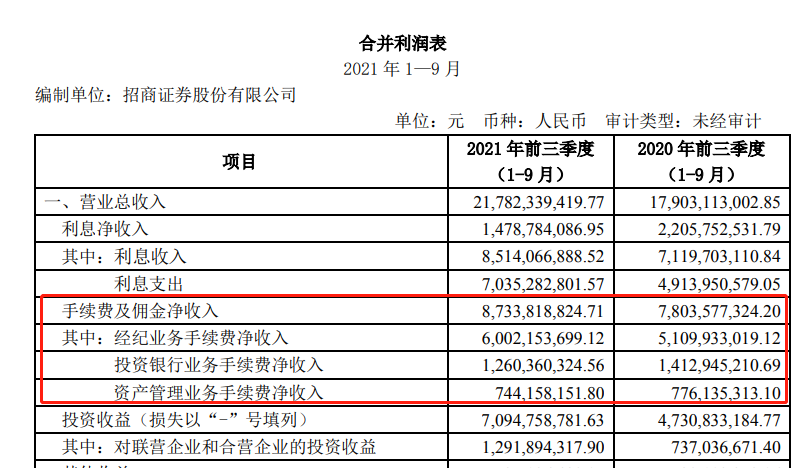

经纪业务手续费净收入超60亿元 同比增长近20%

具体来看,前三季度,招商证券手续费及佣金净收入87.34亿元。其中,资产管理业务手续费和投资银行业务手续费双双同比下滑。前三季度资产管理业务手续费净收入7.44亿元,去年同期7.76亿元。前三季度投资银行业务手续费净收入12.6亿元,去年同期14.13亿元。

经纪业务手续费则同比增长近20%。前三季度经纪业务手续费净收入60.02亿元,去年同期51.09亿元。

此外,公司投资收益近71亿元,同比增长近50%。

而在利息净收入上,前三季度利息净收入14.8亿元,同比下降超30%。公司在年报表示,该变动原因为应付债券利息支出增加。

资料显示,招商证券10月25日刚收涨1.25%,最新股价17.84元,市值1457亿元。

业绩“爆冷” 华林证券股价逼近跌停

值得注意的是,在招商证券公布财报之前,华林证券刚披露三季报,并因业绩下滑而股价遭遇重挫。

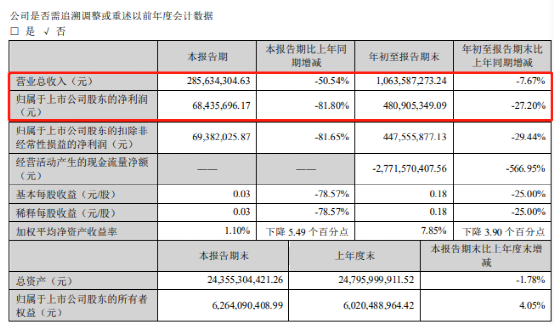

10月22日晚间,华林证券率先发布第三季度报告。数据显示,今年前三季度,华林证券实现营业收入10.64亿元,同比下滑7.67%;实现净利润4.81亿元,同比下滑27.20%。

受此消息影响,10月25日华林证券跌超8%,创出自2019年5月底以来的新低。

而华林证券前三季度业绩下滑主要在于公司第三季度业绩业绩不达预期。数据显示,今年第三季度,华林证券实现营业收入2.86亿元,同比下滑50.54%,实现归属于上市公司股东的净利润6843.57万元,同比下滑81.80%。其中,前三季度累计投资亏损7千多万,同比下降超过150%。

为何第三季度公司营收净利出现下滑?华林证券回复称,一是今年下半年以来,公司持续加大了信息技术投入和科技人才引进。截至9月末,公司信息技术投入约1.6亿元,其中三季度单季的信息技术投入达9491万元。此外,受三季度市场结构化走势影响,公司投资收益同比有所下降。上述因素造成公司营利水平短期承压。

对于投资亏损,华林证券表示,报告期内公司投资收益亏损主要是受到国内股票市场的结构性行情影响、衍生品业务获利减少所致,公司已对该项投资进行结算,虽然影响了报告期内的财务业绩,但是,此举将有利于公司把握调整投资组合的机会,为四季度轻装上阵做好准备。同时,公司将不断加强风险排查和投后管理,全面提升风险管理水平,确保整体投资风险可控。

从主营业务来看,前三年季度,华林证券实现手续费及佣金净收入6.87亿元,较上年同期增长37.53%;投资银行业务手续费净收入为2.06亿元,同比增77.04%,均保持了较高的增长水平。

营收净利润双升 这三家券商前三季度业绩“亮”了

除了华林证券、招商证券,截至目前,已经有方正证券、国元证券、浙商证券也已经披露了今年前三季度业绩快报,相较于上述两家券商,这3家券商营收及净利润同比均实现增长。

截至今年三季度末,方正证券营业收入为64.59亿元,同比增长12.82%,归属于上市公司股东的净利润为19.28亿元,同比增长30.08%。方正证券解释称,公司收入增长主要是受到本期行情与子公司业绩增长等因素影响。

浙商证券业绩快报显示,今年年前三季度实现营业收入120.79亿元,同比增长70.33%;实现归属于上市公司股东的净利润15.88亿元,同比增长54.56%,其中,投资银行业务、信用业务、经纪业务、期货业务收入同比增幅较大。

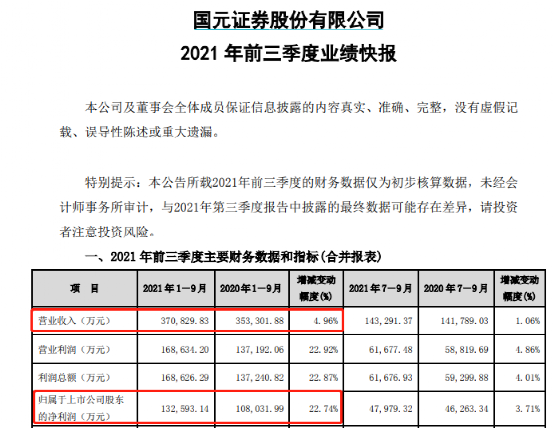

国元证券前三季度实现营业收入和归属于上市公司股东的净利润分别为37.08亿元和13.26亿元,同比分别增长4.96%和22.74%。

国泰君安证券非银团队预计,受益于市场交投活跃度提升,今年前三个季度,行业景气推动各项业务稳健增长,预计上市券商盈利能力继续提升。从各项业务收入对营收增长贡献度看,预计经纪及财富管理业务对调整后营业收入增长的贡献度最大,为40.49%;资管业务贡献度其次,为16.22%。

东吴证券非银团队指出,当前券商板块估值仍处于相对低位,具有相对显著的配置价值,龙头券商当前估值较低且长期阿尔法优势显著,此外,权益市场黄金发展下,基金公司保持高增长,“含基量”较高的券商拥有较高的业绩弹性,而投顾业务处于从零到一的阶段,中小券商也更容易实现弯道超车。

2021-10-26 08: 45

2021-10-26 00: 19

2021-10-26 07: 27

2021-10-26 07: 45

2021-10-25 20: 34

2021-10-25 20: 25