“基金好发不好做,好做不好发”的现象,在近两年再度显现。今年以来伴随A股持续震荡,新基金不仅面临发行难、成立难,去年同期成立满一年、由曲扬、史博、冯波、洪流等知名基金经理管理的爆款基金,目前超过7成产品也在亏钱,整体规模缩水接近两成。

对此,多位业内人士表示,2021年以来结构化行情下板块轮动加快,市场波动剧烈,造成了高点成立的爆款基金投资难做。为了破解“爆款基金魔咒”、兼顾投资者短期和长期利益,基金业应该充分发挥买方投顾的作用,尤其在当前市场冰点下,做好投资者教育工作和投资者陪伴服务。

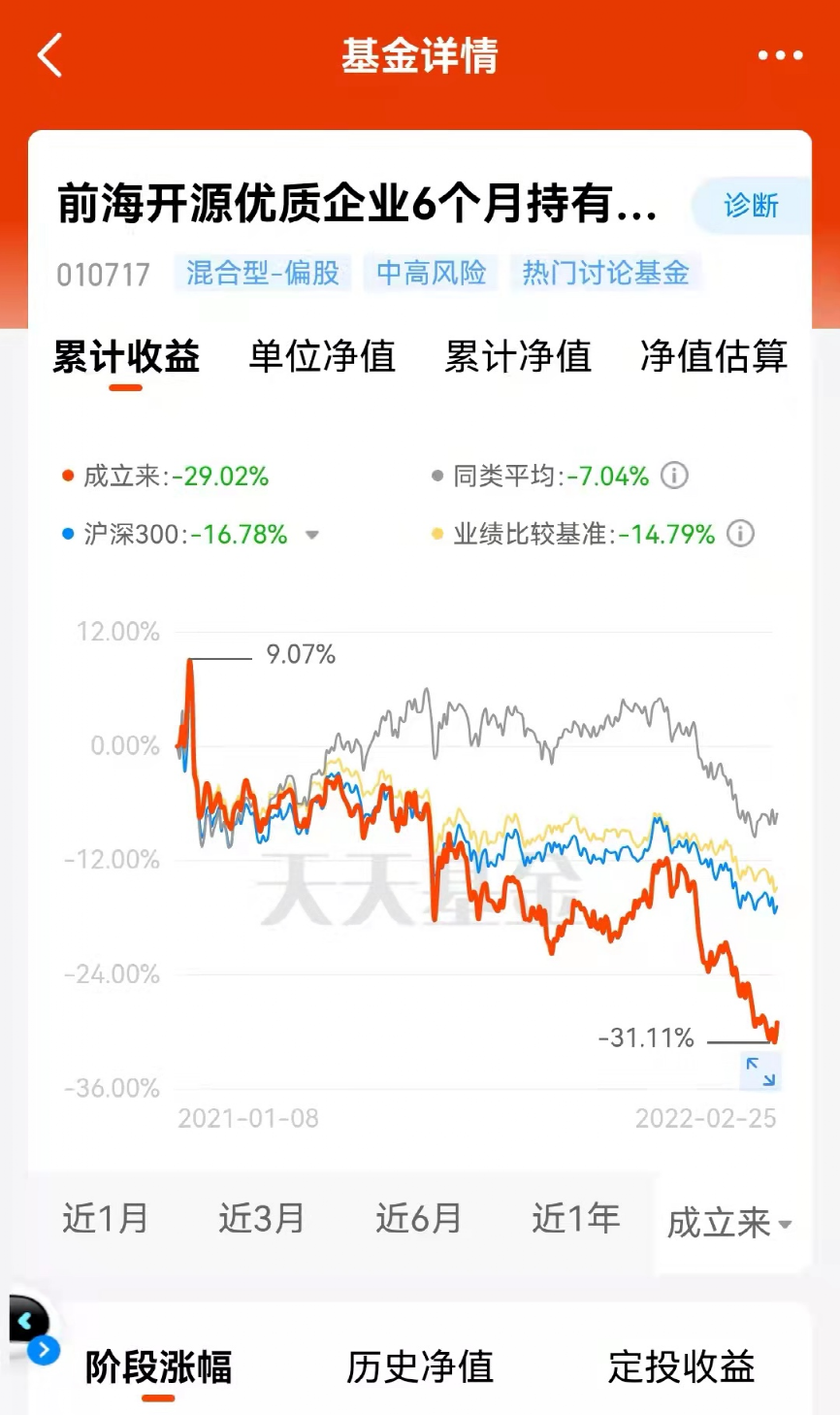

逾7成业绩告负 爆款基金首尾业绩相差超33%

Wind 数据显示,去年1-2月份发行总规模破80亿元的主动权益基金共25只(份额合并计算),截至今年2月25日,这25只爆款基金中成立一年左右平均收益率为-10.47%。

其中,7只产品取得正收益,剩余18只产品仍处于亏损状态,占比72%,首尾业绩相差超过33%。同期,近一年沪深300指数跌幅超16%。

谈及爆款基金业绩大分化的原因,上海证券基金评价研究中心高级基金分析师赵威表示,2021年板块分化特征较为鲜明,采用不同资产配置策略的公募基金产品,最终在业绩上的差异会显得尤为突出。“对港股、新能源、消费等热门板块的判断以及选择,对大小盘股或者成长股与价值股之间的风格取舍等,均会对产品业绩造成很大的影响。”

盈米基金研究院研究总监邹卓宇也认为,从去年3月回调结束至今,A股市场整体呈现结构化行情,不同行业板块间收益差距很大。“有的基金希望投资长期稳定增长,选择持有消费、医药、新能源等核心赛道;有的认为疫情后期板块业绩会有所修复,所以选择重仓配置前期受疫情影响较大的交通运输等板块。”

邹卓宇表示,同期成立的基金由于基金经理投资风格不同导致持仓股票差异,叠加结构化行情下行业轮动较快,基金经理选股和持仓调整的能力受到了更大的考验,因此产品间表现分化较大。

某大型公募基金市场部人士指出,震荡市或者下跌市,对基金经理投资能力的考验更大。“在前两年市场连续上涨的环境中,很难区分净值的增长究竟是来源于市场或者赛道的贝塔,还是基金经理的阿尔法,但现在考验的时刻来临了。”

在该市场部人士看来,去年以来,市场风格的分化愈加明显,风格轮动也在加快,特别是今年以来,在低估值、稳增长与高景气、高成长的博弈间,资金的流动更加剧了市场的波动,而这也体现在基金经理的业绩分化上。

“当然了,我们也不能仅仅依据一年的业绩对基金经理的投资能力作出判定,毕竟市场并没有常胜将军,如果后续市场风格进一步切换,不排除暂时落后的基金产品也能追得上来。”他表示。

北京一家公募市场部人士也认为,基金的历史业绩并不代表未来表现。而基于历史业绩而发行成立的爆款产品,也不代表在未来的业绩具有持续性。

在影响基金业绩的因素上,该市场部人士表示,简单层面上可以理解为基金经理选择股票能力的持续性。深层次来看则有更多方面,如当前的市场环境是否适合基金经理的发挥,基金经理选择的赛道是否有系统性的机会或者系统性的风险,基金经理的规模是否与他的策略容量匹配,以及基金经理的状态是否有波动等,都会影响基金的业绩,进而造成基金业绩的分化。

“应该理性看待爆款基金业绩,”该人士称,基金行业确实存在“好发不好做,好做不好发”的现象,在市场高点基金容易募集,但却存在“爆款基金魔咒”,高点成立的基金赚钱难度更大;但也要看到相对沪深300大盘指数,上述爆款基金仍有6%左右的超额收益,部分产品还逆市取得正收益,这都体现了公募主动管理和获取阿尔法的能力。

从规模变化来看,亏钱的爆款基金也出现了整体规模的萎缩。

数据显示,截至2021年底,25只爆款基金累计总规模由发行时的2668.53亿元下降至2149.04亿元,减少了519.49亿元,规模萎缩近两成。

值得注意的是,部分绩优基金如取得4.57%的正收益的广发均衡优选,总规模由发行时的148.53亿元降至70.75亿元,规模缩水超50%;而发行期引发2370亿元巨额资金认购、成立一年多亏损近20%的易方达竞争优势企业,总规模则由发行时的148.49亿元增至196.17亿元,规模逆市增长47.68亿元。

对此,上述大型公募基金市场人士表示,这种情况实际上也符合行为金融学的研究和市场的一般规律:在投资者对后市态度相对悲观的情况下,盈利在10%以内的产品,赎回比较多,大家普遍选择了保本“落袋为安”;而那些净值跌幅比较大、下跌速度比较快的产品,份额反而有可能保持不变或者增加,这主要是源于投资者逆势加仓抄底的心理。

赵威则认为,一般而言大部分长期绩优产品规模都是上升的,大部分绩差产品也会出现规模缩水。“个别产品的异常变动很可能与公司营销方案与力度存在更大的关系,这不改变我们所观察到的普适规律。”

破解“爆款基金魔咒” 应发挥买方投顾的作用

一直以来,“爆款基金魔咒”常常引发爆款产品业绩表现不如人意的担忧,那么,应该才能破解“魔咒”,兼顾投资者短期利益和长期利益呢?

对此,上述大型公募基金市场部人士表示,爆款基金通常伴随着市场的火热而成立,这就意味着经历了较长一段时间的上涨后,很多板块的估值都处于历史高位;而根据市场均值回归的规律,后期发生的所谓“魔咒”则是在情理之中。

他认为,短期的追捧来源于短期收益,长期的认可则来源于长期的价值创造。而基金公司兼顾长期和短期利益的落脚点,则是投资者实实在在的收益。“我们看到基金行业也正在从过去过分倚重新发的模式,逐步在向持营转向;特别是在当前这样的市场冰点,更需要专业的机构投资者做好投资者教育工作和投资者陪伴服务,帮助大家克服追涨杀跌的人性弱点,共同等待市场的回暖。”

赵威则表示,爆款产品本身是卖方投顾模式下必然的产物,投资者预期被销售机构拉得越高,产品卖得越好。但反过来,预期越高,失望的可能性天然地就越大。“这是一对几乎必然存在的矛盾,爆款产品出现时就已经注定了。”

他直言,解决这个矛盾最好的办法就是引入买方投顾思维,所谓千人千面,投资者的诉求千差万别。当服务提供者更多聚焦于如何更好地服务投资者而不是拉高销售量时,爆款基金就没有了孕育的土壤,那它们带来的问题就都胎死腹中了。

为了更好地服务投资者,进一步引领基金行业生态健康发展,上述大型公募基金市场部人士表示,针对不同类型的投资者,基金公司应采取不同的方式进行引导。

具体而言,针对那些已经认购了某些爆款产品,并正在承受浮亏的投资者,基金公司应该做好投资者的陪伴服务,帮助他们进一步了解爆款基金经理的理念和框架,增强认同、赢得共鸣,从而获得度过市场底部的信心和勇气,避免在底部“割肉”,亏损离场。

而针对那些尚在观望和犹豫的人群,基金公司要以更加通俗易懂、更加喜闻乐见的形式做好投资者教育,特别是在一个相对冷静的环境中,帮助大家树立正确的投资理念,更有耐心去了解基金经理的思路和逻辑,基于认同和共鸣,买入符合自己收益期待和风险承受能力的产品,这对行业而言更有长期价值。

盈米基金邹卓宇也认为,公司在产品发行上需要更多考虑投资者持有体验,而不要仅以产品规模作为主要考虑的目标,“如果不能给投资者带来良好的持有体验,他们依然会‘用脚投票’选择其他更合适的基金产品。”

“另外通过开展公募基金投顾业务,也能提升个人投资者的持有体验。”邹卓宇表示,投顾服务会引导投资者配置适合自己的基金组合或产品,并提供长期的投资陪伴服务,帮助投资者养成更好投资习惯,通过多元化的手段,优化个人投资者投资公募基金产品的收益。

上述北京公募市场部人士也表示,“市场高点发行爆款,市场低点无人问津”是整个行业的痛点,并非基金公司单一角色能够解决的问题,这依赖基金管理人、销售渠道、基金投资者三个团体的一致共识。从基金公司的角度来看,可以通过内部形成销售时间点的共识、客户培育与投资者教育、引入投资顾问角色等角度着手尝试。

赵威则坦言,在卖方投顾模式下,基金公司作为一个商业机构,追求商业利益最大化无可厚非。但一味要求商业机构用放弃商业利益的方式换取社会效益,是不符合商业社会的底层逻辑的,也是注定事倍功半的。对投资者长期主义思维的培育更是整个基金行业的责任。

他表示,基金行业应该从转变投顾模式的角度来提升投资者体验,“基金公司大可按照自己的节奏来安排产品发行,但对于投资者何时以及如何布局的工作,则应该由专业的投资顾问来把握。进而让投顾机构与产品发行机构形成新的反馈逻辑。”

赵威将这个新的反馈逻辑总结为“由需定供”而不是“以供定需”。他认为应该将基金公司身上的道德枷锁下放给投顾机构,从而专心做好资产管理工作的主业;另一方面,投顾机构要真正担负起自身的使命,认真服务好投资者,提升投资者体验。由此最终形成产品发行人、投资顾问与投资者多赢的局面。

2022-02-27 13: 00

2022-02-27 12: 35

2022-02-27 09: 22

2022-02-27 08: 30

2022-02-27 00: 14

2022-02-26 20: 25