25.87万亿!公募基金总规模再创新高。

继去年12月份单月“吸金”2414亿后,2022年首月公募基金继续逆势勇攀高峰。据中国基金业协会最新公布的数据,截至2022年1月末,境内公募基金资产净值规模达25.87万亿元,较上月环比增加3115亿元,总份额增量超万亿份。

开年首月市场震荡中,债券基金、货币基金等中低风险产品成为资金“避风港”,也是公募基金规模增长的主力军。其中货币基金份额与规模双双突破10亿大关,在权益市场波动时尽显避险价值。

公募基金管理规模升至25.87万亿元

月增3115亿元

A股2022年首月表现惨淡,创下6年来最差开局。然而公募基金规模仍然逆势增长,今年1月底公募基金规模刷新了去年12月末创造的最高纪录,创出历史新高。

中国基金业协会3月3日晚间公布的公募基金市场数据显示,截至2011年1月底,我国境内共有基金管理公司137家。

其中,外商投资基金管理公司45家,内资基金管理公司92家;取得公募基金管理资格的证券公司或证券公司资产管理子公司12家、保险资产管理公司2家。总体来看,以上机构管理的公募基金资产净值规模合计25.87万亿元,续刷历史新高。

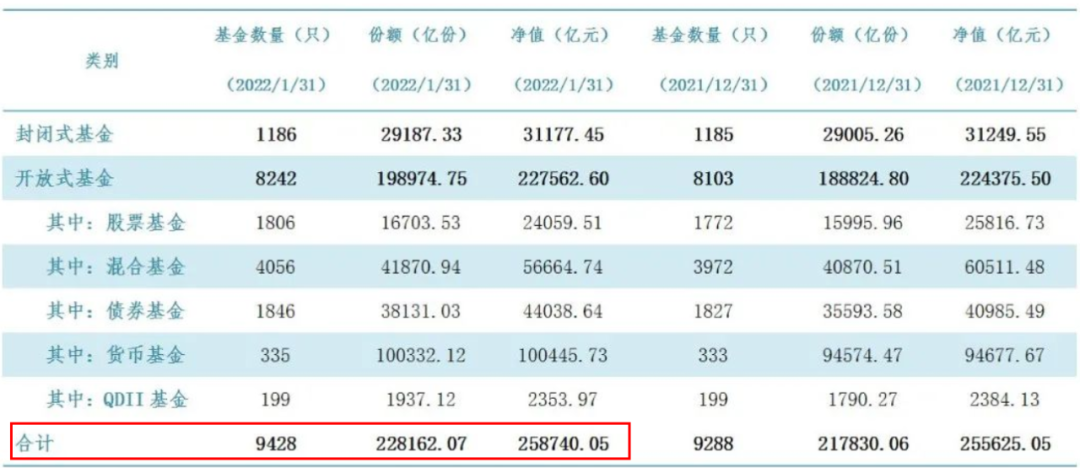

相比2021年末,今年1月份公募基金整体净值规模继续增长,增量为3115亿元,环比增幅为1.22%;基金份额从21.78万亿份增长至22.82万亿份,增量为10332.01亿份,环比增幅为4.74%。

与去年最后一个月相比,2022年首月公募基金规模增长势头有所加快。基金业协会数据显示,2021年12月份,公募基金份额及规模环比增幅分别为0.79%和0.95%。与过往数据比较来看,1月份也是公募基金规模自去年10月起连续第4个月实现正增长。

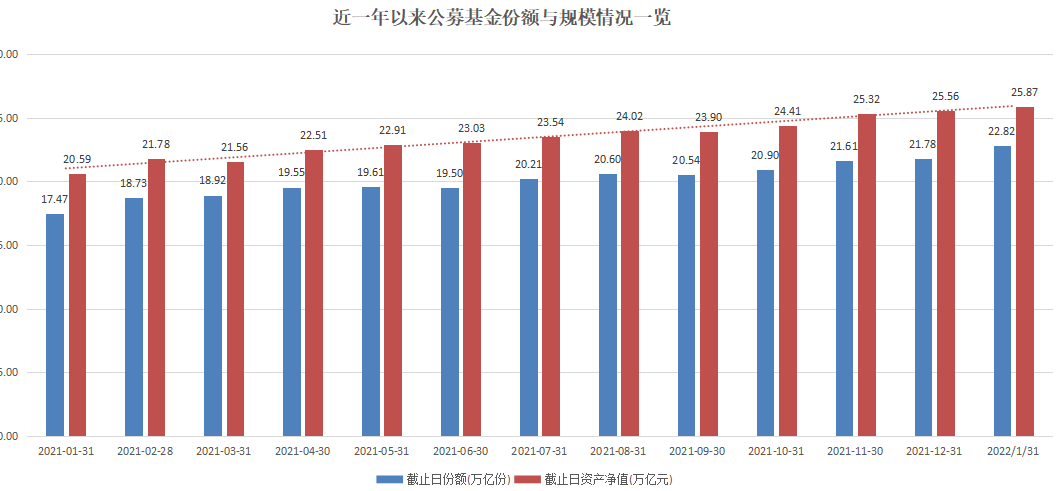

近一年以来,公募基金总规模稳中有升,实现了十分可观的增量和增速。截至今年1月末,公募基金整体净值规模同比增加25.64%,增幅超过四分之一;同期整体份额增加5.34万亿份,增幅更是达到三成以上。

按月度规模来看,从2021年1月末至今,仅去年3月份和9月份公募基金规模环比出现小幅回落,其它10个月份均实现正增长。

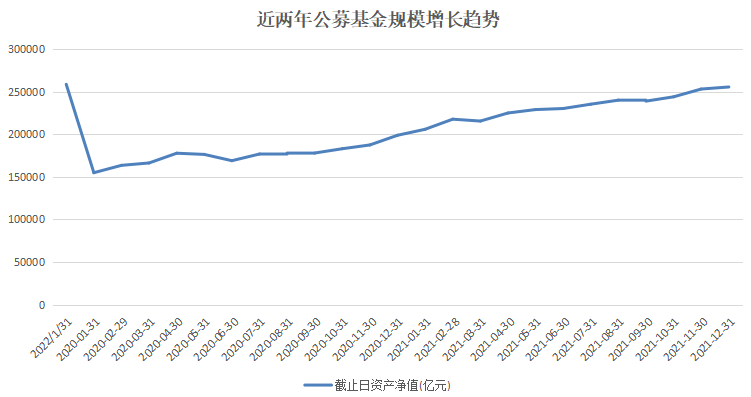

从更长时间维度来看,伴随着市场走强和赚钱效应的释放,公募基金近两年内实现规模的大跨步式增长。

自2020年1月起至2022年1月份,公募基金规模增长了足足10万亿,增幅达到67%。尤其自2020年7月份起,公募基金总规模一度实现连续8个月实现正增长,短短8个月时间规模大涨近5万亿,带动公募基金整体规模连破18万亿、19万亿、20万亿、21万亿4个整数关口。

去年3月份,伴随着白马股的集体大幅回调,公募规模也出现小幅回落。但很快到4月份,公募基金便重拾升势,突破22万亿大关。之后虽然小有曲折,总体仍连续创出新高,分别于6月份、8月份、11月份突破23万亿、24万亿、25万亿关口。

债基和货基为增长主力军

货基总份额突破10万亿

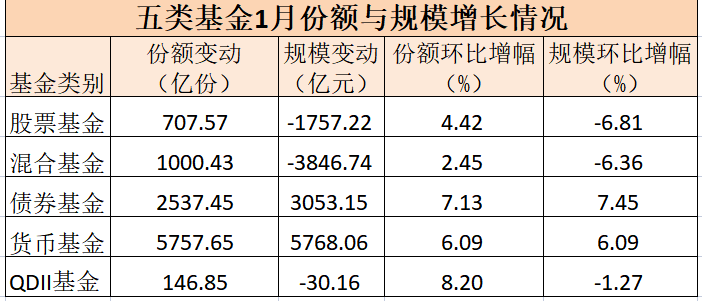

就各个基金类型而言,协会披露的七大类基金规模相比去年12月份均有所增加。但从规模来看,仅债券基金、货币基金规模上升,QDII基金、股票基金、混合基金的最新规模均有所缩水。

从今年1月底的份额数据变化情况看,各类基金中货币基金、债券基金份额增长显著。具体来看,债券基金由去年末的3.56万亿增至今年1月底的3.81万亿,净增加3000亿份以上,环比增幅达到7.13%,涨势迅猛;同时债券基金规模也实现了7%以上的增幅。

1月份货币基金的增长势头也很强劲,份额与规模同样增幅较大,双双大增6.09%。按照具体增长量来看,货币基金份额单月增加5757.65亿份,规模增加5768.06亿份。资金在1月份集中涌入后,货币基金总份额与总规模双双突破10万亿元。

作为公募基金两大重要品类,债券基金和货币基金成为1月份基金总规模增长的主力军。因为从资产净值规模来看,只有这两类基金斩获正增长。

深圳一家老牌公募大类资产配置部人士表示,这主要是由于1月份股市震荡不止,避险资金的配置需求较高,基金投资者4月份的风险偏好仍然偏中低水平,助推债基和货基等固收类产品份额增加。另一方面,今年1月份,债券型基金整体表现良好,在剔除净值异动债基后共有3380只净值出现上涨,占总体4244只债基的8成,单位净值的增长也助推基金资产净值规模上升。

不过值得注意的是,股票型基金和权益型基金1月份份额逆势上升,股票基金增加700亿份,混合基金更是一口气增加千亿份以上。然而由于A股市场的持续回调导致普通股票型基金与混合型基金净值普遍下跌,最终未能实现规模的月度环比增长。

“Wind数据显示,1月份 A股遭遇震荡下跌,从主要指数看,沪指单月跌幅达7.65%、沪深300指数下跌7.62%、深成指与创业板跌幅均超过10%。在此背景下,权益基金在1月份整体赚钱效应疲弱。” 上述公募大类资产配置部人士表示,这也是其导致其份额增加但规模缩水的原因。

此外,总份额较少的QDII基金份额在1月份增加近146亿份,增幅达到8%以上。不过受海外市场动荡拖累,QDII基金净值也是跌多涨少,规模环比出现缩水。

震荡市稳健产品受关注

“固收+”成行业重要发力点

市场连续调整之下,进可攻、退可守,横跨股债两市的“固收+”产品再次站上风口,受到不少投资者的追捧。在业内看来,这类产品未来有望成为公募的重要增长点之一。

伴随着以偏债混合型基金和二级债基为主的“固收+”基金得到越来越多投资者的认可,多家公募基金也在积极布局“固收+”基金。

Wind数据显示,截至2021年末,“固收+”基金数量已经突破1000只,达到1066只;136家基金管理人旗下“固收+”基金总规模为1.95万亿元,逼近2万亿关口,规模同比激增9517亿元。去年新发“固收+”产品募资总规模达到4940.74亿元,创下了历年规模新高的同时将“固收+”基金的数量推高到1000只以上。

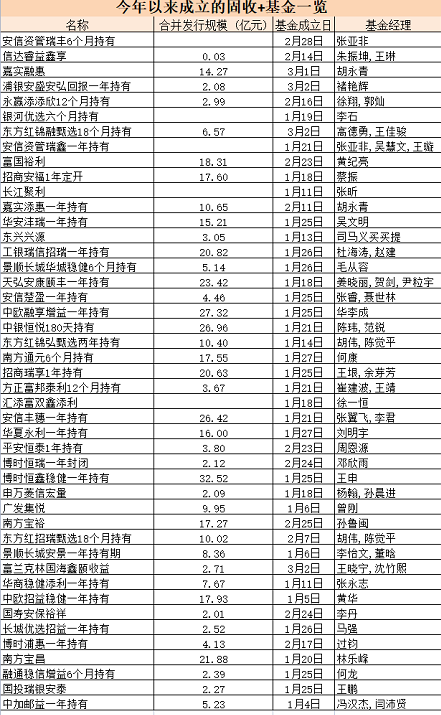

而进入2022年以来,“固收+”基金热度延续。截至3月3日,今年以来已有45只“固收+”基金成立,合计发行规模近450亿元。不少大中型基金公司也同样发力“固收+”领域,部分基金公司更是派出具有多年丰富资产配置经验的老将担纲旗下“固收+”产品

一位基金公司人士表示,“A股市场未来将整体呈现结构性行情,在此背景下兼顾股债投资的固收+发展前景广阔。基金公司加大布局力度的同时,面对年内权益市场的持续下探和风格嬗变,不少投资者意识到资产配置的重要性,认购、申购固收+基金的热情也很高。”

财通资管副总经理周志远指出,普通投资者的认知正在逐步走出误区,“固收+”产品已成为银行理财替代品种之一,承接着万亿级市场空间。

周志远强调,固收+是一个庞大的体系,转债策略基金、偏债混合基金、二级债基,甚至偏债混合FOF、CTA策略等产品都属于固收+产品范畴。因此固收+并不是简单的叠加,而是加强固收视角下的跨类别资产分析能力和数据处理能力,对大类资产配置、行业指数风格轮换等展开更有针对性的“+法”配置,以争取“当风来时,我们能站在风口上”,不错过真正意义上的大级别投资机会,力争获取风险可控的超额收益。

2022-03-04 16: 35

2022-03-04 16: 28

2022-03-04 13: 49

2022-03-04 13: 04

2022-03-04 08: 50

2022-03-04 08: 30