上周面向公众创纪录大卖超840亿元的公募REITs——华夏中国交建REIT,又传来大消息。

4月12日,华夏基金发布公告,华夏中国交建REIT公众发售部分配售比例为0.84%,网下发售部分配售比例为2.69%,按照9.399元/份的发售价格计算,基金公众发售部分比例配售前募集规模约为842.33亿元,网下发售比例配售前的募集规模约为611.3亿元,再加上战略投资者70.49亿元的认购规模,华夏中国交建REIT此次发售比例配售前的募集规模高达1524.12亿元。

这一发售“成绩单”,不仅刷新了公募基金产品配售比例的历史最低纪录,而且战略投资者数量、网下询价投资者数量和意向认购金额均位居已发行公募REITs首位。而华夏基金也成为全市场唯一一家管理2单公募REITs的基金管理人,在管公募REITs规模超115亿元,在458亿元公募REITs募集规模中,独占1/4的市场份额。

累计吸金1524亿元

战配、网下、公众发售均创纪录

4月12日,华夏基金发布华夏中国交建REIT认购申请确认比例结果的公告。

根据计算,包含战略配售、网下发售和公众发售部分,华夏中国交建REIT此次发售比例配售前的募集总规模达1524.12亿元。

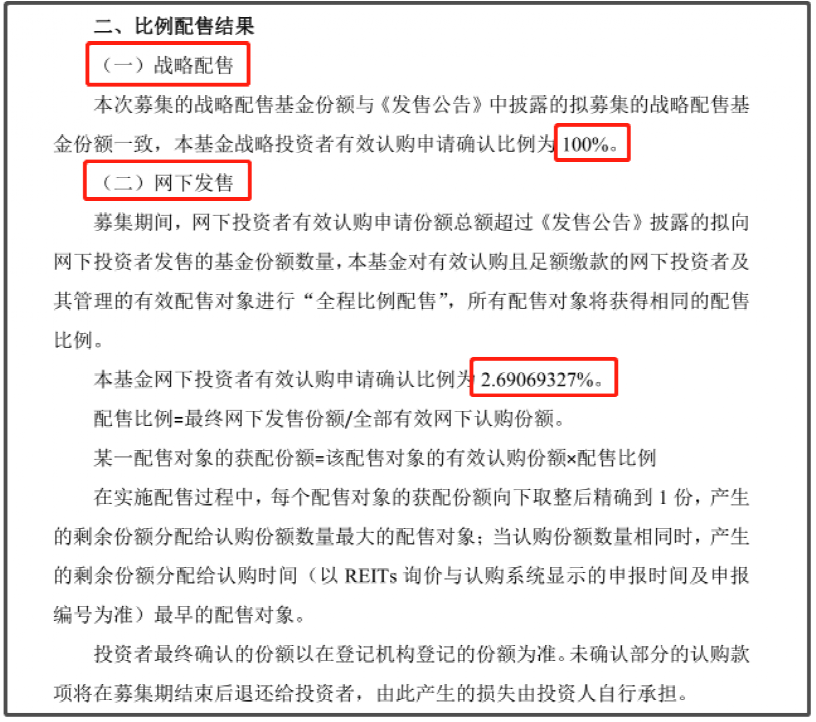

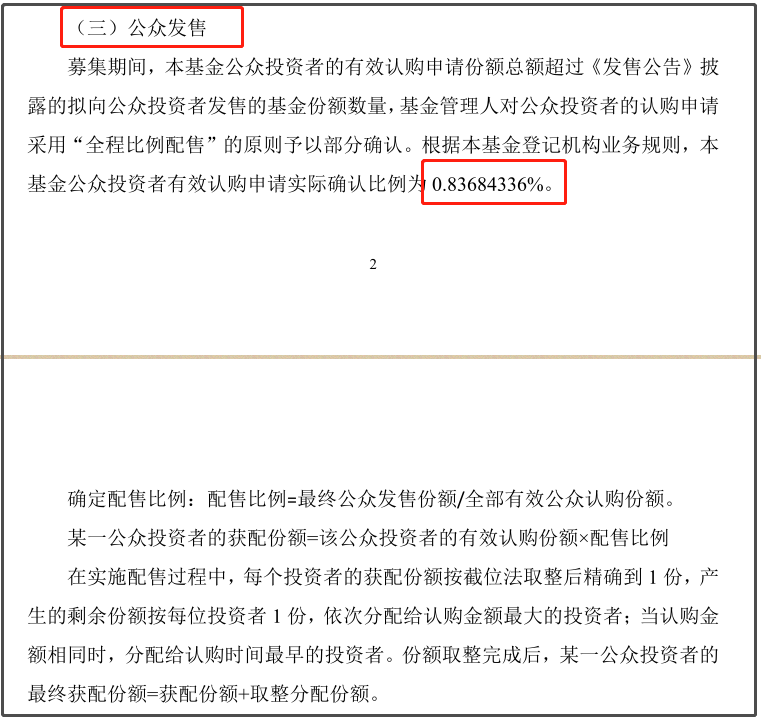

其中,该基金公众发售部分的配售比例为0.84%,该配售比例刷新了公募基金产品配售比例的历史最低纪录,华夏中国交建REIT成为唯一配售比例不足1%的公募基金。而且战略投资者数量、网下询价投资者数量和意向认购金额均位居已发行公募REITs首位,可谓是目前最受关注的基础设施公募REITs。

具体来看,此次华夏中国交建REIT发售,战略投资者合计数量达到了40家,其中非原始权益人的战略投资者认购份额比例达到55%,两项数据均位居已发行的公募REITs项目之首。根据公告,40家战略投资者皆已根据战略配售协议,按照网下询价确定的认购价格认购其承诺的基金份额并全额缴纳认购款,对应的有效认购基金份额数量为7.5亿份,认购规模约为70.49亿元。

网下发售部分,最终有62家网下投资者管理的143个有效报价配售对象,进行了网下认购并全额缴纳认购款,对应的有效认购基金份额为65.039亿份,按照网下发售的初始基金份额数量1.75亿份,网下投资者有效认购申请确认比例为2.69%。按照基金发售价格计算,网下发售比例配售前的募集规模约为611.3亿元。

在公众发售部分,华夏中国交建REIT更是火爆。

公告显示,该基金公众投资者的有效认购基金份额数量为89.62亿份,而公众发售的初始基金份额数量为0.75亿份,公众投资者有效认购申请最终实际确认比例仅为0.84%。按照9.399元/份的发售价格计算,基金公众发售部分比例配售前募集规模约为842.33亿元。

事实上,在网下询价阶段,华夏中国交建REIT就非常火爆,显现了投资者火热的认购热情。在询价阶段,该只基金共收到64家网下投资者管理的149个配售对象的有效报价,拟有效认购数量总和为66.50亿份,为初始网下发售份额数量的38倍,按照基金发售价格计算,网下拟认购金额约为625.03亿元。

按照公告,网下投资者发生配售,未获配部分认购资金将于募集期结束后的3个工作日内退还至原账户。公众投资者发生配售,未获配部分认购资金将于本基金募集期结束后的3个工作日内划付至场内交易所会员单位或场外基金销售机构,退回至公众投资者原账户的时间请以所在场内交易所会员单位或场外基金销售机构为准。

根据基金发售公告,华夏中国交建REIT募集的基金份额总额为10亿份,本次发售采用 “战略配售”、“网下发售”、向公众投资者公开发售相结合的方式进行。

其中,本次初始战略配售发售份额为7.50亿份,占发售份额总数的比例为75%;本次网下发售的初始基金份额数量为1.75亿份,占扣除向战略投资者配售部分后发售数量的70%;本次公众投资者发售的初始基金份额数量为0.75亿份,占扣除向战略投资者配售部分后发售数量的30%。

12单公募REITs募集总规模458亿元

华夏基金独占1/4市场份额

多位业内人士表示,华夏中国交建REIT受到资金的追捧,主要是因为产品存在稀缺性、股债市场调整下稳健类投资需求增长、产品本身的底层资产优秀,以及存量公募REITs的良好赚钱效应等,另外,对该类稀缺品种的较低配售比例预期,也会促进投资者加大配置力度,多种因素共同造成该只基金成为2022年以来认购总规模最大的公募产品。

谈到该只基金认购火爆的现象,北京一位公募REITs基金经理对记者表示,今年首单公募REITs发售火爆,主要原因还是我国公募REITs仍处于行业发展初期,整体规模偏小,而陆续推出的公募REITs产品也具备稀缺性,在当前股债市场调整中,这类偏稳健类投资品种更会受到资金的追捧;其次,前期募集完成的公募REITs都具有不错的赚钱效应,叠加较低的比例配售,也让投资者争相买入,推高了认购规模;第三,基础设施公募REITs还是以获取底层基础设施项目的租金、收费等稳定现金流为主要目的,产品的底层资产优秀也是该类产品投资价值的根本所在。

光大证券也表示,华夏中国交建REIT发售火爆的因素有很多,根本原因在于现阶段REITs资产的稀缺性、项目本身优质的底层资产和前期公募REITs的良好赚钱效应,当然也不可忽视较低配售比例预期引导的作用。

具体来看,一是由于存量REITs规模容量有限且扩募暂未落地,增量REITs产品供给不足,而市场对REITs类型资产需求旺盛;二是基于前期REITs发行中火爆的配售情况,市场普遍已经形成配售比例较低的预期,导致投资者大幅增加认购份额以提高最终确认份额;第三,目前已经上市的公募REITs产品大多业绩优秀,震荡市场具备良好的赚钱效应,满足市场资金长期配置和短期交易型需求;四是项目的底层资产优秀,嘉通高速开通运营以来,虽受到疫情影响,但是通行量整体稳步抬升,体现出较强的增长韧性。

据悉,华夏中国交建REIT受欢迎离不开项目本身优质的投资价值,该项目是中交集团、中信证券、华夏基金强强联合打造的公募REITs产品,项目底层资产是武深高速嘉通路段。

值得一提的是,随着华夏中国交建REIT顺利完成募集,全市场共计发行12单公募REITs,累计募集规模约458亿元,华夏基金成为目前仅有的管理2单公募REITs的基金管理人,旗下管理公募REITs规模超115亿元,独占了1/4的市场份额。

2022-04-12 11: 33

2022-04-12 09: 53

2022-04-12 08: 23

2022-04-12 08: 12

2022-04-12 08: 38

2022-04-12 00: 15