量化产品成为公募基金销售市场的一抹亮色。

近期公募量化基金密集宣布限购,火热程度可见一斑。量化基金以全市场选股为主,覆盖的行业和个股相对较广,今年机会分散的市场环境利于量化策略获取超额收益,因此受到资金追捧。

伴随着市场需求的增加,公募基金布局量化策略基金的步伐也在加快。业内人士表示,投资者机构化的过程中,超额收益的获取难度逐渐增加,量化基金的相对价值有望不断凸显。

量化基金批量限购

近期,多只公募量化基金宣布限购。

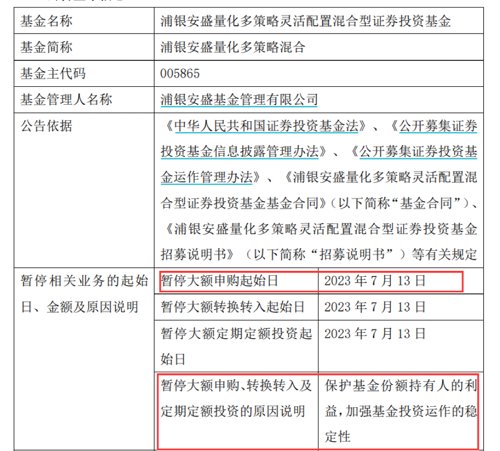

7月13日,浦银安盛基金发布公告称,旗下浦银安盛量化多策略灵活配置混合基金即日起暂停1000万元以上的大额圣申购,限购原因为保护基金份额持有人的利益,加强基金投资运作的稳定性。

7月6日,华夏基金公告,为保护现有基金份额持有人的利益,加强基金投资运作的稳定性,华夏基金决定自7月6日起调整华夏智胜先锋股票基金(LOF)、华夏智胜价值成长的申购及定期定额申购业务上限,具体而言,单个投资人单日累计申购申请基金A类或C类基金份额的合计申请金额各类别均应不超过人民币50万元。

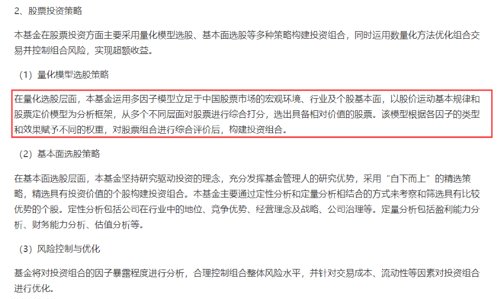

尽管名称中不带”量化“,该基金也是一只采取量化策略的主动权益产品。在股票投资方面主要采用量化模型选股、基本面选股等多种策略构建投资组合,同时运用数量化方法优化组合交易并控制组合风险,实现超额收益。

而自7月3日起,招商基金对招商量化精选股票基金暂停大额申购(含定期定额投资)和转换转入业务的内容进行调整,单日单个基金账户单笔或累计申请金额不能超过5万元。

事实上,这是对上一次限购的“加码”。招商基金曾于4月26日发布公告,自4月26日起调整招商量化精选股票大额申购(含定期定额投资)和转换转入业务的限额,单日单个基金账户单笔或累计申请金额不超过10万元。

对于此次限购升级的原因,招商基金表示“为保障基金的平稳运作,维护基金份额持有人利益。”

此外,7月以来宣布限购的采用量化策略的权益基金还有长安鑫益增强混合、华夏中证500指数增强等。而在6月下旬,中欧中证1000指数增强、红土创新中证500指数增强等基金先后宣布暂停大额申购。

公募量化基金表现突出

权益市场风格不断变化,公募量化策略基金凭借亮眼的业绩引发关注。Wind统计显示,截至目前,年内业绩领先的基金中,出现多只量化产品的身影。

就主动权益基金而言,华商计算机行业量化A今年以来的收益率为19.42%;已暂停大额申购的招商量化精选年内收益为 16.35%;长信电子信息行业量化A年初迄今收益15.38%;华夏智胜先锋、广发百发大数据策略成长、渤海汇金量化成长等产品均在剧烈震荡的市场环境中表现不俗。

此外,在指数增强中,西藏东财云计算与大数据主题指数增强基金年初以来净值涨幅31.94%;大成互联网+大数据A年内净值涨幅为28.66%;西部利得中证人工智能A等基金也在震荡市中斩获了一定的正收益。

整体来看,Wind数据显示,截至7 月 12 日,年内全市场 400 多只公募量化基金平均收益率为0.81%,同期普通股票型基金指数、偏股混合型基金指数跌幅均超2%。震荡剧烈的市场行情中,公募量化基金获取了优于主动偏股基金的收益,展现出一定的抗跌性。

对此一位量化投资人士表示,“今年以来相比于主观多头权益基金来说,量化基金风格暴露相对不明显,在主动权益基金风格在全市场不占优势时,主动型和指数型量化产品都可能呈现更好的表现。“整体来看,超额收益表现是吸引客户的最重要因素,在今年行业表现集中、小盘股表现更好的环境下,量化产品相对受益,提高了业绩,进一步吸引了客户。”

据了解,主动量化和指数增强,在被动投资可预期的全市场收益Beta基础上,追求基金经理/量化模型的超额收益Alpha。

“主观策略配置持仓的权重股较为集中,在持续震荡的行情里很容易受到市场风格切换的冲击造成回撤。现阶段的市场风格比较偏向中小盘,指数增强策略主要对标中证500、中证1000等指数,更契合市场风格且持仓足够分散,既容易获取超额收益,又分散了整体风险。”一位业内人士介绍。

一般意义上讲,量化的优势在于广度,主观的优势在于深度。市场风格相对均衡、机会分散的市场环境下,一定程度上利于量化策略获取超额收益。宏观经济环境、周期和微观交易环境都可能影响市场风格的变化。

基金公司发力布局

业绩突出、需求旺盛之下,基金公司布局量化产品的步伐也在加快。

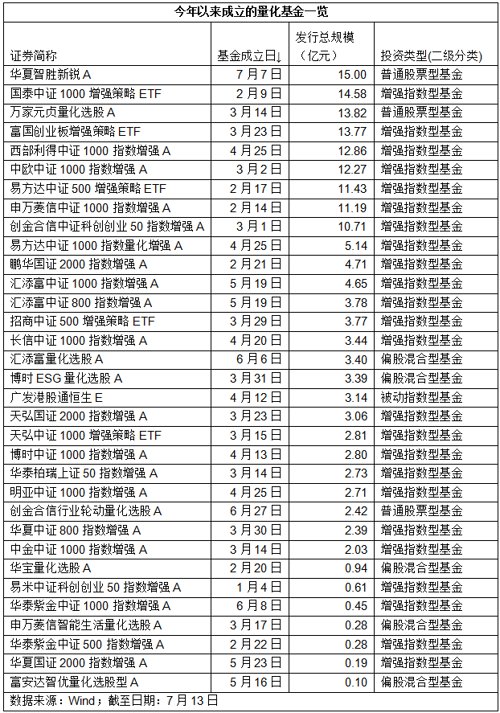

Wind数据显示,今年以来截至7月13日,已有33只量化基金成立,其中增强指数型基金居多。

作为量化产品的细分品类之一,增强指数型公募基金今年频频热销。早在今年2月上旬,博时中证500增强策略ETF仅募集两天便提前结募,而国泰中证1000增强策略ETF,更是成为了今年以来指数基金领域的首只“日光基”,单日吸金近15亿元。

国内公募量化的第一只产品成立至今已有10年以上,但由于投资者认知不足、过去几年市场风格变化等原因,目前行业的最新规模仅占公募基金总规模的1%。如何看待国内公募量化基金的发展前景?

沪上一位量化基金经理分析认为,A股是典型的弱有效市场,与成熟市场相比,alpha机会更高。从日内套利到中期投资,再到基本面长期持有,在每个时间维度上,A股都有获取超额收益的机会,基本面量化也属于主动投资,同样具备较大空间。

同时回溯历史,A股从2016-2021年市场经历了不同风格切换,且呈现了较高的波动率,而量化投资相对分散,不依赖单一市场风格,不失为应对多变市场的一种投资工具。

“市场经历了2017年-2018年的大盘蓝筹,2019-2020的大盘成长的核心赛道,未来2-3年我们看好分散投资,尤其是中小盘选股。在核心赛道主导的市场,分散投资收益比不上集中投资,量化是有劣势的;比如2020年,量化基金普遍不如集中持有核心资产的主动基金业绩靓眼。但是,以2021年为起点的市值下沉和新股扩容,减弱了量化投资的劣势压制;伴随A股波动加大和行业轮动加速,基本面量化策略追求系统化投资,分散配置,不依赖市场风格,更适合震荡行情。”她说道。

“随着A股市场的进一步机构化,“另一位基金经理称,“量化公募应该会受到更多关注,机构投资人对于风格明确的量化基金的接受度较高。同时随着大数据、人工智能的普及应用,在传统的基本面、技术面、分析师数据之外,另类数据层出不穷,高频日内交易数据也越来越多地被应用,这些都为量化策略的能力提升提供了坚实的数据基础。最近十年来在图像识别、文本处理领域大放异彩的人工智能建模方法,在量化投资中也逐步得到深入的应用,量化模型的选股能力也还有提升的空间,因此,看好国内量化公募的发展前景。”

2023-07-13 17: 10

2023-07-13 15: 00

2023-07-13 14: 35

2023-07-13 12: 45

2023-07-13 11: 30

2023-07-13 10: 00