8000亿巨头大利好:中信证券资管获期货业务许可

晨曦 2023-10-31 19:18

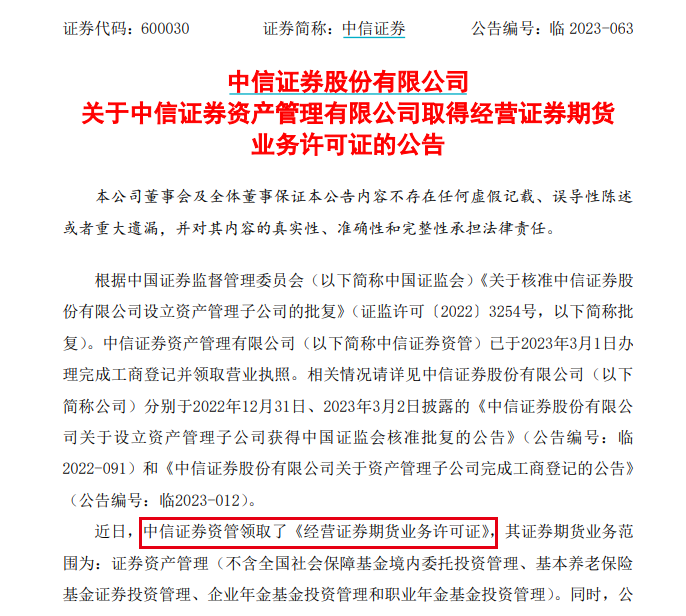

又一家券商资管取得业务许可,这一次轮到了“券商一哥”旗下的中信证券资管。10月31日盘后,中信证券发布公告称,在前期获批设立并完成工商登记、领取营业执照后,中信证券资管已于近期领取了《经营证券期货业务许可证》。按照行业惯例,领取业务许可证后,即可正式对外展业。目前,中信证券资管的营业范围仅限于证券资产管理,其社保基金、养老基金、企业年金、职业年金投资管理资格则保留在母公司中信证券。同期,中信证券也换领了新的《经营证券期货业务许可证》,对经营范围进行调整。 对于此次领取业务许可证,中信证券资管方面表示,公司继续勤勉尽责、全力以赴做好投资管理与客户服务工作,诚挚感谢各位投资者一如既往的信任与托付。自去年年底获批设立后,时隔10个月,中信证券资管顺利获得开门展业的“入场券”。10月31日盘后,中信证券发布公告称,近日,中信证券资管领取了《经营证券期货业务许可证》。按照行业惯例,领取业务许可证后,即可正式对外展业。对于此次领取业务许可证,中信证券资管方面表示,公司继续勤勉尽责、全力以赴做好投资管理与客户服务工作,诚挚感谢各位投资者一如既往的信任与托付。业务范围上,中信证券资管可从事的证券期货业务范围仅为“证券资产管理”,不含全国社会保障基金境内委托投资管理、基本养老保险基金证券投资管理、企业年金基金投资管理和职业年金基金投资管理,相关业务资格保留在母公司中信证券。同期,中信证券也随之换领了新的《经营证券期货业务许可证》,其证券资产管理业务将限于社保基金、养老基金、企业年金、职业年金四部分。在此前中信证券申请设立资管子公司时,监管部门曾反馈要求,就母子公司资管牌照切分后投顾业务划分情况进一步说明。另外,资管子公司成立后,将为中信证券保留的养老金相关业务提供中后台外包服务,监管部门要求中信证券请该安排是否符合相关规定进行说明。 此外,在资管子公司获批时,监管还曾要求中信证券认真落实证券资产管理业务了结计划安排和平稳处理现有客户相关事项的方案,做好证券资产管理业务清理和移交工作,平稳处理现有客户相关事项,确保客户合法权益不受损害,妥善安置员工,维护社会稳定。回顾来看,中信证券资管从申请到获批,再到此次获得业务许可证,过程较为顺利。在“一参一控一牌”政策放开后,中信证券资管的设立申请随即提速,于2022年5月底提交补正材料并获受理,两个月后即获得一次书面反馈,2022年底正式获批。根据批复,中信证券出资10亿元设立中信证券资管,出资比例100%。彼时监管还核准中信证券资管作为合格境内机构投资者,从事境外证券投资管理业务。今年3月,中信证券曾公告称,中信证券资管已于3月1日办理完成工商登记并领取营业执照。据工商登记信息显示,中信证券资管的董事长为杨冰,系中信证券执行委员、资产管理业务行政负责人;总经理为刘曼。昨日,中基协公布了2023年三季度证券公司私募资产管理月均规模TOP20的榜单,中信证券以8316.36亿元继续排在行业首位。ABS业务方面,2023年三季度,中信证券以2292.33亿元的规模同样排在首位。对比2022年三季度的11936亿元,中信证券资管规模压缩较为明显。环比来看,2023年二季度中信证券私募资产管理规模8608.15亿元,今年三季度再度压缩近300亿规模。公募化改造产品方面,Wind数据显示,截至今年9月30日,中信证券在管产品数量一共19只,规模合计258.33亿元;其中非货规模241.89亿元。产品类型方面,股票型2.89亿元,混合型50.18亿元,债券型50.18亿元,FOF基金6.81亿元。 中信证券三季报显示,2023年前三季度其实现资产管理业务手续费净收入73.97亿元,同比下降8.49%。在前期举行的2023年上半年业绩发布会上,中信证券总经理杨明辉曾表示,受业绩报酬同比减少的影响,资管业务收入同比有所下降。据杨明辉介绍,在居民资产配置向资本市场转移的大背景下,中信证券资产管理业务将在三大领域发力布局:一是养老投资。在人口老龄化程度进一步加深的背景下,抓住我国养老二、三支柱的发展机遇,满足居民日益迫切的养老理财需求。二是机构业务。关注银行理财净值化管理进程,提供机构客户委托投资管理服务,不断丰富和细化产品谱系。三是财富管理。在居民可支配收入迅猛增长的背景下,关注高净值人士与个人普通客户的理财需求,有针对性的构建投资组合,提供差异化的财富管理产品。时间进入2023年四季度,业内券商资管子公司屡有新动向。10月19日,申万宏源资管举办开业仪式,官宣申万宏源的资管业务延至子公司开展。从2020年10月申万宏源宣布拟设立资管子公司到正式开业,时长达三年。申万宏源集团称,“在机遇与挑战并存的大资管时代,申万宏源资管的设立开业可谓恰逢其时。”10月26日,国联证券也在论坛上举办国联证券资管子公司批复发布仪式。国联证券资管作为青岛市首家证券资产管理专业子公司,填补了青岛市券商类资管业态空白。 此外,长城证券旗下资管子公司于今年5月获批成立,次月办理完成工商登记手续并领取营业执照。华安证券与国联证券同在今年9月获得资管子公司成立批复,有待后续流程推进。10月18日晚间,信达证券发布公告称,拟出资3亿元设立资管子公司,从事证券资产管理业务,从而推动公司资产管理业务更好发展。除了信达证券外,目前中金公司、中信建投、华创证券、国信证券、东兴证券、国海证券、华福证券等多家券商,也在申请设立资管子公司的“大部队”当中。在获批资管子公司并开业后,谋求公募牌照势在必行。今年以来,招商资管率先“破冰”,另据证监会官网披露信息显示,今年以来先后有广发资管、兴证资管、光大资管、安信资管、国金资管等多家券商资管子公司申请公募基金业务资格。华宝证券研报指出,目前券商在资管子公司方面的三大特征为:设立热情高、增资动作多、申牌较积极,基于资管新规后券商资管规模压降,去通道类业务带来的规模压力,需要通过主动管理型产品去补填,所以多数上市券商都希望通过资管子公司渠道申请公募牌照,入局公募基金市场进行业务增量拓展。