“抄底逃顶”是大多数投资者向往的绝技,但这样的绝技更像是江湖上的一个传说,实际中很少有人通过不断的“抄底逃顶”赚到了长期收益,长期通过波段操作赚取收益不过是一个美好的愿望罢了。频繁的交易不但没给投资者带来期望的收益,很多时候反而会产生对实际收益和交易情绪负面的影响。

大多数个人投资者在交易时往往会因为对亏损和回撤的天然抵触,极易在市场震荡或下跌时选择降低仓位、及时止损或减少盈利,导致资产缩水。然后,投资者通常又会等市场企稳后再进行买进操作,于是又提高了持仓成本。

为什么会出现这样的操作?大概是出于“君子不立危墙之下”的古训。投资者通常会希望自己是在安全的、远离危险的地方,在上涨的时候只看到收益,下跌的时候只看到风险。基于这种人性本能的思考而做出的交易选择与所预期的结果往往会不符合。

如何理解投资者基于理性思考而做出的非理性行为呢?我们可以根据投资者交易的行为特征将投资者划分为价值交易者和趋势交易者。价值交易者较为严格地遵循价值回归的原则。巴菲特说:不要仅仅因为价格下跌就卖出价格被明显低估的资产,那是非理性的做法,但是真正能做到的人很少。另一部分投资者牢记杰西·利弗摩尔的教诲,尊重趋势,坚持浮盈加仓和亏损离场。在市场里,投资者多少都懂一点技术,尤其是个人投资者,大多数乐于钻研图形和技术,基本会用一些指标进行交易判断。

正是由于这些交易判断的存在,市场呈现出一个有意思的现象:从短期看,市场上涨的时候,投资者的情绪是乐观的;市场下跌的时候,投资者的情绪是悲观的。反过来,市场遵循着同样的规律,投资者情绪持续乐观时,市场往往会连续上涨一段时间;投资者情绪持续悲观时,市场会连续下跌一段时间。这就是投资者与市场的一个互动关系。短期市场会遵循这样的规律,但长期来看,投资者无法穷尽对市场的认知,所以短期行为总是带有盲目性。盲目之下,投资者带着“偏见”对市场做出判断,加剧了市场的同向波动,伤害了投资价值。

如何克服心理障碍,在市场下跌时保持淡定,在市场上涨时敢于拒绝诱惑,降低频繁交易对净值的损耗呢?投资者可以从这几个方面进行思考。

首先,避免频繁交易。先看股票,尽管单笔买卖的成本不算高,印花税加上万分之几的佣金。但对大部分投资者来讲,做股票并不是只做一笔买卖,未来会操作无数次。所以,投资者在计算交易成本的时候,不能只算单笔账。如果你是一个频繁交易者,这个成本会非常高。再看基金,成本就很直观明了。市场波动加大,投资者一旦挡不住诱惑或压力,涨5%就卖出,或者跌2%就割肉,满足了心理安全感,却背离了投资的初心。

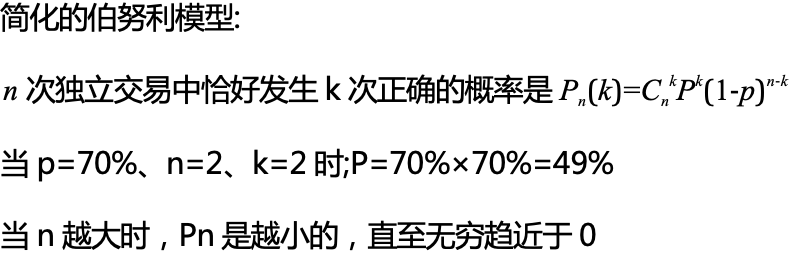

其次,要想从频繁交易中获取好的价差难度的确很大。本质上,每一笔交易都是一次独立决策,但事实上不可能每一笔交易都正确。假设每次决策正确的概率为P,那么要使n笔都正确交易就是一个简化的伯努利模型。举个例子:如果一次交易要通过两步来完成,即买和卖,买对的概率是70%,卖对的概率也是70%,那么整个交易的成功概率为:70%×70%=49%。

当n越大也就是交易次数越多时,这个概率是越来越小的,直至无穷趋近于0。事实上,只要每次交易正确的概率不是100%,那么交易的次数越多,最终交易的总体正确的概率会随着次数的增多而不断下降。这还不包括在交易中,前一次亏损的交易会通过情绪等因素影响下一次决策的正确性。

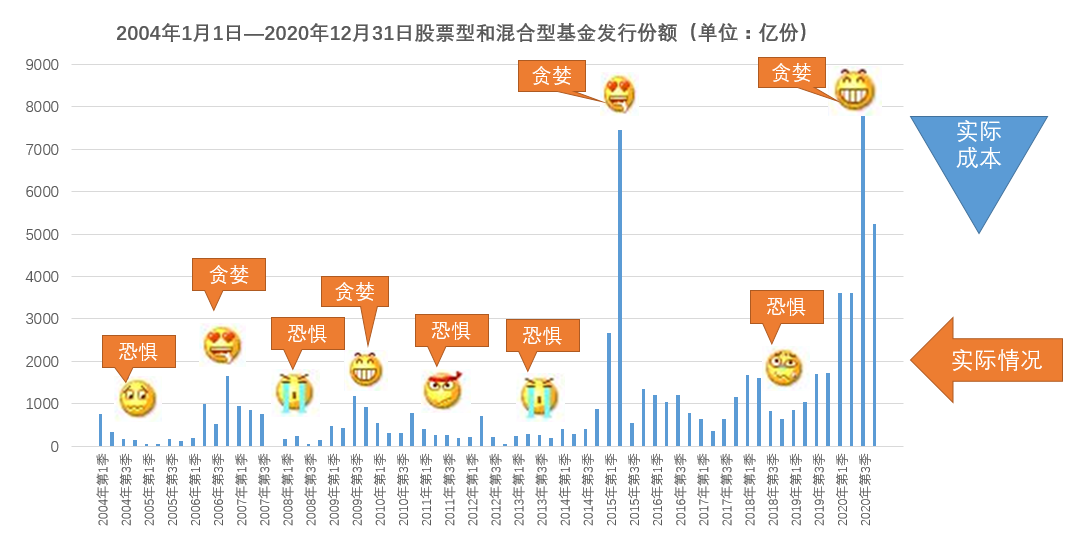

以上图为例,第一张图是沪深300指数的走势图,按照正常的投资逻辑来说,投资者应该在低位区域买入,在高位区域卖出,抄底逃顶。第二张图中,柱行表示在对应时间里股票型和混合型基金的发行份额,你会发现应该在买入的时点,基金的发售份额反而是最少的;应该卖出的时点,基金发售份额却是最多的。总而言之,这个市场总是在不断地诱惑投资者进进出出,然而,最终投资收益或许很平凡,甚至负收益。

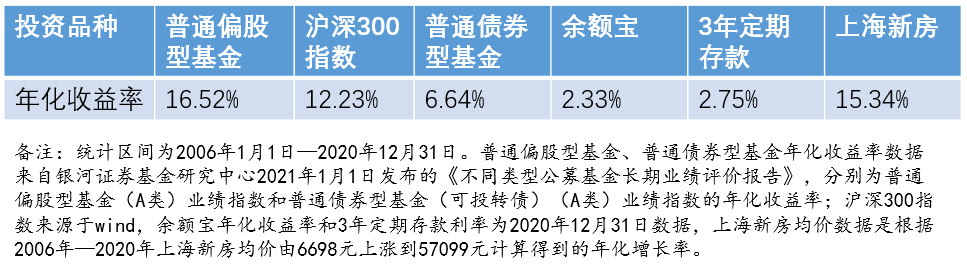

再者,是持有时间影响赚钱效应。大类投资品收益状况表为例(见下表),它分别展示了普通偏股型基金、沪深300指数、普通债券型基金、三年定期存款、余额报、上海房产在过去15年内的收益情况。从年化收益率来看,假如回到2006年初,无论是投资偏股型基金还是购买上海房产,都是非常不错的投资选择。

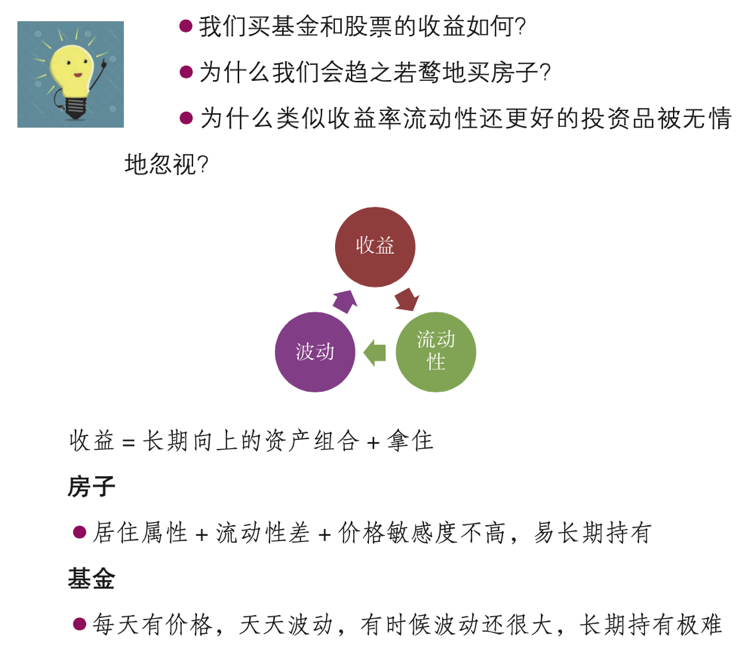

但从投资者实际感受端来看,通过配置偏股型基金实现收益并没有达到和购买房产同样的收益水平。这也引起了一系列思考:为什么人们会趋之若鹜地去买房?为什么偏股型基金有更高的收益率,投资者会更倾向选择买房,而不是买基金?

在流动性方面,即使偏股型基金明显优于房产,但“买房”依然深入人心。经过比对可以发现,买房和配置偏股型基金在长期收益率水平相似,长期向上。不同的是,房子本身拥有居住的功能属性,同时受到自身流动性较差且价格敏感度不高的属性影响,也就令投资者愿意“长期持有”。反观基金,对价格更敏感,波动更大,流动性更好,投资者就很难在这样的前提下做到长期持有。因此,两者在长期收益率相当的情况下,带给投资者的投资体验并不相同。

从中给予大家一个启发:对于具备长期增长动力,并且有优秀管理人的产品,应淡化短期波动,坚定长期持有,即使是开放式的产品,也建议投资者以更长远的眼光看待投资收益与风险比。

投资者要有“任凭风吹雨打,胜似闲庭信步”的心态,应该逐渐走出牛熊市思维,寻找真正具有长期价值的优质资产,规避频繁交易的负面影响,为自己带来长期、稳定的收益回报。

2021-04-12 18: 38

2021-04-12 17: 55

2021-04-12 17: 53

2021-04-12 17: 50

2021-04-12 17: 34

2021-04-12 17: 32