一、主要事件点评

1.1.PPI与CPI均超预期增长

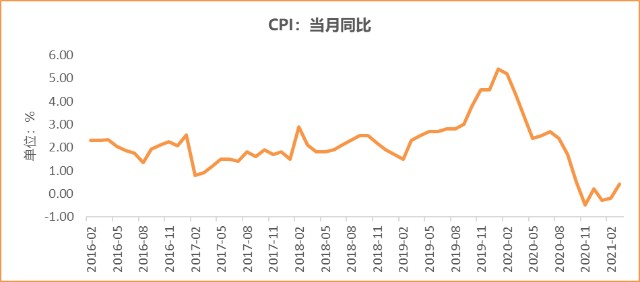

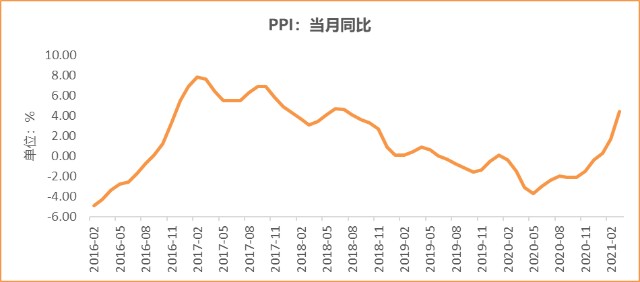

3月PPI跳升至4.4%,显著超出市场预期(Wind一致预期:3.3%);CPI温和上涨至0.4%。石油、有色金属等国际大宗商品价格上涨传导至国内,推动PPI加速上行。此外,非食品CPI亦有所上涨,但食品价格回落。

3月CPI重新转正,从2月的-0.2%上升至0.4%,高于Wind市场一致预期(0.2%)。春节后食品价格季节性回落,但非食品价格有所上升。CPI月环比增速从上月的0.6%下降至-0.5%,主要受食品价格拖累。3月核心CPI环比持平,同比上升0.3%

当前工业部门和出口增长强劲,考虑到国内经济处于持续修复状态,居民消费有望继续恢复,结合当前合理货币政策,制造业以及内需消费行业仍将保持强势。

1.2.钢铁行业点评与展望

行情点评

上周在28个申万一级行业中,钢铁行业涨幅8.02%,涨幅排名第一。同期螺纹钢主力合约收5068元/吨,自高点5200元/吨略有回落,整体依然处在历史较高水平;此外原材料端,DCE铁矿石主力合约回落到1000元/吨以下盘整,虽然周环比略升,但整体涨幅不大。

从高频数据的解读来看,钢材的整体需求超出预期。2021年4月7日公布的建材日均成交量为29.45万吨,创出成交量历史新高。同时,上周五大品种社会、钢厂库存分别下降86.65、83.29万吨,考虑到清明节假期的影响,库存下降速度维持高位。上周螺纹钢钢厂、社会库存分别下降42.59、55.67万吨,热卷钢厂库存降11.52万吨、社会库存降11.73万吨。上周五大品种钢材表观消费量1227.29万吨,较2016-2020年同期平均水平高158.4万吨,需求再次创2016年以来同期表观需求的新高。我们认为二季度需求平稳,全年需求不悲观。

高炉开工率维持低位,2021年行业或迎来供需缺口。上周5大品种钢材周产量为1057.3万吨,环比上一周上升6万吨。上周全国高炉开工率60.36%,较上一周上升0.42个百分点。上周全国电炉开工率为70.51%,持平前一周水平。根据中钢协数据,2021年1月到2月,全国累计生产粗钢1.7亿吨,较2020年同期明显上升。假设2021年我国粗钢产量同比持平,则2021年3-12月的粗钢产量将同比下降。而在全球复苏背景下,海外钢价大幅上涨,钢铁行业将出现供需缺口。

市场展望

客观估计,本轮碳中和带来的减产、限产冲击短期来看将小于2017年行业供给侧改革。以唐山地区为主发布的减产停产措施短期会对价格、钢厂盈利有所提振,但是就目前国内的行业趋势来看,需求旺盛下,短期供给的相对缺口是暂时性的,碳中和短期冲击的持续性不强。

但碳中和作为我国节能减排、绿色发展的大计,对钢铁行业的影响是深远的。长期来看,随着政策推向全国,随着落后产能的逐步退出,行业对工艺流程、环保措施、生产成本、吨能耗、吨排放的要求越来越高,已经在这些方面做足准备的龙头公司将长期受益。我们对钢铁行业的长期健康发展持续看好。

二、上周市场回顾

大类资产方面,纳斯达克指数( 3.12%)领涨、英国富时100指数( 2.65%)、LME铝( 1.95%);而NYMEX原油(-3.43%)、螺纹指数(-1.21%)、万得全A指数(-1.13%)表现相对较弱;海外主要股票市场多数上涨,其中欧洲市场:英国富时100指数周涨幅 2.65%,德国DAX周涨幅 0.84%,法国CAC40周涨幅 1.09%。美国股市表现较强,纳斯达克指数周内涨幅 3.12%,标普500周内涨幅 2.71%,道琼斯工业指数周内涨幅 1.95%。

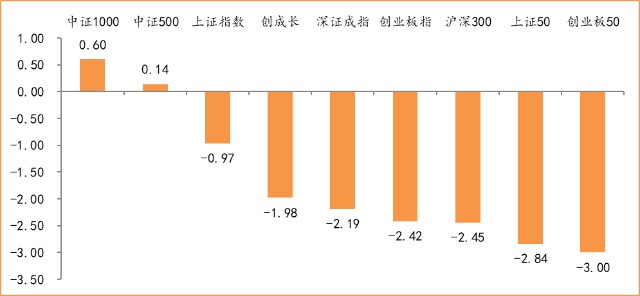

A股方面,市场行情表现较弱,中证1000指数领涨,周涨幅 0.60%。上证综指周内下跌0.97%,报3450.68点;深证成指周内下跌2.19%,报13813.31点;创业板指周内下跌2.42%,报2783.33点。两市周内日均成交7155.28亿元,较上一周减少17.36亿元。两市个股周内涨多跌少,2488家上涨,65家平盘,1684家下跌;全市场本周累计涨停328家,上周累计跌停55家。

图:主要股指周涨跌幅,中证1000指数领涨(单位:%)

数据来源:wind,富荣基金管理有限公司

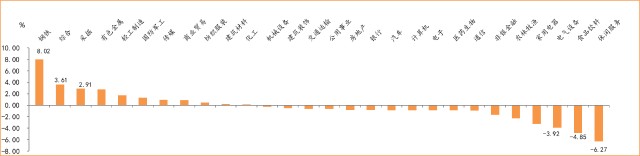

行业方面,钢铁板块涨幅领先,周度涨幅达 8.02%,其次是综合( 3.61%)和采掘( 2.91%)。今年以来钢铁板块表现较好,钢铁( 27.10%)、轻工制造( 10.00%)、休闲服务( 9.82%)等行业涨幅居前,通信(-10.89%)、非银金融(-13.31%)、国防军工(-17.42%)等行业则表现相对弱势。

图:申万一级行业周涨跌幅,钢铁板块领涨(单位:%)

数据来源:wind,富荣基金管理有限公司

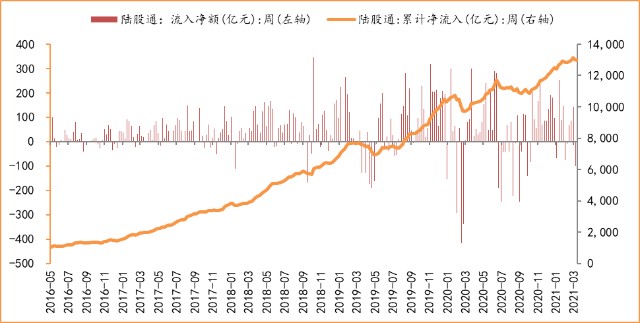

资金面看,陆股通上周净流出53.26亿元;全周新成立偏股型基金份额共计92.22亿份较前一周小幅减少;4月最新募资合计228.64亿元;本周限售解禁市值约434.72亿元,与上周相比大幅增加。

三、本周展望

3.1.本周展望:

上周市场情绪走弱,指数高位震荡下跌。以钢铁、煤炭等为代表的周期板块表现较好,基本面上大宗商品的持续上涨是主要催化,其拉动PPI数据持续超预期3月同比增4.4%环比增1.6%。周期板块的一季报预期是板块走强的重要支撑,行业比较来看短期业绩较为占优,但市场对大宗商品上涨的持续性有较大分歧,预计4月一季报后板块的波动也将加大。近期高位的“核心资产”开始走弱并且对业绩超预期反应平淡,低于预期则大幅杀跌,估值高位仍然是制约核心资产的重要因素,重点关注下周披露的社融数据,市场目前预期将边际下滑,“核心资产”仍然承压。中期来看企业盈利仍将持续向好,维持市场区间震荡的判断,但预计随着4月一季度业绩的密集披露,市场一季报行情也将进入尾声。仍然建议保持耐心,战略上防守为主,关注受益于中上游涨价的周期龙头、产能转移的中游制造板块,以及低估值银行等。

3.2.行业建议

1、周期、制造;

2、低估值银行;

3、长期配置核心资产,各行业优质龙头标的。

3.3.风险提示

1、疫情控制不及预期;2、宏观经济超预期下行;3、上市公司业绩大幅下滑;4、政策不及预期。

附:主要数据更新

1.全球大类资产、主要指数表现

表:大类资产涨跌幅,纳斯达克指数领涨,NYMEX原油领跌(单位:%)

数据来源:wind,富荣基金管理有限公司

图:全球主要股指周涨跌幅,纳斯达克指数领涨(单位:%)

数据来源:wind,富荣基金管理有限公司

2.估值指标

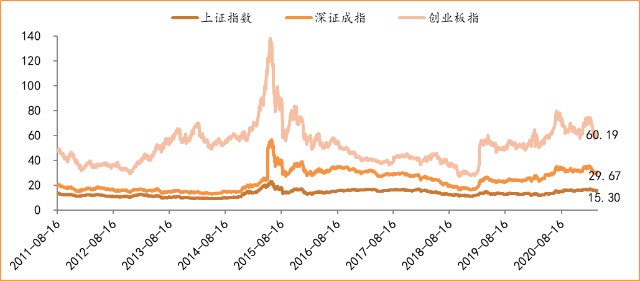

图:主要股指市盈率PE(TTM),小幅下降

数据来源:wind,富荣基金管理有限公司

3.资金面

图:陆股通上周净流出53.26亿元

数据来源:wind,富荣基金管理有限公司

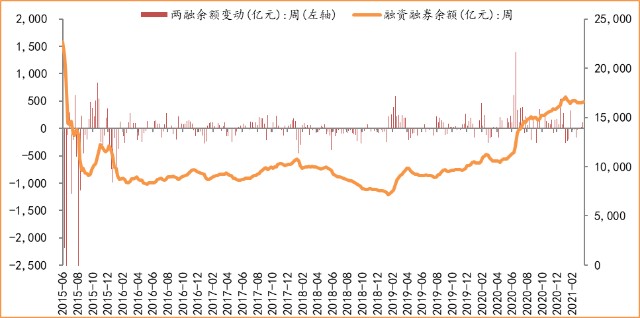

图:最新两融余额16633.13亿元,小幅增加

数据来源:wind,富荣基金管理有限公司

图:本周限售解禁市值约434.72亿元,较上周大幅增加

数据来源:wind,富荣基金管理有限公司

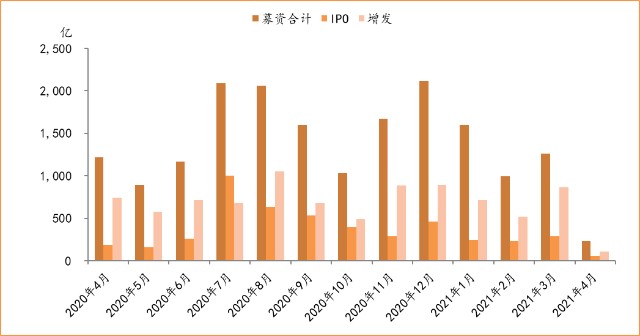

图:4月最新募资合计228.64亿元

数据来源:wind,富荣基金管理有限公司

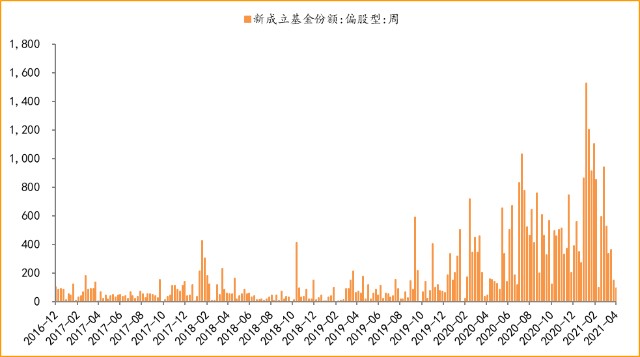

图:上周新成立偏股型基金份额共计92.22亿份,较前一周小幅减少

数据来源:wind,富荣基金管理有限公司

4.基本面

图:3月CPI同比增加0.40%,维持低位

数据来源:wind,富荣基金管理有限公司

图:3月PPI同比增加4.40%,持续恢复

数据来源:wind,富荣基金管理有限公司

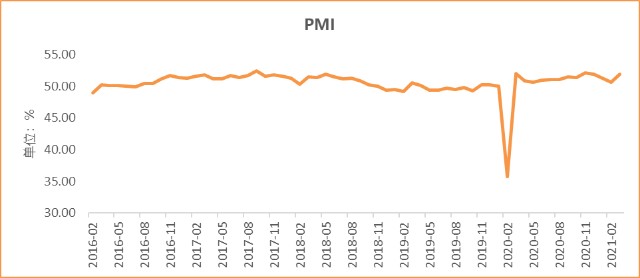

图:3月官方制造业PMI为51.90%,持续位于荣枯线上方

数据来源:wind,富荣基金管理有限公司

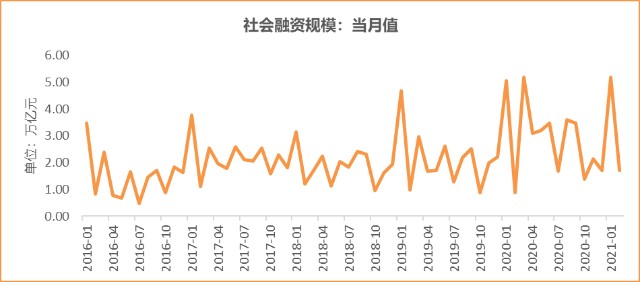

图:2月社会融资规模1.71万亿,同比高增

数据来源:wind,富荣基金管理有限公司

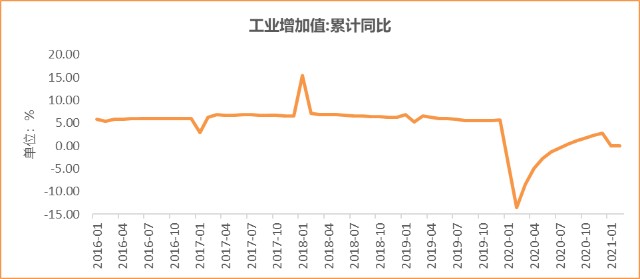

图:12月工业增加值累计同比增加2.80%,继续恢复

数据来源:wind,富荣基金管理有限公司

图:2月固定资产投资完成额累计同比上涨35.00%,同比高增

数据来源:wind,富荣基金管理有限公司

图:2月社会消费品零售总额同比增长33.80%,同比高增

数据来源:wind,富荣基金管理有限公司

风险提示:1、本报告中的信息均来源于我们认为可靠的已公开资料和合作客户的研究成果,但本公司及研究人员对这些信息的准确性和完整性不作任何保证,也不保证本报告所包含的信息或建议在本报告发出后不会发生任何变更,且本报告仅反映发布时的资料、观点和预测,可能在随后会作出调整。2、本报告中的资料、观点和预测等仅供参考,在任何时候均不构成对任何人的个人推荐。市场有风险,投资需谨慎。

2021-04-13 16: 13

2021-04-13 15: 22

2021-04-13 15: 16

2020-12-28 12: 19

2020-11-23 12: 18

2020-11-19 20: 00