很多道理都是“纸上得来终觉浅,绝知此事要躬行”,只有亲身经历过的道理,才能更好地在实际中运用。比如“投资有风险,入市需谨慎”。

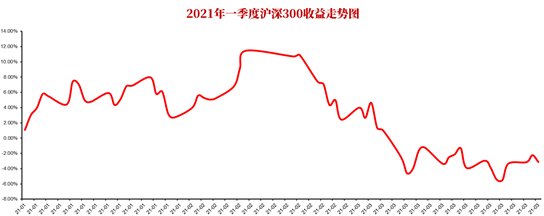

2021年一季度A股市场上演了一出迷你版的“牛熊转换”。年前的1月1日—2月10日,沪深300指数上涨11.44%,可谓是牛气十足。但过年之后,市场突遇”倒春寒“行情,2月18日—3月31日,沪深300指数下跌13.08%,一季度整体下跌3.13%。

数据来源:WIND 2021.1.1-2021.3.31

面对市场的调整,很多新基民开始认识到,基金不是买了就赚钱,基金不是暴富工具,投资有风险,入市需谨慎。

如果说健康的饮食需要荤素搭配,那么健康的投基,同样需要权益类产品和固收类产品的合理搭配。

全球资产配置之父加里·布林森说,从长远看,大约90%的投资收益都是来自于成功的资产配置。所以,一个合理的资产配置确实很重要。

不过,很多投资者都是最近才加入投资基金理财大军,究竟权益类产品和固收类产品应该做一个怎么样的配置呢?按照不同的比例,未来会获得大概怎么样的收益呢?

虽然未来永远无法预测,但是历史却是可以作为参考。小金在这里,以权益中类别最大的偏股混合型基金指数代表权益类产品,以中长期纯债型基金指数代表固收类产品。用历史数据进行模拟计算。

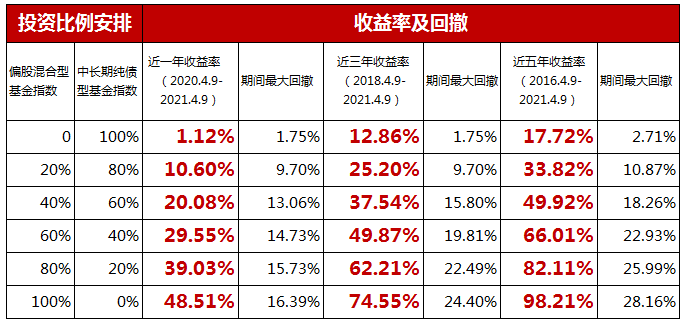

为了让大家能够全面对比,小金将权益类产品与固收类产品的投资比例设定为2:8、4:6、6:4和8:2,投资者可以根据最终结果,与自己目前权益与固收比例做一个对比。

上述表格清晰的展现了权益类产品与固收类产品在不同配比情况下,近一年、近三年和近五年的收益率情况以及期间的最大回撤。

由表格可看出

由表格我们可以看到过去五年:

(1)权益类产品和固收类产品的投资比例不同,其最终投资收益也不同,承受的风险和回撤也不同。

(2)随着对偏股混合型基金指数的投资比例的增高,整体组合的收益率也随之增加,同时期间要承受的回撤的幅度也慢慢变大。

(3)随着投资时间的拉长,投资收益率逐步提升。

通过以上数据的模拟计算,我们能够直观地看到偏股混合型基金指数在较短时间内的投资,其承受的回撤幅度还是比较大的,如果期间没有坚持完整的持有年限,很可能会发生本金亏损的情况。

中长期纯债型基金指数虽然近一年、近三年、近五年的投资收益率相对较低,但在投资时间内发生的最大回撤也比较低。

所以,面对市场的起起伏伏,投资者要想以“舒服”的姿势穿越牛熊,收获属于自己的幸福,应该最少做到两点:(1)通过合理的资产配置,提高持基体验(2)坚持长期投资。

在具体分配权益类资产和固收类资产的投资比例时,小金给大家三个建议,作为参考。

第一:做好风险测评,了解自己风险承受能力。投资者在投资前一定要进行风险测评,从而知道自己的风险承受能力,选择适合自己的产品并搭配合理的组合。

比如,稳健型投资者,债权类资产比例可以适当多配,权益资产少一些。否则,遇到市场大幅调整,不仅影响投资体验,同时也难以坚持长期投资。

第二,明确自己的投资收益预期。根据不同的收益预期选择不同的权益类产品和固收类产品的投资比例。当你的收益预期较低时,应该加大固收类产品的投资比例;当你的收益预期较高时,应该加大权益类产品的投资比例。同时,承担相应的投资风险和期间回撤。

第三:根据投资时间长短,选择不同产品。投资是需要长期坚持的事情,是时间的果实。当你对流动性有一定要求,对产品投资期间有一定要求时,应当选择与之匹配的资产投资比例配置。

短期需要使用的资金,可承受的投资回撤低,要减少权益类资产的投资比例。

股市是经济的“晴雨表”。短期影响市场走势的因素很多,但是长期最主要的还是看经济基本面。在中国经济不断良性发展的背景下,大力发展权益市场已经成为大趋势。不过,投资者还是要根据自身风险承受能力,进行合理的资产配置,才能做到,“市场涨跌心不慌,长期投资不动摇”,以“舒服”的姿势,分享证券市场红利。

2021-04-13 18: 07

2021-04-13 17: 57

2021-04-13 17: 27

2021-04-13 17: 24

2021-04-13 17: 15

2021-04-13 16: 56