上周市场回顾

(2021.04.12-2021.04.16)

市场回顾

上周上证指数收于3426.62 点,下跌0.70%;深证综指收于2220.22 点,下跌0.73%;沪深300指数收于4966.18 点,下跌1.37%;两市股票累计成交3.45 万亿元,日均成交量较上周上涨4.14%。

行业表现回顾

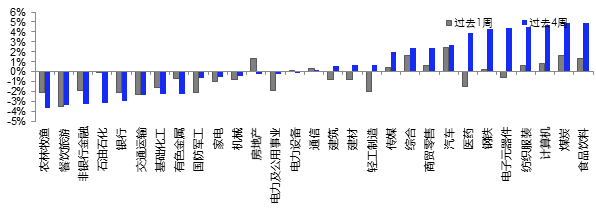

上周表现最好的板块依次汽车、煤炭、综合,表现最差的依次是餐饮旅游、交通运输、银行;过去4周涨幅最大的依次是食品饮料、煤炭、计算机,表现最差的依次是农林牧渔、餐饮旅游、非银行金融。

行业涨幅比较图(按中信一级行业分类)

数据来源:Wind,截至2021/04/16

未来A股市场展望

上周A股延续震荡格局,北上资金日度成交额占A股比例已经逐渐回落至均值附近,这也说明内资自发流动性在经过一段时间杀跌后,情绪已经有所恢复,短期出现大跌的可能性预计不会很大。

一季度GDP数据环比增长较弱,相较于四季度出现明显回落。1-2月生产强、需求弱,3月相较于1-2月生产略有回落,需求回升。需求端制造业投资从-3%回升到-0.7%,基建因为春节疫情滞后开工从-0.7%回升到6%。地产端一季度整体偏强,结构上销售、投资、施工、到位资金偏强,新开工与拿地偏弱。新开工与拿地受到了今年22城集中供地的影响,预计二季度会出现向上恢复,同时地产三条红线政策下,2020年地产企业年报改善明显,好于预期。流动性层面,依然是稳货币、紧信用,社融增速将在二季度继续下行,地产端有序管控、政府去杠杆、企业稳杠杆。我们认为后续市场整体以结构性机会为主,春季躁动已然结束,市场整体出现了一定幅度的休整。在国内宏观经济继续向好,以及货币政策保持稳健的大环境下,A股市场继续大幅下跌的空间有限,市场可能还需要一定的时间继续休整。投资者需要有比较合理的收益预期。短期或可关注一季报超预期的个股。后市的主要风险可能有,信用进一步缩紧,国际关系,或疫情反复的可能性等。

未来债券市场展望

周一,受孙国峰司长偏鸽派讲话缓解资金面担忧影响,利率明显下行;周二,市场延续流动性担忧缓解的多头情绪,利率继续下行;周三,市场经过两天明显下行后,对周四MLF续作情况持有观望情绪,多头情绪有所降温,利率趋于震荡;周四,MLF操作基本等量对冲到期量(含TMLF),资金面略有趋紧,利率小幅回调;周五,经济数据公布,一季度GDP基本符合预期,市场对经济数据冲高引发政策收紧的担忧有所缓和,利率再次下行。全周来看,债券收益率整体下行,短端下行幅度略大于长端,且资金面担忧有所缓解使得1年期与资金价格间利差收窄,其中1年期国债下行6BP至2.53%,1年期国开债下行8BP至2.66%;10年期国债下行5BP至3.16%,10年期国开债下行6BP至3.53%。信用债收益率小幅下行,其中3年期AAA、AA+、AA分别下行7BP、5BP、10BP至3.49%、3.78%及4.19%,信用利差涨跌不一,期限利差多数走阔,等级利差收窄。权益市场方面,上证综指下跌0.7%,中证转债指数下跌0.28%,全市场平均转股溢价率小幅下行;行业方面,汽车、煤炭、综合、食品饮料及房地产涨幅居前,国防军工、农林牧渔、银行、交通运输及餐饮旅游跌幅最大。

3月及一季度数据公布,3月工业生产走弱使得经济增长预期弱化,对经济拐点的预期逐渐升温;同时一季度GDP未超预期也使得货币政策收紧的担忧有所缓和,经济数据对债市略偏利好。但从需求来看,二季度经济运行或较平稳,难见明显下滑,因此由基本面走弱带来的利率的趋势机会仍需等待。并且,在当前经济环境下,货币宽松概率较低,随着政府债发行高峰来临,资金面仍存不确定性。总体来看,债券市场震荡行情仍将延续。策略上,仍以震荡市思路对待,收益率的安全边际重要性更高,目前收益率处于震荡区间中枢,风险可控,交易盘可继续持有,同时关注利率下行过程中获利了结的机会,新增仓位建议等待更好的时点。

未来黄金市场展望

截止至上周五(4月16日),伦敦现货黄金报收1775.85美元/盎司,上周累计上涨31.65美元/盎司,涨幅1.81%,最高上冲至1783.85美元/盎司,最低下探至1722.60美元/盎司。回顾上周海外主要市场动态:美国3月核心CPI同比高于预期,美国3月零售销售环比高于预期。

上周十年期美债收益率和实际收益率同时走低,而通胀预期却有所上行,黄金现货价格大涨,连续三周收涨。上周美联储对于缩减QE和加息时点给出了进一步的指引,现阶段货币政策取决于三大因素:疫苗、就业和通胀。从目前的情况看,二季度美联储维持宽松货币政策的概率较大。另一方面,由于原油价格的基数效应,3-5月美国CPI同比增速会快速攀升,并有望在5月迎来全年CPI同比高点。因此二季度黄金面临的或是低利率+高通胀的相对有利的环境,金价有可能迎来阶段性攀升的行情。

全球低利率高债务环境下,黄金配置价值仍凸显。新冠肺炎疫情发生后,美联储紧急降息、无限量QE、扩大资产负债表创造出了宽松的货币政策环境。中长期来看,全球疫情和经济复苏前景仍具有不确定性,黄金在资产组合中或能继续发挥避险作用;而美联储3月议息会议结果显示,预计2023年前不会加息,持续的低利率环境也将对黄金价格形成有力的支撑。

未来海外市场展望

上周海外市场大事件:数字货币交易所Coinbase上市,加密货币再度破圈。拜登会见菅义伟,中国问题成为美日议程重点。蚂蚁集团整改方案公布,互联网行业监管持续加码。华融债券周中跌势不减,但部分债券偿付资金到位、多方发声助市场情绪回温。字节跳动据悉启动中国资产IPO筹备,拟定业务目标。

上周海外各资产表现:股市方面,美股港股反弹,A股持续疲软。上周美股道琼斯、标普、纳斯达克分别上涨了1.4%、1.4%、1.2%,继续刷新历史新高。包括3月零售、首次申请失业金人数等在内的一系列经济数据显示美国复苏强劲,提振了股市信心。A股上证综指下跌0.7%,创业板指持平,核心资产代表“茅指数”跌1.5%,抱团仍然呈现瓦解状态。港股恒生指数、国企指数、科技指数上周涨跌幅分别为0.9%、0.5%、-0.9%,腾讯重获青睐,单周净流入近70亿港币,保险、电讯、油汽、银行等周期板块遭资金主要净流出。债市方面,美债10Y利率回落。上周美债10Y收益率持续回落并跌破1.6%关口,美三大股指受鼓舞均创新高。市场观点认为日本投资者重返美债、对冲基金及商品交易顾问空头回补可能是背后主要推手。汇市方面,美元指数回落,人民币走强。上周美元指数92回落到91.5,在岸离岸人民币从6.56走强至6.52-6.53关口。大宗方面,黄金反弹,油价大跌。美元走软、美债利率回落,上周COMEX黄金继续反弹至1777美元关口,为近两个月来高位。受美国经济数据向好影响,WTI原油大涨6.4%至63美元上方。

本周海外关注事项:

- 美国总统拜登邀请40位全球领导人出席视频气候峰会。博鳌亚洲论坛2021年年会将在海南博鳌举行(4/18-4/21)。IBM、英特尔、可口可乐、瑞士信贷等公司下周将公布业绩。苹果也将于4/20举行今年首场产品发布会。

一周要闻回顾

●中美发表应对气候危机联合声明称,中美致力于相互合作并与其他国家一道解决气候危机

中美发表应对气候危机联合声明称,中美致力于相互合作并与其他国家一道解决气候危机,按其严峻性、紧迫性所要求加以应对。两国计划采取适当行动,尽可能扩大国际投融资支持发展中国家从高碳化石能源向绿色、低碳和可再生能源转型。

●央行副行长李波指出,数字人民币正式推出没有具体时间表

央行副行长李波指出,数字人民币正式推出没有具体时间表,未来中国将继续做好试点工作,扩大试点范围,打造数字化人民币生态系统,提升系统安全性和可靠性,并制定相应法律和监管体系。央行正研究对比特币、稳定币监管规则,将来任何稳定币如果希望成为一个得到广泛使用的支付工具,必须要接受严格监管。

2021-04-19 20: 17

2021-04-19 22: 09

2021-04-19 21: 49

2021-04-19 20: 07

2021-04-19 19: 58

2021-04-19 19: 38