牛年以来的调整,让很多投资者每天都在加仓、赎回还是佛系平躺之间犹豫徘徊。特别是许多年初进场的新晋基民,跟风进入基民队伍却被套,一时不知该何去何从。究其原因,主要是在面对市场波动时,忽视界限问题,再加上其他投资者的影响,心态稍不注意就崩了。

对此,小瑞建议投资者面对行情波动时保持理性,切忌一味地跟风买进或卖出,而是看准时机再操作。目前,针对投资者关注的市场何时见底问题,根据历史上的市场调整过程看,从以下五大信号可以大致摸出端倪。

01

盈利超预期走强或结构性高景气主线出现

A股盈利超预期走强是市场调整后重拾升势的动力。盈利信号可重点关注的是具有前瞻性作用的经济指标,从总量角度,金融数据较实体经济往往有2-3个季度的领先性,重点包括社融增速、M1同比、M2同比和商业银行资产增速等,体现货币向企业盈利转化的时滞,可推导企业盈利周期所处的阶段。但由于金融数据与实体经济的时滞长度并不确定,可结合更具及时性的PMI进行跟踪,尤其是其中的新订单、出口新订单等分项对经济活力具有一定的领先性。

结构性高景气主线可能是中期调整后更值得关注的盈利信号。由于A股与实体经济的行业构成及行业权重并不完全相同,新经济良好的成长性使其在股市中的权重高于实体经济,而且新经济的景气周期并不完全与经济周期同步,因此当市场存在结构性高景气的行业或者风格,同样能够带动市场企稳回升或较好的结构性机会。

政策收紧预期缓和是市场企稳的基础。流动性观测指标包括短端国债利率和资金利率(DR007、shibor、R007等),信用环境观测指标包括社融增速和商业银行扩表速度等,前期政策信号带来的紧缩预期引发市场调整后,若这种担忧很快被化解或者政策收紧幅度低于预期,也将有助于市场止跌企稳。此外,历史上重要会议和文件释放的信号改变,以及监管当局在实际操作层面进行微调,缓解投资者极度悲观的预期,同样能够成为市场止跌企稳的基础。

除了货币政策,市场监管信号转暖亦有助于调整结束。IPO数量一定程度上可视作反映监管层态度的一类指标,在市场情绪低迷时,减少IPO可缓解市场资金和情绪压力,2012年底和2015年7月均出现过暂停IPO,2018年市场跌至低位时IPO数量也明显减少。除此之外,常见的监管层稳定市场的信号还包括鼓励大股东增持、鼓励股票回购、推迟大型IPO、并购重组政策放松、证金汇金公司增持股票、放开和养老金和其它机构的权益配置比例。

高估值板块调整充分且排名靠前可能是中期调整结束的另一重要条件。除2013年5月和2019年4月开展调整之前市场并不存在明显估值泡沫,其余几轮调整之前市场都存在局部涨幅过大和估值偏高的现象。根据统计,前期估值偏高或者估值偏离基本面逻辑的板块,在历次中期调整中的跌幅都排名靠前,调整幅度最大的一级行业跌幅往往超过30%,此类板块的充分调整表明市场估值压力和下跌动能真正消化,有助于中期调整的止跌企稳。

资金情绪足够冷却是中期调整结束的重要择时指标。历史上中期调整见底往往有成交大幅萎缩配合,背后逻辑是大盘下跌达到合理水平后多空双方力量相对平衡,抛压力量被消耗殆尽,导致市场情绪充分降温。经验上,以自由流通市值计算的换手率为基准,阶段性底部的换手率通常相比前期高点需萎缩55%-70%,尤其是前期高点出现天量,阶段性底部的换手率需要萎缩幅度更大。绝对水平上,1.5%-2%往往是历史的底部区间的换手率水平。两融交易占成交额比重同样能较好地反映资金情绪,通常两融交易占比11%以上对应市场高位,7%-8%可能是反映资金情绪冷却和阶段性底部的经验值。

聪明资金不再流出可作为市场止跌的同步指标。以产业资本净增减持金额/A股成交额比重在历史上对市场中期调整具有良好的预测效果,尤其是在该比值超过1倍和1.5倍标准差的情况,一方面产业资本对合理价值更具敏感性,另一方面,产业资本减持本身容易给市场造成流动性和情绪压力。因此市场中期调整见底,往往需要伴随前期产业资本减持潮的结束并出现大幅萎缩,甚至出现净增持的信号进行配合。去年11-12月的减持潮该指标一度超过均值的2倍标准差,达到历史最高水平,市场止跌企稳可能需要该指标明显回落至均值以下。

旧主线未全面泡沫化或逻辑并未破坏,在见底后的盘整期间往往能够率先企稳领涨市场。中期调整之前的领涨主线往往是市场资金最聚焦的领域,调整期间可能因为前期涨幅过大而跌幅居前,但如果这类主线前期并未完全泡沫化或者仍为相对景气度最高的行业,调整见底后往往率先企稳且表现较好,成为市场企稳回升的重要标志。

如果旧主线已全面泡沫化且景气度优势弱化,见底后的盘整期则需要有新的逻辑主线出现。当市场出现明显高估或结构性高估,中期调整期间,前期领涨板块往往跌幅居前,例如2009年8月后的周期股,2015年6月后的计算机和建筑,以及2016年1月后的计算机和传媒,并且在随后市场见底的盘整期涨幅落后。在此情况下,市场止跌企稳往往需要新主线出现,通过观察,盘整期率先企稳回升主要有两类:1)基本面局部较高景气度且前期并未泡沫化,以及基本面开始从底部回升且具有持续性的行业;2)估值较低且基本面稳定的权重板块,如银行和非银。

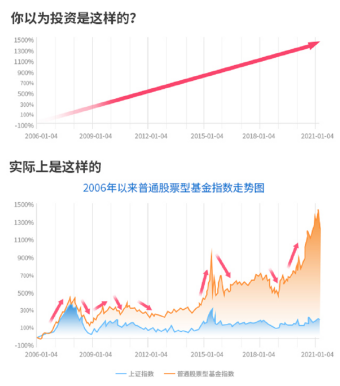

文章最后,小瑞还要劝诫各位基民的是,我们在对投资的界限有一定基础认识后,作为投资者,还应理性看待投资的周期性。顺应周期,不要对经济、对股市、对价值投资产生过分怀疑,在过渡性的夹缝时期理清自己的投资思路,才是获取长期价值的最强素养。

风险提示:基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。基金投资有风险,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

2021-04-20 18: 23

2021-04-20 18: 17

2021-04-20 15: 50

2021-04-20 15: 01

2021-04-20 14: 10