自2020年4月30日,国家发改委联合中国证监会发布《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》之后,公募REITs这一类产品正式成为市场聚焦点。截至5月8日,已上报的REITs产品达到10只,市场预计7月份左右首批项目能落地。

过去几十年,我国经济高速发展,政府在基础设施领域做了大量的投入,潜在的市场规模是万亿级别的,时至今日,新基建投资继续充当拉动中国经济持续发展的重要驱动力的角色,公募REITs产品的推出也是国内经济发展到这个阶段的必然产物,基础设施公募REITs作为打通一二级市场的产品,起到了盘活存量资产同时为新项目投资注入权益性资金的桥梁作用。

公募REITs业务试点序幕拉开后,公募基金管理人、投行、投资机构从各自视角在关注该产品:基金管理人和投行的疑惑是,这到底是投资业务还是投行业务,从事的是保荐承销的业务还是资产投资与管理的业务;投资人端也有疑虑,一是参与投资配置的兴趣很大,但是该项业务是归属于权益投资部还是固定收益投资部,是沿用固收信评流程,还是沿用权益投研流程,内部尚有分歧,二是如何识别该类产品的投资风险,判断投资价值,沿用什么样的信评框架或者是投资模型?因为是新兴事物,市场并没有标准的教程,而且中国版的C-REITs和国外的REITs产品从基础资产、交易结构、后续管理模式都存在非常大的区别,也很难照搬国外的经验。

新华基金REITs投资团队从业务视角,给大家做一些分析,仅代表团队观点,不代表所在机构的观点。

梳理目前沪深交易所已受理的首批10单基础设施REITs产品信息,基础设施项目所在地基本全部位于京津冀、长三角、粤港澳大湾区及长江经济带等国家重点战略发展区域,这与基础设施REITs试点的战略定位及意义密切相关。另外,产品所覆盖的资产类型丰富,涉及高速公路收费、垃圾处理生物质发电、仓储物流、污水处理、产业园区等。

目前,市场上根据REITs产品收益特征及风险特性,普遍将基础设施REITs产品定性为一种介于股与债之间的夹层产品,在收益和风险特征上体现了名债实股的特征,而不是名股实债。公募REITs产品有两个最核心的特点:权益属性和强制分红,在收益和风险特征上确实是介于股票和债券之间的一个夹层产品:一方面,其稳定的分红率类似于债券的派息,表现出债性特点;另一方面,基础设施REITs基金份额净值会随着基础资产的估值变动在二级市场也会发生波动,类似“固收+”策略里的股票配置,但公募REITs的底层逻辑和“固收+”是有区别的,并不是简单的股票+债券的组合。因此我们可以把公募REITs定义为“另类固收+”,因为底层资产属于传统投资领域的另类资产。

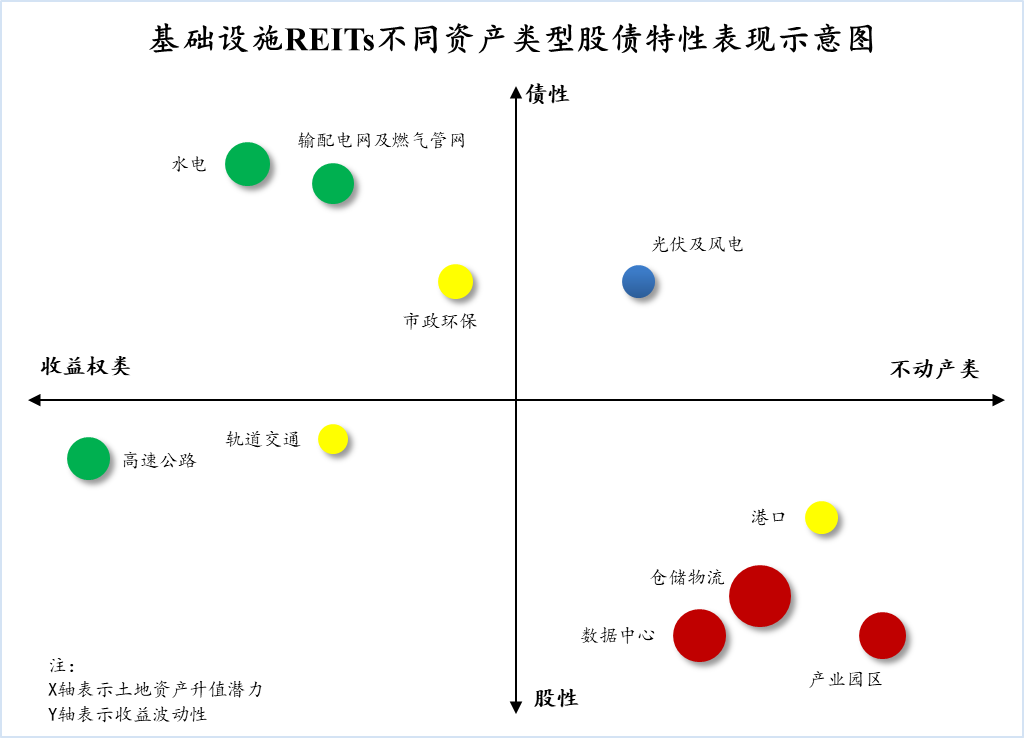

进一步看,基础设施REITs产品与其所间接控制的基础设施资产息息相关。不同的基础资产类型,不同的外部管理模式,产品所表现出来的股性和债性亦差异性明显。以有无潜在土地资产增值为判断标准,我们认为基础设施REITs可大体分为两大类,即经营收益权类及不动产类。其中经营收益权类包括交通运输类(高速公路、轨道交通等),市政公用事业类(污水处理、垃圾处理、供热、供电等),能源类(风电、光伏发电、水电及输配电网、燃气管网等),港口类、通信设施(铁塔)等;不动产类主要包括仓储物流、数据中心及产业园区等。

从资产主动管理能力影响及产品风险水平层面考虑,根据底层资产收益波动性及土地资产未来升值潜力(定性),将基础设施REITs主要覆盖的10类资产进行分析,其未来可能的股债特性表现示意图如下图,其中气泡大小表示所指资产发行REITs的被看好程度。

从投资风险的角度分析,收益权类产品高度依赖原始权益人及其关联方的运营能力。委托运营方运营能力不足时,基金管理人自行运营或替换运营方的难度非常之大,必须高度关注原始权益人的信用风险,沿用固收产品投资思路,做好主体信用分析。不动产类产品股性突出,尤其运营相对市场化;委托运营方运营能力不够时,基金管理人自行运营或行使管理人权限,通过市场化方式招聘更优秀的运营团队,其操作性更强,对此类产品的投资可以沿用权益投资思路,做好行业分析、物业运营管理效能分析、资产估值与定价分析。

从收益特征的角度分析,收费权类的产品收益是期间现金流+未来低利率预期带来的估值提升;但是如果一旦基准利率提升,折现率提升后,资产估值会下降,预期收益下跌,期间本金提前摊还较多,再投资压力大。不动产类作为一种兼具地产与投资属性的产品,既能享受地产物业升值的红利,又能享受二级市场的流动性;其收益是运营现金流+未来资产估值提升,拥有抗通胀性好,资产大宗交易退出渠道多等优势。

从投资角度,我们认为,公募REITs比较适合追求长期稳定投资收益的个人或者机构,这是对过往高收益类信托理财产品很好的替代。保险和银行机构对公募REITs的配置兴趣很高,但是也要区分对待。底层资产属于收益权类的REITs项目,例如高速公路、污水处理等,资产本身并不具备较强的增值潜力,尤其资产运营收费并非完全市场化,但现金流稳定,比较适合在降息周期中配置,其配置的最大优势在于“抗降息”;如果市场基准利率持续下滑,该类资产的折现率也相应降低(该类资产主要适用现金流折现法估值),资产增值就会充分体现;底层资产属于不动产类的公募REITs项目,例如产业园、仓储物流地产,其权益属性更重,底层资产的最大优势在于“抗通胀”;如果货币超发,流动性过剩,不动产的升值潜力就会体现的比较充分,适合在通胀周期中进行配置。

结合对基础设施REITs产品的实操经验及现行交易结构设计的理解,我们认为REITs业务的开展属于典型的“资管业务投行化”,和以前的ABS业务有点类似,用的是资管牌照,也有存续期的管理,但是在项目获取、产品销售方面又比较类似投行业务,因此,公募REITs的业务结合了投行业务、投资业务和资管业务,但是专业性更高,后续运营难度更大,对公募基金作为另类资产的管理人和运营机构,提出了更高的人才需求。

公募REITs产品的特点是能够实现优质资产的单独上市,企业可利用资质优良、盈利性高的资产在一级市场进行权益融资,不必考虑整体业务及财务状况,实现相关资产的“隔离”。从基础设施REITs产品整个发行流程来看,可分为三个阶段:

前期阶段,侧重于投行业务,主要包括项目获取、主动筛选资产、尽职调查、编制申报材料等环节,以及基于“资产IPO”的询价发行机制安排、充分的信息披露等流程均比照IPO程序进行操作。基础设施公募 REITs发行完成后,相关资产将通过资本市场进行定价同时将在二级市场具备流通性。与传统投行业务类似,作为创新性金融产品,公募REITs的核心是一级市场证券化,同时考验基金管理人及财务顾问的定价能力,具有典型的“卖方逻辑”。

中期阶段,属于典型的投资业务,与传统公募基金不同的是,投资的标的不再是以往的有价证券,而是更加广阔的基础设施不动产实体市场。底层资产的优质性是公募REITs推进的大前提,基金管理人需要深度把握资产的合规性和盈利性。

REITs存续期阶段,侧重于资产管理业务。公募REITs的内在价值取决于基础资产质量、运营管理水平以及未来发展空间三大核心要素,要求公募REITs基金管理人具备“资产主动管理能力”。基建作为一个庞大的产业,其中涉及到许多专业的运营管理内容,良好的运营管理是稳定经营、稳定收费的前提条件。但由于基础设施不同细分领域运营模式的根本差异较大,导致其在收入端、成本端的表现差异性明显,传递至上层REITs基金份额在二级市场的收益波动及风险特征也随之变化,最终将影响资本市场的投资行为。因此对基础设施REITs底层资产的主动管理需要对底层资产运营模式的深度理解和把握,制定有针对性的专业运营管理策略,也是决定基金管理人管理基础设施REITs产品成败的核心和关键。

最后,公募REITs的落地脚步日益临近,将为国内公募基金管理行业创造一个更大的行业赛道和市场。展望未来,随着基础资产向商业不动产、长租公寓、养老地产、旅游地产等领域开放,我们有理由相信,国内公募基金行业也会诞生类似贝莱德这样以不动产投资及管理为特色的特殊资产管理公司,公募基金的业务边界从传统二级市场投资向基础设施资产投资领域拓展,进而向不动产一级市场投资、不动产资产管理迈进,资本市场也会逐步出现Pre- REITs,Fund of REITs等上下游衍生资本工具。

- END -

本基金管理人本着勤勉尽责的原则管理基金,但不保证基金一定盈利,也不保证最低收益。投资有风险,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。请在投资前仔细阅读《基金合同》、《招募说明书》和《产品资料概要》。市场有风险,基金亦有风险,投资需谨慎。本公司充分重视投资者教育工作,以保障投资者利益为己任,特此提醒广大投资者正确认识投资基金所存在的风险,慎重考虑、谨慎决策,选择与自身风险承受能力相匹配的产品。本报告中的信息均来源于公开资料及合法获得的相关内部外部报告资料,本公司对这些信息的准确性及完整性不作任何保证,不保证其中的信息已做最新变更,也不保证相关的分析不会发生任何变更。报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断。投资者不应将本报告为作出投资决策的唯一参考因素,亦不应认为本报告可以取代自己的判断。报告中的内容和意见仅供参考,在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。

2021-05-12 19: 13

2021-05-12 19: 06

2021-05-12 18: 44

2021-05-12 18: 33

2021-05-12 18: 29

2021-05-12 18: 26