事件

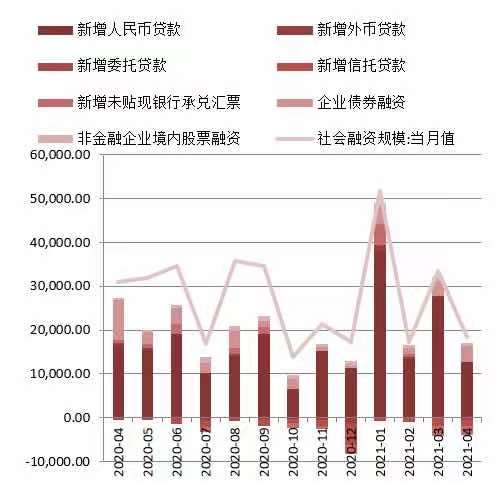

2021年5月12日央行公布2021年4月的货币金融数据,4月末,广义货币(M2)余额226.21万亿元,同比增长8.1%,增速分别比上月末和上年同期低1.3个和3个百分点;狭义货币(M1)余额60.54万亿元,同比增长6.2%,增速比上月末低0.9个百分点,比上年同期高0.7个百分点。4月份社会融资规模增量为1.85万亿元,比上年同期少12527亿元。4月末社会融资规模存量为296.16万亿元,同比增长11.7%,前值12.3%。

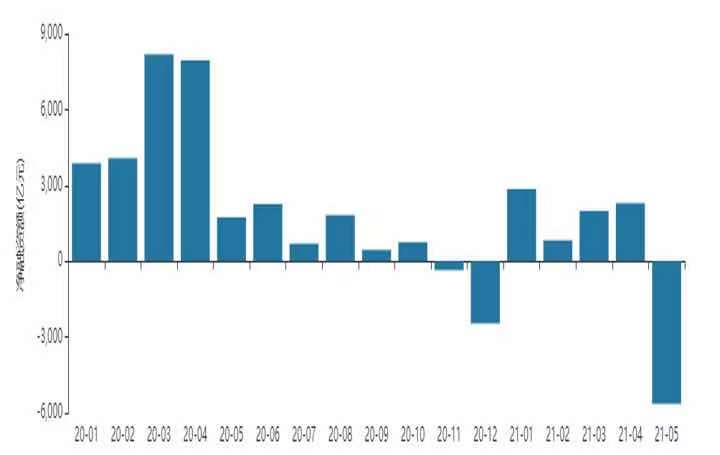

居民部门贷款6月移动平均大幅回落。

表1:我国宏观经济数据统计表

4月份人民币贷款增加1.47万亿元,比上年同期少增2293亿元,比2019年同期多增4525亿元。

分部门看,住户贷款增加5283亿元,其中,短期贷款增加365亿元,大幅低于前值和去年同期,可能与银保监会的强监管有关系,自去年下半年以来,地产市场火热使得监管层面相当重视短贷流入房地产市场。中长期贷款增加4918亿元,高于去年同期的4389亿,大幅低于上月的6239亿,反映地产市场热度的回落。居民部门贷款六个月移动平均与地产市场销售状况高度相关,本月数据环比大幅回幅可能意味着本轮地产市场景气的转折点。

企业单位贷款增加7552亿元,其中,短期贷款减少2147亿元,2019和2020年同期分别减少1417亿和62亿,中长期贷款增加6605亿元,2019年和2020年同期分别增加2823亿和5547亿,企业贷款数据的解读不仅要结合企业固定资产投资数据来看,也需要结合当前政策要求,也就是非标转标以及对于特定领域的支持。

从省办公厅公布的《规范融资平台公司投融资行为》内容来看,省政府要求下级政府要“指导融资平台公司逐步压降信托、资管计划、融资租赁、私募基金和在地方交易场所发行的各类非标产品规模。各金融管理部门要引导金融机构依规配合置换高成本、短期限、难接续的存量非标类债务”,这会带来企业中长期贷款的增加和非标融资的明显回落。

票据融资增加2711亿,去年和前年同期分别增加3910亿和1874亿,去年的总量数据中套利成分比较高,今年票据融资规模回落,然依然高于2019年同期水平,活跃度尚可。今年监管层继续防范金融风险活动,同时政策层也强调了不转急弯,我们预期在总量保持稳定的同时,结构上会出现明显的变化。

社融低于去年同期,债券融资明显回落。

图1:社融明显回落

数据来源:Wind,鑫元基金整理

数据来源:Wind,鑫元基金整理

M1增速回落,M1-PPI经验指标缩小。

4月末,广义货币(M2)余额226.21万亿元,同比增长8.1%,增速分别比上月末和上年同期低1.3个和3个百分点;狭义货币(M1)余额60.54万亿元,同比增长6.2%,增速比上月末低0.9个百分点,比上年同期高0.7个百分点;流通中货币(M0)余额8.58万亿元,同比增长5.3%。当月净回笼现金740亿元。股票市场投资者关注的经验指标M1-PPI继续回落,预示着风险市场流动性层面依然承压,与股票市场上的表现相吻合。

经济结构调整路漫且长,Mini版2018年。

在上一份货币金融数据点评报告中,我们用“历史的重复,Mini版2018年”来点题,并指出“因为包括中国和美国在内的主要经济体的发展模式并没有根本性变化,那么作为实体经济映射的股票市场的表现形态变化也不会太大。尽管政策制定者也在根据历史状况进行调整,“不转急弯”的政策模式就是这种调整的产物,但是并不影响客观经济规律的展开”。

从实际情况来看,股票市场的表现部分验证我们的判断,但是债券市场方面依然体现得不明显,与2018年相比,这里面存在几个不同的因素:

外部贸易摩擦相关的压力没有之前那么大;

海外刺激政策力度极大;

去杠杆方面不转急弯。

后面两点导致国内信用紧缩没有2018年快速,同时使得大宗工业品价格持续上行。从我们内部对于中国经济周期的理解来看,地产市场的景气度将相当明显地影响整体经济的表现,尽管决策层希望努力实现经济结构的实质性改变,但是还是那句老话,“冰冻三尺,非一日之寒”,当前由房价所反映出来的内部矛盾以及由中美关系所反映出来的外部矛盾都表明,生产力发展与生产关系之间矛盾有所凸显。

在这个基础上我们来理解当前的宏观经济政策以及资本市场表现,我们认为中国的经济结构调整很难在短时间内实现,我们依然建议投资者参考三年前的历史经验。

免责声明

本报告版权归鑫元基金管理有限公司所有,未获得鑫元基金管理有限公司事先书面授权,任何人不得对本报告进行任何形式的发布、复制。

2021-05-13 14: 25

2021-05-13 14: 09

2021-05-13 11: 03

2021-05-13 11: 00

2021-05-13 10: 04

2021-05-13 09: 58