没有梧桐树,引不来金凤凰。美国股市的历史,要从一棵梧桐树讲起。

1792年5月17日,华尔街68号门前的梧桐树下,24位股票经纪人就佣金标准、场内交易等问题签署了一份协议,史称梧桐树协议。这份协议简约而不简单,被视为纽约股票交易所的发端。

纽交所金融专列发出一声轰鸣,正如同时代奔驰在美利坚广袤原野上的蒸汽机车,成为独特的历史纪元。南北战争(1861年4月12日-1865年4月9日)后,美国掀起铁路建设高潮。铁路投资巨大、回报周期长,上市融资是不二之选。

1884年,《华尔街日报》创始人查尔斯·道推出了世界上首个股票市场指数——道琼斯交通平均指数。这个最古老的股票指数酷似今天的行业指数,比最有名的道琼斯工业平均指数的问世,还早了12年。

1896年,道琼斯工业平均指数问世,12家成分股公司覆盖烟草、燃气、煤炭、橡胶等行业,美国股市从铁路时代进入工业时代。

1914-1945

咆哮年代与两次世界大战的“危”“机”

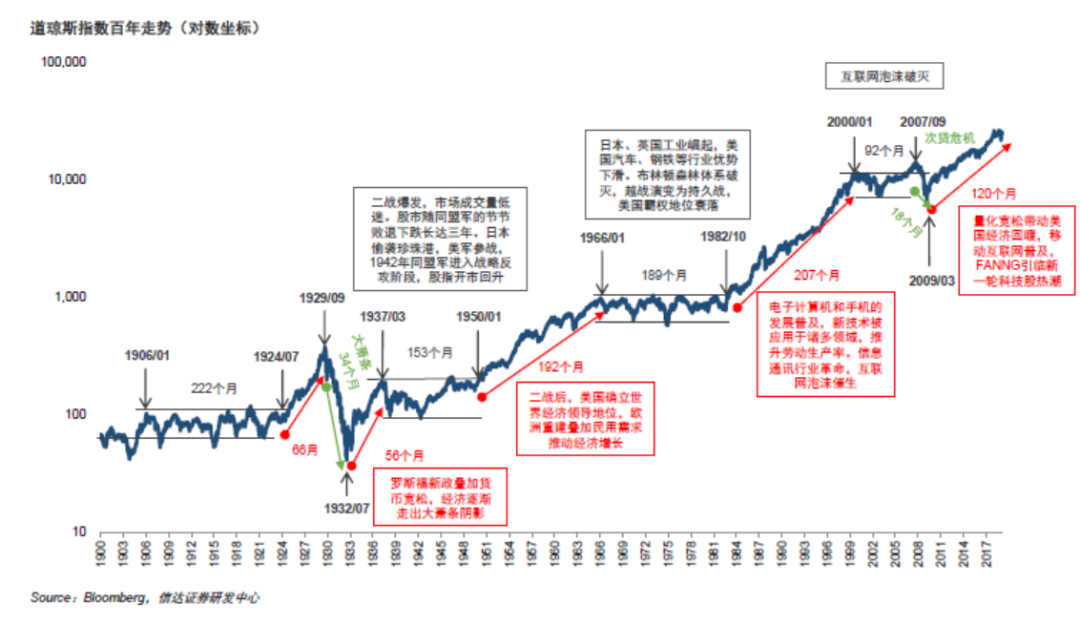

20世纪20年代被称为咆哮的年代,工业巨兽简单粗暴,美国股市之强劲只能用魔幻二字来形容,直到1929年10月24日,黑色星期四,市场出现抛售,大众极度恐慌,时任纽约证交所总裁理查德·惠特尼代表大银行家联盟亲自入场做多,数分钟内大举买入价值2000万美元的股票。第二天,理查德·惠特尼和摩根等银行家们被媒体誉为英雄。但英雄也不能阻挡经济周期的力量,大萧条来了,道琼斯指数从1929年9月最高点381点跌至1932年7月最低点41点,跌幅达到惊人的90%。投资大作手杰西·利弗莫尔正确预测了股市崩盘,在下跌中获利1亿多美元。

金融市场的命运,的确不能寄希望于个别英雄,英雄是时代的产物。在两次世界大战中,远离欧洲大陆的美国无疑是幸运的,战争带来了巨大的物资生产和融资需求。美国上市公司盈利从1939年的 64亿美元激增到1942年的209亿美元,但美股却走了三年熊市。直到1943年,盟军在三大战场进入战略反攻阶段,美股开始触底反弹。看来,股市不仅是经济晴雨表,还是一位政治预言家。

1950-1966

最大债权国的第一次超级牛市

二战后,美国成为全球最大债权国,工业产出占全球50%,黄金储备占全球75%,商品出口总额占全球近三分之一。

有实力,就有话语权。1944年美国主导建立“布雷顿森林体系”,美元成为黄金的唯一替代品;1947年,美国领导了《关税及贸易总协定》的签订,由此确立了在全球金融、贸易中的领导地位。

此时,汽车、航空、化工、无线电等行业快速发展,一批大型龙头企业崛起,超强的盈利能力推动美股大幅上涨。在这些因素共同作用下,1950年美股开启牛市,一直延续到1966年,成为近100年美股第一个最长牛市。

正所谓盛极而衰,美股牛熊转换再次准确预言了全球政治经济格局的变化。上世纪60年代中后期,日本、英国经济实力开始崛起,美国深受贸易逆差和政府赤字困扰,布雷顿森林体系瓦解。在70年代两次石油危机冲击下,美国经济陷入滞涨,道琼斯指数原地踏步走,一走就是十年。

震荡市中有结构性亮点,以医疗保健、品牌消费品为主的漂亮50艳压群芳,在1968年12月-1982年7月的震荡市中平均累计收益率达到156.6%。漂亮50的崛起是美国经济增长结构的映射。这期间,美国人均收入年化增速达到8.9%,人均消费支出增速8.7%,个人消费支出/GDP比重从59.2%提升至61.9%。

从一战到二战后的三四十年间,美股投资者结构出现了第一轮显著变化。1920年之前,美股上市公司数量较少,股票品种单一,发行规模较小,股票交易集中在企业家之间。随着现代企业的崛起,股票流通规模大增,超级牛市盈利效应吸引个人投资者投身股海。根据美联储数据,1945年美国家庭持有股票市值占比高达85.7%,这一比例一直持续到20世纪70年代初。但漂亮50的漂亮走势已经显示出以养老金为代表的机构投资者的实力。

1982-2000

信息高速路上的第二轮超级牛市

伟大的投资家约翰·邓普顿爵士说:一个国家的财富不能依靠自然资源,应该依靠人们心中的想法和观念。

1971年,美国股市诞生了一个伟大的想法——为小企业融资专设纳斯达克市场。很快,这个幸运的新生儿,就将迎来20世纪90年代的黄金十年。80年代,里根和老布什政府的减税政策激发了企业家的创新力,美国经济开始摆脱滞涨泥潭,产业结构由工业制造业为主,加速向信息技术业变革。美国经济邂逅“低通胀、高增长、高就业”的最佳宏观组合, 1991年开始连续增长108个月。

美股自1982年开始再次走出长牛,但这次主角换了。1993年,克林顿政府推出“国家信息基础设施”工程计划,又被称为“信息高速公路”计划,这是美国首次在国家战略层面提出科技创新产业规划。互联网蓬勃兴起,个人计算机、手机逐渐普及,一系列因素共同催生了1995-2000年的互联网泡沫。

这是一次新经济对旧经济的全面超越。从市值看,科技股市值占比从上世纪90年代初的7%增加到90年代末的35%以上。从涨幅看,1995到1999年期间,道琼斯指数上涨了3倍,纳斯达克综指上涨了5倍。从估值看,1999年年底,道琼斯指数市盈率25 倍,市净率5倍,纳斯达克综指分别高达152倍和7倍。2000年3月9日,纳斯达克综合指数突破5000点大关,距离创造4000点纪录只不过用了46个交易日。

经济的新老交替是规律,股市的牛熊轮转也是规律。美联储加息抑制泡沫,科技巨头反垄断调查、明星公司会计造假、911事件等黑天鹅接踵而至,2000年3 月11 日到2002 年9 月,纳斯达克指数在短短30 个月内暴跌75%,。

科技没有泡沫,有泡沫的是资本市场。在纳斯达克泡沫破裂后的十年时间里,北美互联网渗透率从40%提高到了78%,全球互联网渗透率则从7%上升到33%,这为第三轮属于科技巨头少数派的牛市奠定基础。

这个时间段内,美股投资者结构出现了第二次显著变化,机构投资者话语权显著增强。从上世纪70 年代至世纪末,美国家庭直接持股比例从65%左右下降至40%,股民少了,基民多了。共同基金在市场中的持股规模占比从1980年的3%提升至2010年的28%,养老金成为共同基金长线资金的重要来源。

2008-2020

属于少数派的第三轮超级牛市

2008年次贷危机爆发,美联储史无前例大放水,在2008年11月-2014年7月通过四轮量化宽松向市场投放约5.18万亿美元。在超低利率环境下,美股上市企业纷纷展开回购,2009年-2019年标普500指数成份股累计回购金额高达5.71万亿美元,大幅提升了企业报表业绩。

当然,美国上市公司近十多年的业绩增长,并不单纯是高超财技的结果。超宽松货币政策加速了产业结构调整速度,以现代信息技术为代表的新兴成长行业,率先从后次贷危机阴霾中走出。截至2020年4月的WIND数据显示,在过去10 年里,美股涨幅超十倍且市值大于10 亿美元的有81家公司,其中消费行业11只,科技板块22只,医疗保健行业23只,合计占比七成。

与其说美股长牛不如说美股消费和科技产业长青。2020年6月,标普500指数前五大公司FAAMG(Facebook、苹果、亚马逊、微软和谷歌)市值占比超过20%,刷新了历史纪录。科技五巨头在新冠肺炎疫情冲击下,展示出大数据、云计算、人工智能等先进技术的魅力。另一方面,标普500的市场广度(上涨股票数量与下跌股票数量的差额)创下了史上最低纪录,这意味着这轮超级牛市是少数派的盛宴。

这个现象从侧面说明美股市场的定价功能越来越成熟。从1980年以来,美股20%的个股逐步占据了全市场近90%的成交,小市值劣质股票不断被边缘化,这是机构投资者规模持续扩大的结果,美国家庭持股比例近五年保持在30%的低位。

回顾美股历史,三轮超级牛市都是发源于危机之后,显示出美国经济的强大韧性。而技术持续进步带来的生产率提升,则是长牛慢牛生生不息的内在动力。巴菲特在每年的致股东的信中,多次提到“永远不要做空美国”,如果要给永远加一个期限,应该是技术进步枯竭的那一天。

2021年,已经连涨12年的美股在历史高位开始剧烈波动。全球通胀压力陡增,联储开始考虑收缩货币,此时此刻的梧桐树下,仍孕育着诗和远方。

*风险提示:投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。基金过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证,文中基金产品标的指数的历史涨跌幅不预示基金产品未来业绩表现。基金投资需谨慎。

2021-05-25 14: 40

2021-05-25 14: 25

2021-05-25 13: 25

2021-05-24 22: 35

2021-05-24 22: 33

2021-05-24 22: 31