从前面几期的介绍,我们已经知道,“固收+”基金就像一个金字塔,底层是固定收益资产部分,提供基础收益,上层是弹性收益部分,在底层基础上进一步增厚收益。如果没有坚实的基础,上层也就成了空中楼阁。

“固收+”基金中的固定收益类资产主要是债券,这部分资产相当于一个基本盘,为我们在不同的市场环境下获取相对稳定的票息收入。

那么,债券到底有着哪些种类,不同类型的债券又有着哪些区别?这一期,我们就来讲一讲固收资产中的债券分类,让大家对这一部分资产有更清晰的认识。

“固收+”基金中的固收部分,主要指的是风险较低的债券底仓,通过持有债券资产的票息收入为组合提供安全垫,故对债券资产的安全性要求很高,通常以中短久期的利率债及高等级的信用债为主。可转债虽然也属于债券,但比较特殊,它兼具股性,可在股债之间转换,风险收益特征与一般的信用债、利率债资产差异非常大。

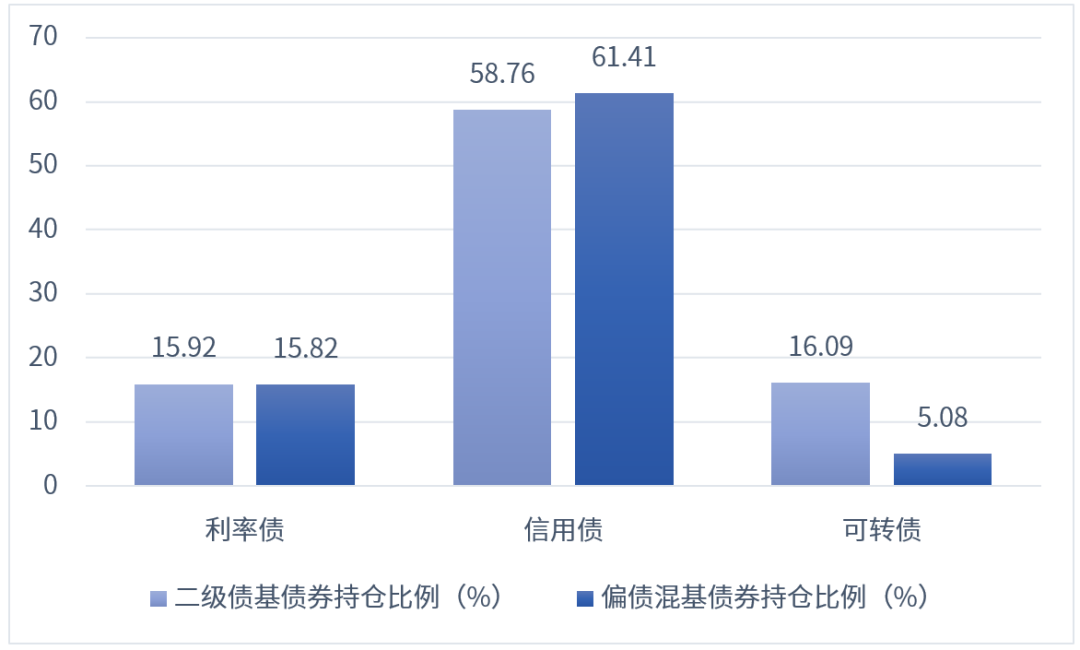

下表显示了二级债基和偏债混合基金一季度末的平均持债情况。

图:“固收+”基金2021Q1债券持仓占比情况

数据来源:Wind,国金证券研究所,截至2021年3月31日

下面,我们就来详细讲讲,“固收+”基金中的债券类资产有哪些特点。

1.

什么是债券,有哪些特征?

债券是一种有价证券,是社会各类经济主体为筹集资金而向债券投资者出具的、承诺定期支付利息并到期偿还本金的债权债务凭证。

形象地说,债券就是一张标准化的借条,但不是谁都能发行,发债主体需符合相关政策的规定。一张债券,主要包含以下几个部分:

债券面值——借多少?

到期时间——借多久?

利息——能获得多少收益?

一般而言,债券有着如下特点:

偿还性

债券持有人按规定获得利息和收回本金,债券发行人按约定条件偿还本金并支付利息。

流通性

在流通市场上,债券一般都可以自由转让。

优先性

企业破产时,债券持有者享有优先于股票持有者对企业剩余资产的分配权。

收益性

一是债券可以获得固定的利息收入;

二是可以通过在证券市场上的买卖交易,获得差价收入。

2.

常见的债券分类

根据发行主体信用程度,可分为利率债和信用债。

利率债的发行人基本都是国家或有中央政府信用作背书、信用等级与国家相同的机构,信用风险很低;而信用债的发行人则几乎没有国家信用做背书,需要考虑信用风险。所以,利率债和信用债之间存在“信用利差”。关于这两个品种的小知识,我们下面再详述。

根据偿还期限,一般可分为:短期债券、中期债券和长期债券。

短期债券,即偿还期限在一年以内;中期债券,偿还期限在1年以上、10年以下;长期债券,偿还期限在10年以上。

根据发行主体分类,债券这个大家族里的品类可就多了。

数据来源:深交所网站

看完这个长表格,估计你也有点晕,不过没关系,我们作为普通投资者只要对这些基础分类有个大体了解就可以,无需掌握特别专业的知识,投资交给基金经理就好了。

3.

债券的利率风险和信用风险

前面说到利率债与信用债,现在我们先明确两个概念——利率风险和信用风险。

一只债券在市场上的价格变化主要受两方面因素的影响:

1、市场整体的利率变动情况,也就是利率风险。比如,投资人花100元钱购买某只债券,由于购买后市场整体利率水平的上行,导致价格跌到95元。这种由于利率波动而引发损失的风险就是利率风险。

2、债券出现违约的可能性,即信用风险。比如投资者购买某只债券后,交易对方不履行到期债务,出现本金亏损;或者当发行机构的信用发生危机时,使得债券价格形成波动。这种由于发行人信用资质发生变化而引发损失的风险,就是信用风险。

带大家回顾一下2018年。当年,债券市场发生了比较多的违约事件,有一些民营企业由于经营困难,融资能力下降,出现资金链紧张甚至断裂,而无力偿还债券。可见,对信用风险的研究和关注,是债券基金经理日常投资研究最为关键的工作。

4.

详解:利率债、信用债、可转债

利率债:信用风险极低

利率债通常是由国家或者中央政府发行,有国家或中央政府信用背书,简言之,其还本付息有国家政府做担保,所以一般认为其不存在信用风险,除非出现极特殊的情况,像财政部发行的国债、央行发行的票据、地方政府发行的地方政府债、政策性金融债等都属于利率债。

但值得注意的是,利率债虽然被普遍认为不存在信用风险,但是仍需承担利率风险。因为利率债的价格与市场利率的变动密切相关,而且呈现出反方向变动的趋势。当市场利率上升,大部分利率债价格会下降;当市场利率降低,利率债价格一般会上升。

信用债:有利率风险+信用风险

信用债是指由政府之外的主体发行,约定了确定的本息偿付现金流的债券,具体包括企业债、公司债、短期融资券、中期票据、可转债等品种,信用债价格除受到实际利率影响外,还受发行主体信用状况的影响。

信用债的发行主体一般为企业和上市公司等,在一度程度上存在违约的可能性,投资者所承担的风险既包括利率风险,也包括信用风险。一般情况下,信用等级越高,说明发生风险预期小,利率相对越低;信用等级越差,说明发生风险预期大,为吸引更多投资来购买,就会给出相对更高的利率。

顺便科普另外一个名词:“信用利差”。信用利差是指除了信用等级不同,其他所有方面都相同的两种债券的收益率之间的差额,它代表了仅仅用于补偿信用风险而增加的收益率。显然,信用等级越高的债券,其信用利差越小。

可转债:将债券转化成股票

在信用债中,有一类特殊的债券——可转债。可转债的全称是“可转换公司债券”,其本身是债券,可以到期还本付息,但与普通债券不同的是,可转债附带转股权,即可转债的持有人可以选择按约定的价格和比例,将债券转化成股票,享受股利分配或资本增值的收益。当然,持有人也可以选择不转化成股票而持有债券到期,获取公司还本付息的固定收益。

举个例子:

比如某A上市公司发行可转债,转股价是50元,当前A公司的股价是60元,这时可转债的持有人,就可以选择转股,从债权人变成股东,把自己的债券按每股50元换成股票,就可以获得每股10元的差价。相反,如果当前A公司的股价是40元,按50元转股价换成股票后每股要亏10元,这时候你也可以继续持有A公司的可转债,最终获得一份债券收益。

现在我们再回头来看看本文最前面的那个柱形图,二级债基和偏债混合基金一季度末的持债情况,你应该更能理解那些数字的含义了。无论是二级债基还是偏债混合基金,信用债都是最重要的配置品种,平均达到六成,利率债虽然收益比较低,但风险也相应很低,所以配置比例也有大约15%,转债的配置比例则相差较大。

如果想对某个债券基金的持仓品种再做细致研究,就可以看一下定期报告,定期报告会详细披露不同品种债券的持仓情况,以及按照持仓前五大债券。有了这些基础知识,你就可以对一只债券基金的风险收益特征做出大概的判断,也就更便于自己做出更合理的投资决策。

5.

基金经理有话说

魏建

长城基金固定收益部

基金经理

不同的债券种类,在我的投资框架中占据不同地位。长期来看,做“固收+”投资肯定是以信用债为主,它在我的框架中占绝对主导,可以提供票息、杠杆收益。

利率债的长期收益率远远低于信用债,因为票息较低。利率债的价值在于交易,其久期比较长,流动性比较好,市场有机会时通过它进行波段操作,可以获得较好收益。转债也是交易品种,对于“固收+”基金来说,因为“固收+”基金的产品特性决定了必须将控制回撤放在第一位,我一般不会对转债做长期配置。

2021-06-10 19: 58

2021-06-11 19: 52

2021-06-11 19: 50

2021-06-11 19: 48

2021-06-11 19: 46

2021-06-11 19: 45