最近市场热点轮动明显,此前鸿蒙概念轮番上涨,带动科技股整体爆发。紧接着芯片接力霸屏,昨日光伏迎来较强表现,今日医美又掀起热潮…

热点频繁变幻,连带基金的表现也是千差万别,没有比较,就没有伤害。别人的基金一路高歌猛进,你的还原地踏步…尤其是别人前期跌了很多的基金,已经慢慢涨回来了,你的基金离回本还遥遥无期,要不要换只基金试试?

这种想法其实小夏也有过,但每次都被理性劝服了。为什么不要轻易换基金?

仔细想想,上面的情景是不是和日常生活排队很相似?

图片来源:网络

盲目追逐别人家的基金可能就会选择了波动较大、并不适合自己的基金,甚至会产生“一买就跌,一卖就涨”的错觉。所以,这里也给大家敲个重点,基金不要随意换。

不同类型的基金,投资范围会大大不一样,从而收益范围也会各有差异,业绩表现无法进行简单的对比。

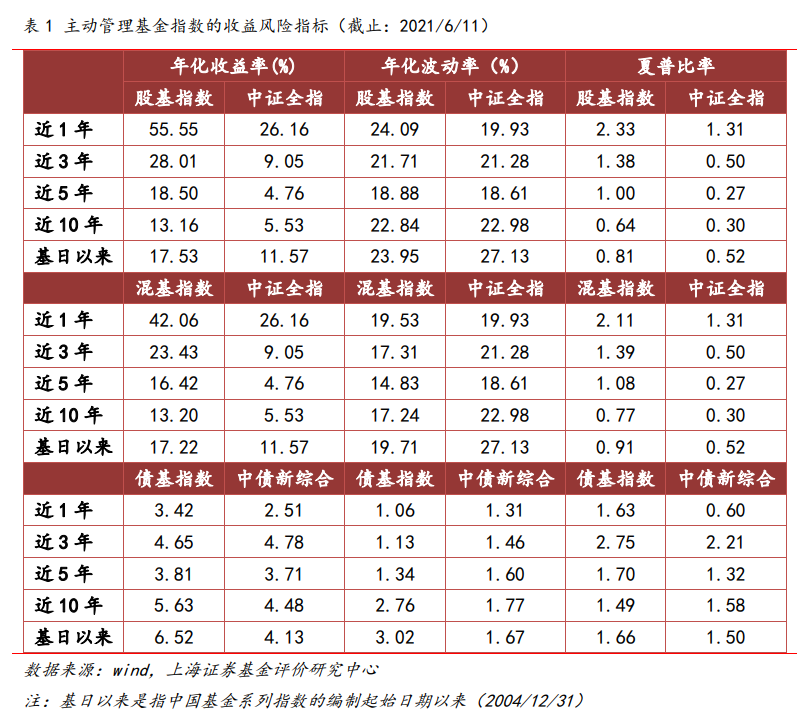

对比来看,股基指数年化收益率过去1年、3年、5年都大幅跑赢了混基指数和债基指数,但是看似很美的收益背后,是股基更高的波动率。对比鲜明的是,债基指数虽然年化收益率仅仅在3-7%,但是波动率相应的也只有1-3%的水平。

指数历史业绩不预示产品未来走势。

即使都是混合基金,有的股票仓位是35%-60%,有的则是0-80%,由于股票仓位不同,它们的涨跌幅度自然大不相同。不同的投资策略也会带来风险收益的差别,比如可投资全球市场的QDII基金和仅投资A股市场的基金,在收益率和波动上也截然不同,简单放在一起比较可能并不公平。

所以基于不同类型基金比较做出的判断和决策可靠性也大打折扣。

相对于普涨普跌行情来说,A股都以结构性行情占优,市场短期内风格多变,热点、题材总是轮番演绎,来得快去的也快,当基金短期收益过高的时候,其实一定程度上也透支了未来的潜在回报。

2005-2020年中信风格变化

资料来源:Wind 、华安证券研究所,注:选取数据为指数相对于wind全A的超额收益

这种“不可预知性”也让基金短期业绩具有很大的随机性,比如消费行业基金近几年的业绩都很好,但今年来核心资产调整,很多消费行业基金回调较大,但是长期来看消费行业的投资价值仍然是不容置疑的。

所以要避免对基金评价的“短期主义”,尽量从长周期角度挑选产品,比如过往1年、3年、5年收益位居同类前1/3或1/2的基金,或近5年每年年度收益均超过业绩比较基准收益率的产品。这种在经历了多轮牛熊市场之后,能够获得可持续的超额收益才是值得长期持有的基金,更能够应对各种不同的、复杂的市场环境。

所以,重要的不是收益率,而是收益率的可持续性。正如基金经理郑泽鸿所说:短期的配速不是关键,持久的耐力才能最终胜出。

根据中国基金业协会《2019年全国公募基金投资者状况调查报告》结果显示,超过80%的个人投资者持基平均年限低于3年,而在投资者赎回的原因中,排名第四位的就是基民因为自己的基金业绩跟其他类似基金相对很差,占比达到15.4%。

资料来源:基金业协会《2019年全国公募基金投资者状况调查报告》

短期内频繁切换基金,不但会增加基金的交易成本,还有可能会失去市场反弹后原有基金的获利机会,最终稀释收益。买基金不同于买股票,基金一时表现不佳,可能只是因为市场风格切换,刚好与其投资风格不匹配,不要因为短期净值低于心理预期就盲目进行换基,多给它一点耐心,可能会在不经意间给你惊喜。

普通股票型基金指数在经历多次大幅回撤后不断创新高

在基金投资中坚持“长期主义”并非一句空谈,而是被大数据一遍遍验证的事实。持有周期越长,获得平均收益越高且胜率越大。痛苦源于比较,在市场热点频繁变化时,不妨先暂时闭上眼,不要频繁逼自己做决策,借助定投进行定时定量、有纪律性地投资,可能是更适合大多数人的方法哦~

风险提示:1.定投过往业绩不代表未来表现,投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。2.本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。3.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。市场有风险,投资需谨慎。

2021-10-02 12: 29

2021-10-02 10: 36

2021-09-30 21: 24

2021-09-30 21: 23

2021-09-30 21: 20

2021-09-30 21: 18