中秋节期间,受到地产和金融板块调整拖累,港股通经历了一轮比较剧烈的调整,恒生指数跌破25000点重要关口。港股一直被认为是资本市场的价值洼地,经过这一轮调整,该如何看待之后港股市场的投资机会和市场趋势?公募基金在港股上是如何布局的?

本期的全明星智库,中欧财富投顾带大家解码港股的投资奥秘。

港股市场介绍:

行业分布较A股有显著差异

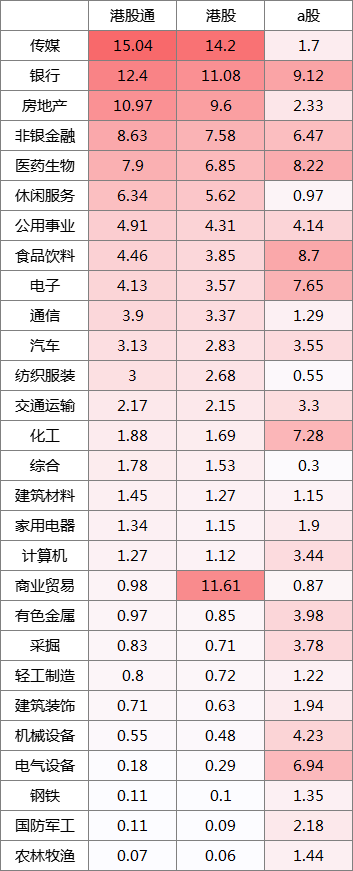

Wind数据统计,截至2021年9月28日,香港上市交易的股票共2578只,流通市值43.23万亿港币。当前港股通覆盖港股525只,流通市值高达33.53万亿港币,基本覆盖了主要的香港股票。

在行业分布上,港股和A股市场有较明显的差异。港股中流通市值占比前五的行业为传媒(16.854.20%)、银行(11.08%)、房地产(9.60%)、非银金融(7.58%)、医药生物(%)。A股中占比前五的行业为银行(9.12%)、食品饮料(8.70%)、医药生物(8.22%)、电子(7.65%)、化工(7.28%)。而港股通覆盖股票行业与全部港股差别不大,除了商业贸易港股通覆盖较少,其他行业占比基本与港股保持一致。

港股/A股行业占比

(wind,截至2021/9/28)

公募基金的港股配置:

基金数量逐年递增、持仓占比减少

作为港股机构投资者的重要组成部分,公募基金在港股配置上的变化和趋势也反映了市场机构投资者对于港股投资的趋势。这里,我们梳理了历年公募基金在港股投资上的变化趋势。

当前可以直接或间接投资港股的公募基金主要有以下几种:

一是合同约定可以投资港股的QDII基金;

二是向内地居民发售的中港互认基金。以上两种基金可以投资所有上市的港股,不受港股通范围的约束。

三是合同约定可以投资港股通标的股票的基金,这类基金投资范围稍窄,而且一般合同中对投资港股的比例也会有一定限制;

四是可投港股的指数基金,这些指数基金跟踪的指数既有完全跟踪港股指数的、也有指数成分股中部分含有港股标的的;

五是合同约定可以投资持仓港股基金的的FOF基金,不少FOF产品会将港股作为一类重要的资产进行配置。

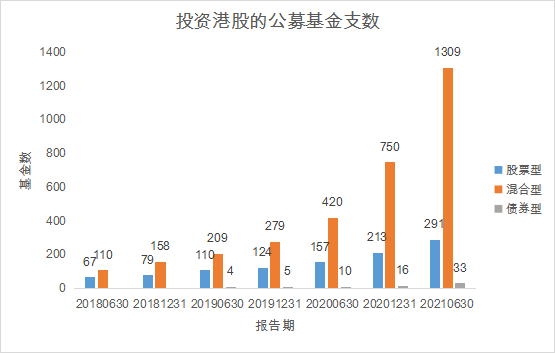

(数据来源:基金半年报/年报数据,2018/6/30-2021/6/30)

这里,我们根据基金中报和半年报披露数据统计每个报告期末投资港股的公募基金数量。数据显示,在过去3年中,参与港股投资的公募基金数量呈每年递增趋势。而且值得关注的是,在上述基金中,不仅高仓位的偏股型基金会配港股,越来越多的固收+基金也在参与港股投资。

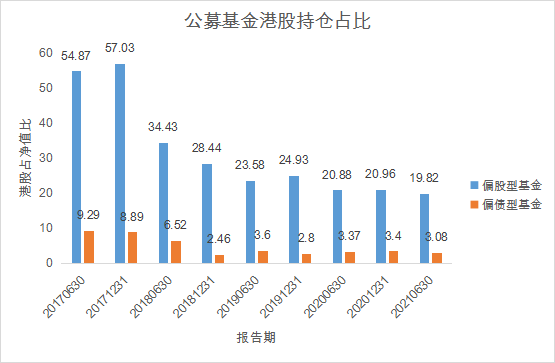

同时,数据显示,过去4年以来,偏股型公募基金持仓港股占基金净值比在经历了16、17年的港股大牛市后,近年来稳定在20%的水平。这与新成立基金总规模增长更快有关,同时也侧面反映了公募基金对港股仍有相当的潜在配置空间。

(数据来源:基金半年报/年报数据,2017/6/30-2021/6/30)

当前港股行情和投资机会分析

说回当前的港股投资行情和市场表现,受到监管政策的影响,近期港股经历了一轮比较明显的调整。目前的港股估值水平如何?大跌之下砸出的是“黄金坑”还是可能会有进一步的下跌风险。

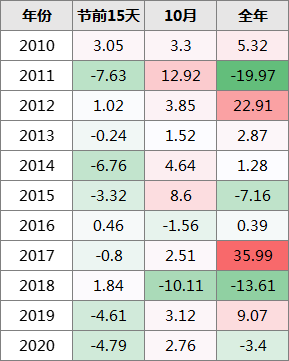

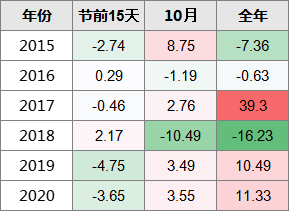

如果单从历史数据来看,我们统计了历年国庆节前/后的恒生指数和港股通的表现,呈现比较明显的历日效应,通常表现为节前回调、节后修复的走势。

恒生指数历年国庆节前后涨跌幅

(数据来源:wind,2010-2020)

港股通历年国庆节前后涨跌幅

(数据来源:wind,2015-2020)

另外,从估值上看,经过此轮调整,目前港股的估值水平在均值负一倍标准差附近,风险进一步释放,比年初有性价比很多。相对A股不管是绝对估值还是相对十年国债的风险溢价都在历史均值附近,港股的负一倍标准差无疑更有性价比,下行波动的概率也较A股更低。中欧财富投顾认为,如果政策和情绪进一步改善,可能会推动港股市场企稳反弹。如果已经持有较长时间的港股基金,现在卖出并不明智,因为当前也许并不能找到更有吸引力的替代品;而还在观望的投资者,现在布局调整了大半年的港股市场也不失为一种理智的选择。

中欧财富本着勤勉尽责、诚实守信的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示其未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。

2021-09-30 21: 18

2021-09-30 21: 16

2021-09-30 19: 30

2021-09-30 18: 55

2021-09-30 18: 53

2021-09-30 18: 51