博道看市

每周市场回顾,各大指数表现一目了然

每周热点回顾,市场最新动态不容错过

每周资金追踪,各流动性指标一网打尽

市场估值分位,指数“贵”与否心中有数

一周市场回顾

A股短期遭遇回调,关注长期方向

上周各大指数普跌,一方面,核心资产回落较为显著,其中上证50与沪深300分别下跌3.59%和3.03%;另一方面,内外资呈现结构性流出,沪深两市融资净买入额下滑,北上资金周内净流出157.97亿元。

总体来看,市场在关键节点后出现了“意料中”的调整,但发生的程度仍然超过市场预期。

原因是各方面的:首先,宏观经济修复有所放缓。国内制造业PMI连续3个月下降,投资边际放缓,消费仍未恢复至疫情前水平。

其次,通胀预期仍然维持高位,国内5月PPI同比升至9%。当前市场预期逐渐向经济增长边际放缓转变,可以看到十年期国债收益率仍然处于3.08%的较低位。

最后,部分新兴产业和周期行业的上市公司创下了年初以来的新高。

不过,资金撤出与市场回调的背后,更多的是交易层面的行为,而非预期层面的扭转,因此不宜因短期的恐慌而忘却长期的方向。

展望后市,新的希望正在酝酿:国内经济复苏顶部区间逐渐清晰,宏观环境的不确定性相继落地,风险评价下降叠加无风险利率的下行可能,分母端仍有拉升动力。此外,伴随中报业绩预告披露窗口期的打开,博弈盈利将为市场注入新的活力。

(数据来源:Wind,截至2021年7月2日。风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

一周热点回顾

6月服务业PMI明显走弱,7月有望边际改善

6月30日,国家统计局公布今年6月份中国制造业PMI 50.9,预期50.8,前值51。中国6月非制造业PMI为53.5,前值55.2。

6月制造业动能放缓,一是部分行业生产受到芯片、煤炭、电力等供给端约束;汽车制造业两个指数连续两个月位于收缩区间,“缺芯”等因素给行业发展带来不利影响;

二是近期国内局部疫情反复,服务业受到抑制,但消费品表现强劲,尤其是前期恢复较慢的纺织服装(本月消费品制造业PMI升至近5个月以来的高点,为52.2%,高于上月1.6个百分点);

三是“七一”前安全生产的要求趋严,部分行业停工或设备检修,原材料加工行业拖累较为明显。

6月非制造业PMI大幅低于预期,主要由于广深疫情爆发,服务业受到明显拖累。服务业PMI回落2个百分点至52.3%,服务业新订单指数降至收缩区间,近期国内疫情反复是主因,与社交出行相关的航空运输、住宿、餐饮等行业PMI降至临界点以下。

整体来看6月生产受到的暂时性的负面扰动因素多,7月有望边际改善,关注后续小企业景气回升和出口景气回落的持续性及幅度。

一周资金追踪

外资上周总体净流出,电子板块仍受青睐

上周日均成交额为9600亿,较上一周有所回落。其中融资资金成交占比回升至4.9%,陆股通成交占比回落至5.1%。成交额前100名个股整体成交占比维持在32%。

从板块来看,医药板块成交占比上升近1个百分点,食品饮料板块成交占比回落近1个百分点,其他板块变动不大。同时,涨停板平均数量回落至61只。

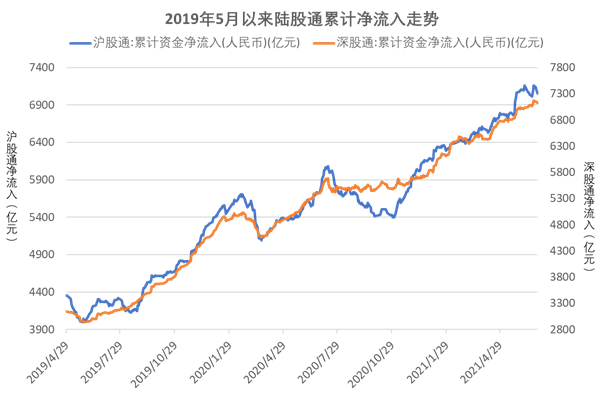

资金方面,截止上周,融资余额1.62万亿,较上一周有所提升。陆股通净流出158亿,其中沪股通净流出109.4亿,深股通净流出48.6亿。

分行业来看,净流入最多的行业是电子、计算机、家电、商贸零售和纺织服装,其中电子的净流入超过10亿;净流出最多的行业是银行、食品饮料、机械、非银金融和基础化工,其中银行的净流出超过30亿,食品饮料的净流出也超过20亿。

(数据来源:博道基金,截至2021年7月2日,风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

市场估值分位数

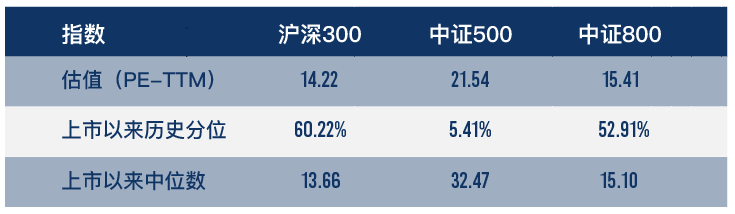

中证500指数估值分位仍处于历史低位

(数据来源:博道基金,截至2021年7月2日,风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

风险提示:本文内容仅供参考,不构成任何投资建议及承诺,非基金宣传推介材料。股市有风险,入市须谨慎。我国股市运作时间较短,不能反映证券市场发展的所有阶段。

2021-07-05 18: 29

2021-07-05 18: 27

2021-07-05 18: 23

2021-07-05 18: 22

2021-07-05 17: 33

2021-07-05 17: 32