A:

上半年A股数据出来了。

B:

跌了多少?

A:

大盘涨了3.4个点,

人均赚3万5。

B:

是吗,那我的钱呢?

A:

被赚了。

这不是一个段子。

先来看看,你是如何“被平均”的:

截至今年6月30日,A股总市值为86.2万亿元,较2020年末的79.6万亿元增加6.6万亿元。

如果按中证登5月最新披露的1.87亿自然人投资者来算,上半年人均盈利约3.5万元。(6.6÷1.87)

如果剔除年内新上市的245家公司(合计市值约2.6万亿元),今年上半年A股总市值增加4万亿元。按此计算,上半年人均盈利为2.1万元。

再来看看,还有哪些人被平均了:

截至今年6月30日:

今年上半年,A股4128只股票平均涨跌幅8.34%(2021年1月1日之前上市)。

不过,其中有2108只股票下跌,占比近52%。

2108只下跌股票的股东数合计为1.07亿户(据2020年年报股东户数数据)。

4128只股票今年上半年涨跌幅的中位数为-0.49%。

即有一半的股票,今年以来亏损超0.5%。

几家欢喜几家愁。

不管是人均盈利3.5万,还是2.1万,看上去还可以。

但并不是每个小伙伴都尝到了甜头。

被“平均”支配的恐惧,又来了!

微博上被平均的小伙伴

平均数(如均值、中位数)是人们最喜欢拿来作为证据的数。平均数似乎是一个人人会用、人人能懂的指标。

但在很多情况下,平均数也是最容易产生误导的指标,单单一个平均数,很多时候根本就说明不了问题,容易导致一些投资误区:

第一,很多人都认为,自己的能力应该在平均数以上。但是作为一个群体,这是不可能实现的(不可能人人都超过平均数吧),从而引发了过度自信的问题。

第二,市场上,其他人的平均收益率到底是多少。很多时候,我们不仅会高估自己,也会高估别人。

第三,你不能用市场长期的平均回报率,作为自己投资的短期预期收益率。因为市场是波动的,大部分时间并不提供平均回报率。

误区一、我比普通人优秀

生活中亘古不变的规律是,只有20%的人能跻身前五分之一。

——查理·芒格

从心理学的角度上看,绝大多数人认为,自己比普通人聪明。

反应在投资中,就是大多数投资者都认为自己是那把“镰刀”,可以“割别人韭菜”。

在股市中,你不用特别聪明,只要比市场上的多数人聪明、能找到接盘侠,那就对了。

但是,大部分的人,都是平均水平,并没有比别人优秀。

事实上,这一点在普通散户身上尤为明显。

耶鲁大学前企业投资委员会主席埃里斯曾表示:

在股票市场,不但九成交易都由机构包办,世上首五十大投资行又包办其中五成生意。

它们的交易团队全情投入,训练有素,个个又都英明神武,而且日以继夜全力拼搏。说实话,我也不愿跟他们较量。

对于投资艰辛的残酷现实,埃里斯这番话可说一语道破。

不论是坐盘交易、互惠基金、对冲基金,抑或高频交易,机构投资者都聘用了大量专业人员,而且设备先进充足。

这些庞大的人力财力都是散户投资者面对的强敌;单凭一部连接互联网的个人计算机,只靠接收电视财经台消息,散户很难胜出。

误区二、无人知晓的“平均收益率”

有人知道每一年股民真正的“平均收益率”是多少吗?

在大牛市中,大家到底取得了什么样的收益率,而大熊市大家又到底亏了多少?

市场另一个谜团是,被注入水分的平均收益率。

富达基金的一项研究表明,在社会环境中,人们更愿意分享他们成功的投资,而不是他们的失败。59%的人与朋友和家人分享了他们获利的交易;只有52%的人分享了他们的失败。

在牛市中大家聚餐,各自分享自己看好的牛股。

每一个股票打开K线一看,好像都是涨了好几倍的。似乎一个牛市中,你没赚5倍都不好意思和人打招呼。然后,如果有一个人加了10倍杠杆后赚了100倍实现财富自由,这种故事会被广为流传。

痛苦来自比较,我们嘴巴上说着佩服,心里却非常不快。凭什么他能发财我不能,明天我也赶紧入市、赶紧上杠杆。

尽管股市中流传着“一赚二平七亏”的说法,但我们并不真正了解市场上的“平均收益率”是多少。

大部分人会知道两个收益率:一个是巴菲特年化20%的收益率,这也是绝大多数A股投资者看不上的收益率;另一个是隔壁老王,或者“我的一个朋友”的收益。

在这个故事里,老王和我的朋友,牛市里一年赚了十倍,甚至更多。

即使有人真的在股市赚了十几倍、甚至上百倍,但这样的人有多少?而且有多少是属于“幸存者偏差”。

长期来看,运气是这个世界最不持续的因子。那些依靠运气发家致富的人,最终也会均值回归。

可惜的是,大部分人都“努力”成为那个运气最好的人,而非能力最强的人。

误区三、长期平均回报率≠预期回报率

有些人会把长期平均回报误认为是预期回报。

过去几十年美股的平均复合回报率在8-10%之间,但是如同霍华德·马克思在《周期》这本书说的,真正收益率在8-10%之间的年份非常少。

美国股市在过去30年有大约13个年份上涨30%以上,也有7个年份下跌30%。

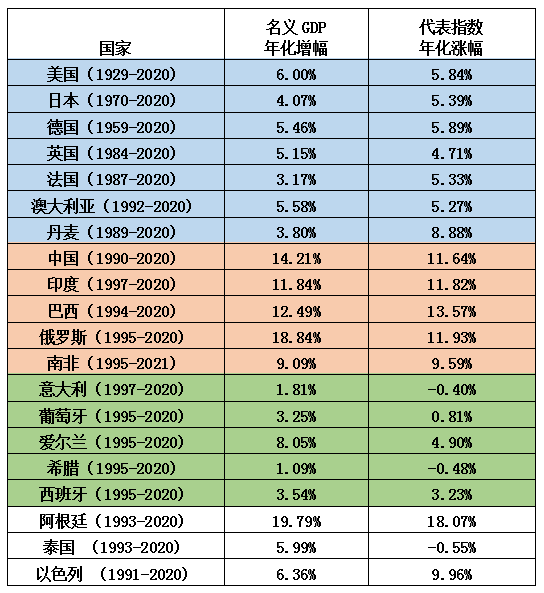

同样,1990年到2020年,上证指数上涨26.21倍,年化涨幅11.64%。

但我们不能今天买入,就期待自己未来一年能获得11.64%的收益。

我们经常会忽视市场本身的周期特征,以为平均回报率就应该是预期回报率。

历史收益率永远不等于未来,重要的是历史收益率的来源是什么。

正确的目标引导正确的行动

很多“平均数”幻象,源自错误的投资目标。

查理·芒格说过,如果我知道要死在哪里,那么我就永远不会去这个地方。

我们未必知道什么是正确的投资目标,但从这些“平均数”对我们的误导中,我们会明白哪些是错误的目标。

不要用“相对收益”做你的目标。人生的痛苦,许多都是来自比较。

人比人气死人。投资的注意力应该集中在自身,而不是外界。另外也要牢记,关注数据不是最终目的,掌握了数据背后的逻辑,才可能复制成功。

市场的长期收益率对应名义GDP的增长。

这个在我们之前的统计数据中已经得到了证实。

数据来源:小基快跑,Wind

股票市场不是让你短期来发财的。如果以暴富作为目标,那么任何地方都不太适合我们。

但是,如果以战胜通胀、让资产保值增值为目标,那么绝大多数国家的股市年化回报率,都有望超越银行理财。

不要线性外推,要明白收益率背后的逻辑。

在熊市中线性外推,我们可能错过布局时机;

在牛市中线性外推,我们会错把运气当能力。

相信常识很重要。

谨慎投资。指数过去走势不代表未来表现。

本文章是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。作者或将不时补充、修订或更新有关信息,但不保证及时发布该等更新。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文章仅供参考,在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。

2021-10-02 12: 29

2021-10-02 10: 36

2021-09-30 21: 24

2021-09-30 21: 23

2021-09-30 21: 20

2021-09-30 21: 18