过去两年,基金赚钱效应显著,很多投资者抱着“买到就是赚到”的心态纷纷跑步入场。但是2021年以来,市场波动较大,这让不少高位入市的投资者无所适从,纷纷吐槽“本来以为基金理财能提高生活质量,没想到却成了我最大的支出”。

其实,这种心理落差主要源于投资者没有正确认识基金投资的业绩,设置了过高的心理预期。所以,今天深耕君就和大家聊聊如何正确看待基金的收益,在成为“赚到钱而非赚过钱的基民”道路上不断提升养基认知。

如何正确认识公募基金的收益水平?

1

绝对收益&相对收益

我们买基金的时候经常会看到两个相似的概念,“绝对收益”和“相对收益”,绝对收益以尽可能高的正收益为目标,而相对收益以战胜市场(基准)为目标,是两个截然不同的概念。

基金产品的收益目标不同,那呈现出来的收益情况也截然不同。以绝对收益为目标的基金追求的是:无论市场涨跌,基金经理都要想尽办法降低风险,力争基金收益为正值,但收益通常不会很高。

而权益类产品一般以战胜市场(基准)为目标,以我们最熟悉的股票型基金举例,如果某股票型基金以沪深300指数收益为基准,那么无论是正收益还是负收益,只要表现优于沪深300就是一只“合格”的基金。

JOURNEY

不难看出,正确认识基金收益的第一步就是梳理自己的理财需求,选择合适的基金品种。

2

高收益需要长时间的积累

如果你正在持有权益类基金,或者打算投资权益类基金,相信下面这组数据能提供一些投资启示。

统计过去10年中证全债指数和沪深300指数的收益情况,深耕君发现,虽然沪深300指数的累计涨幅可观,但与中证全债相比,区间年化收益仅高出1.35%。但对很多权益类基金来说,沪深300指数只是“及格线”,所以我们还需要再看看基金的整体表现。

数据来源:wind,统计区间2011/6/1-2021/5/31;注:区间收益率(年化)=[(1+区间收益率)^(250/交易日天数)-1]*100%

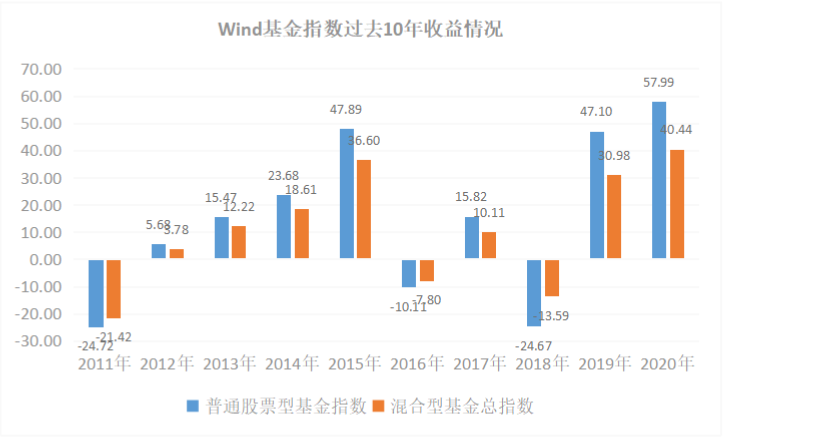

深耕君统计了Wind普通股票型基金指数和混合型基金总指数,发现2011年到2020年期间,它们的累计收益率分别为206.27%、139.24%,比沪深300指数的表现要好多了。但如果分年度来看,各个年度的表现差异较大,属于涨跌无序的状态。

数据来源:wind,统计区间2011/1/1-2020/12/31,单位:%

在上述十年间,最好的年度(2020年)两个指数分别增长57.99%、40.44%,而最差的年度(2011年)则分别增长-24.72%、-21.42%,差异显著。并且两个指数的区间收益标准差均高于20%,其中普通股票型基金指数为29.63%,混合型基金总指数为21.20%。

这说明过去十年间股票型基金和混合型基金整体的波动率都较高。以上数据都指向一个事实:权益类投资并不是一帆风顺的,获取高收益需要经过长时间的积累。

阶段性高收益不能线性外推

还是参考上图,不难发现权益类基金过去两年迎来了“高光时刻”,收益情况与2015年“大牛市”行情下的表现不相上下。在火热的行情下,许多投资者跑步入场,高点入市。

但需要注意的是,过去两年权益类基金整体偏高的收益不能简单地线性外推。根据均值回归原理,如果某段时间内市场回报大幅超越长期的平均值,那么在接下来的阶段内就存在回归均值的可能。

所以我们千万不能因为短期的高收益而忽略市场长期的平均表现,主动权益基金是适合长期持有的理财工具,但要有理性、合理的未来收益预期。

长期持有

长期持有不是听听即可的“鸡汤”,而是根据市场长期数据得出的一种较好的投资方式。但长期持有也有一定的技巧性,通过合理的资产配置可以改善投资结构,起到应对波动、分散风险等作用。如果再结合定投,还能规避择时困境,积少成多,简化投资过程。

总体来说,无论是投资品种还是投资方式,都要选择合适的,唯一不变的是:选对有持续增长逻辑的基金,坚持长期投资,才能收获时间的玫瑰。

风险揭示:本文所载内容仅供参考,不构成对任何人的投资建议,亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。基金有风险,投资需谨慎。

2021-07-08 10: 16

2021-07-08 09: 58

2021-07-07 22: 27

2021-07-07 22: 08

2021-07-07 21: 32

2021-07-07 21: 24