前两期,我们分别介绍了“固收+”中的固收类资产和权益类资产。在向“固收+”进军的修炼之路上,我们还需进一步了解这些资产类别在“固收+”中究竟是如何运用的,它的运作模式有哪些,只有这样,我们才算是真正揭开了“固收+”的庐山真面目,戳上面的《“固收+”修炼手册》话题查看过往文章。

这一期,城城梳理了一下行业里已经出现的三大门派和三大运作模式,跟着城城走起~

1.

“固收+”投资策略中的三大门派

“固收+”基金中的固收资产虽然占投资比例的大头,但并不是组合波动性的主要来源,特别是在当前信用偏好趋同趋紧、流动性分层比较严重的大背景下,收益会有差距但不会拉得太开。所以“固收+”投资策略的重点还是在“+”上。

这一期,我们根据“+”部分具体运用思路的不同,将“固收+”划分为三大流派,而这也是最为考验基金管理人对大类资产配置功底的地方。

类CPPI策略保守派

CPPI的全称是固定比例投资组合保险策略(Constant Proportion Portfolio Insurance),主要用于稳定类资产产生的“无风险收益”放大一定倍数来核定风险资产(如股票)的风险敞口。该策略曾在保本基金中广为流行,并大放异彩。由于“固收+”基金与保本基金都是稳中求进的管理要求,因此,这一策略也被部分基金经理借鉴引用到“固收+”基金的管理中。

CPPI 策略的核心在于,根据市场波动情况,动态调整权益类资产与固收类资产在投资组合中的比重,以便组合实现绝对收益的投资目标。

与此相似的还有由 CPPI 衍生出来的 TIPP 策略,以及以期权为基础的OBPI策略等等,这些可以被统称为“类CPPI 策略保守派”。

优势:可以通过数量化方法,使投资具备纪律性,长期来看下行风险有限。

劣势:过于依赖过去市场表现,容易追涨杀跌,安全垫和风险乘数的设置会较大程度影响最终的效果。

择时策略进取派

“+”部分的权益投资是基于自上而下思路来进行的,因此择时能力非常重要。

择时策略的运作机制是基于定量资产配置模型,或宏观定性判断,在权益和债券资产之间进行仓位调整,把握拐点收益机会,平滑组合风险。

图:择时策略运作机制

优势:操作较为灵活,较强的择时能力可使产品具备较高弹性和较低回撤。

劣势:较依赖基金经理的宏观把握和择时能力,判断失误将构成较大风险暴露。

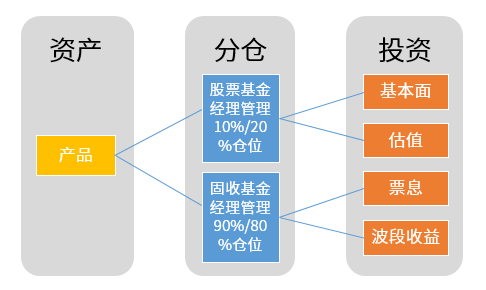

股债分仓管理均衡派

股债分仓管理的“固收+”基金一般都会配备两名基金经理,在确定股票部分最高仓位后,交由权益部分基金经理管理,剩下的仓位由债券部分基金经理管理。

这种派别的投资方式,主要是利用了国内股债市场上存在的“股债跷跷板”效应,通过股债资产的对冲效应,以及权益部分选股时注重安全边际,来实现较为稳健的收益。

图:股债分仓管理运作机制

优势:股票和债券基金经理各展所长,捕捉不同类型资产上的超额。

劣势:协调不够灵活,在权益单边下行市场下有较高风险暴露,可能出现较大回撤。

百花派

除了上面“三大门派”之外,还存在着许多其他的“固收+”投资策略门派,但相对来说,它们或者是三大策略的细分辅助策略,或者应用范围相对较小,我们将其暂且称为“百花派”。

目标波动率策略:在一些“固收+”基金中内嵌目标波动率策略思路,根据既定波动率目标动态进行资产配置。同时为降低组合波动率,部分会使用债券和股票资产中的细分行业进行风险对冲。

加新股申购策略:参与新股申购可实现低风险的收益增强,但这与基金经理主动管理能力关联度较低。

除此之外,还有其他一些投资策略,比如加衍生品策略、战略配售策略……

2.

“固收+”运作的三大模式

“固收+”基金的运作模式也比较丰富,既有传统的普通开放式、定期开放式,也有现在当下比较流行的持有期式。

普通开放式

这是“固收+”基金最常见的运作模式,每天都可以申购赎回,流动性非常好,有闲钱时就可以直接申购。

但“固收+”基金会产生净值波动,投资者有可能受到情绪影响而做出非理性的申赎行为,从而影响实际收益。基金经理在投资时,也要考虑申赎资金冲击的影响。

定期开放式

定期开放式基金与银行理财产品的运作模式类似,有固定的封闭期,从1个月到6个月、1年、3年不等。

封闭期的好处在于投资者的投资期限相对固定,特别是时间拉长之后赚钱概率更大,同时产品资金稳定,基金经理也可以根据产品期限进行对应操作。缺点是投资者只有在开放期可以投资,平时的资金需要等待。

持有期式

这是近年来新兴的运作模式,即每日开放申购,随时可买,但每一笔申购要持有约定的固定期限后方可赎回,且可随时赎回。简单来说,持有期式相当于是普通开放式与定期开放式的优势结合体。近两年,越来越多的“固收+”基金选择加入持有期式产品的大阵营。

持有期式

VS

普通开放式

有效避免追涨杀跌和大幅申赎给基金业绩带来的波动,有利于基金流动性管理,提升收益空间。

持有期式

VS

定期开放式

灵活性则更好,随时可申购,且最短持有期到期后可选择继续持有或随时赎回,没有只能在指定开放期间申购/赎回的问题,能更好地兼顾收益和流动性,投资体验更好。

3.

基金经理有话说

“固收+”基金追求的是绝对收益目标,因此,在管理上对回撤控制和收益性均有要求。

在我看来,对回撤控制的重视更加重要,因为追求绝对收益的产品容错率更低。而要控制好回撤必须要严守投资纪律,而投资纪律渗透在投资方法、市场研究、投资判断等各个方面,并反映在最终结果当中。

提高收益率的策略,我认为,其实还是要回归到投资的流程上来,包括资产配置、行业选择、个股选择、交易策略、久期策略、信用策略、转债策略等,我们最终追求的,还是希望收益来源能够多元化,适应场景能够全天候,通过系统的搭建,真正做到赚取该赚的收益,并保证净值的平稳和低波动。

2021-07-08 20: 41

2021-07-08 23: 10

2021-07-08 23: 07

2021-07-08 18: 43

2021-07-08 18: 42

2021-07-08 18: 41