每个家庭都犹如一艘在大海中航行的帆船一样,如何能让您的资产在浩瀚的大海中避过风浪和礁石,而且航行得 “既快又稳”?只要搞清楚家庭资产配置的原理,并按照科学的比例来“造船”,一切难题就可以迎刃而解啦!

提起家庭资产配置,大家往往都会想起“标准普尔家庭资产配置图”,而帆船理论则是标准普尔家庭资产配置更为形象和生动的版本。

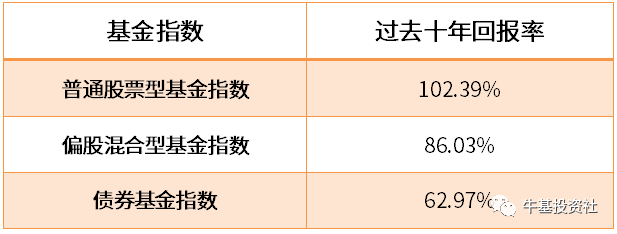

在家庭资产配置的“帆船理论”中,权益类产品相当于一艘船的船帆,能够为帆船的前进提供源源不断的动能。如果组合中没有了权益类资产,不但会大幅降低组合的预期回报,更会让资产受到通胀的侵蚀。要知道,权益类资产主要投资于上市公司证券,可以让资产与经济和市场共同成长。作为预期回报和风险相对较高的产品,权益类资产是贡献组合回报的“重中之重”。数据来源:wind,2009.10.31-2019.10.31,上述数据仅为指数表现结果,最终的投资收益结果和所投资的基金有关,可能和指数表现结果存在较大的出入。市场有风险,投资需谨慎。团队中的“输出担当”,为组合增厚收益率

客户可根据自身能承受的风险水平与理财经理商定投资的品种和比例。保持理性,特别想买和特别想卖的时候,通常都是最疯狂的时候,先听听理财经理的建议再做决定。

在家庭资产配置的帆船理论中,固定收益类产品(如债券基金、国债等)则是“中流砥柱”的担当,是各种硬性需求(如教育、养老、医疗)等的安全垫。只有有了强大而稳固的船身,帆船才能更好地抵御各种风浪,行驶的更“远”。人生中“大开支”的主要担当,家里的“养命钱”

如家庭中一方成员因疾病或死亡,丧失了收入能力,则家庭将会面临严重的财务危机。巨额的医疗费和护养费、一家老小的生活开支,以及本该由两人共同承担的房贷….种种情况都会给家庭的财务状况造成巨大的负面影响。即使帆船具备了坚固的船身与强力的风帆,但一旦天灾到来,市场中的所有人都无法幸免,保险则正是为经历天灾的人所提供的一把“保护伞”。保险是对家庭的一份责任,重疾与意外险可以为家庭最大程度地减轻因疾病和意外导致的负担,而年金则可以通过在收入较高时进行储蓄,在退休之后做到“老有所依”。

在航海中,即使船只坚固、风和日丽、导航明确,如果没有足够的可以用来赖以生存的食物和淡水,则在海中甚至支撑不到3-5天。企业破产的原因往往仅仅是短期内现金的短缺,而在家庭资产中,如果没有足够的现金储备,则可能会遭遇“饿肚子”的现金危机。现金虽然重要,但如果所有资产都放置在现金中,则又是一种资源的浪费。最佳的现金配置方案为近期日常生活所需现金+一定的现金储备,为近期确定性的大额现金支出预留好足够的现金即可。日常生活所不可或缺的“零花钱”

- 管理好平时所需的现金,把其余钱用来做投资,可以让投资更有规划,储蓄更容易。

现金预留足够即可,如过量配置现金类资产,则会因无法抵御通胀,而让资产受到侵蚀。

家庭的资产配置就如同帆船一般,我们既不能一味地进攻,使我们守护的小家置于无法承担的风险下,也不能一味地防守,让帆船失去前进的动力。合理搭配、攻守兼备,才是我们家庭的小船得以长期、稳健地航行下去的关键。愿我们每个人的家庭资产小船都能够又稳又快,向着目标长长久久地航行下去!免责声明:本文资料中的信息或所表述意见不构成推荐、要约、要约邀请,也不构成对任何人的投资建议。市场有风险,投资需客观冷静,量力而为。基金、理财产品过往业绩不代表其未来表现,不等于基金、理财产品实际收益,投资须谨慎。