2015年秋天,一个周六的晴朗早晨。我爬下床,打开手机,接入了广发基金谭昌杰的电话会议。

证监会刚刚重启了IPO,打新规则和以往有一些不同。一些基金公司第一时间召开电话会议,解读新规,并介绍自家打新基金的投资策略。

打新不是公募基金的主战场,广发基金是唯一一家行动这么迅速的头部基金公司。电话里的谭昌杰解读专业、全面,回答提问也非常清晰。电话会议后,他管理的产品很快进了我们的打新池。

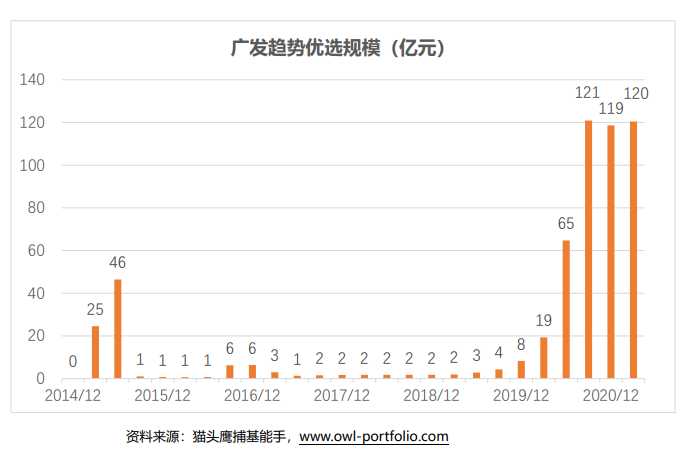

6年过去了,谭昌杰还在。打新池里的那只产品——广发趋势优选,已经成为全市场优秀的“固收+”基金之一。它的规模从7000万增至120亿,暂停大额申购。

是时候重新解读一下谭昌杰了。

市场上有“固收+”,有“二级债”,也有“绝对收益基金”。它们的关系是下面这样:

解释一下,

“固收+”基金不止包括二级债。二级债基是股票投资上限20%的基金。一部分偏债混合型、灵活混合型基金也是“固收+”,股票仓位可以高于20%。

“固收+”基金不一定都追求绝对收益,有的追求相对收益。相对收益基金的投资目标是看每年收益率的同业排名,而不是要每年获得正回报。如果碰上不好的年景,基金年度收益为负,它比同类产品亏得少,那也算完成任务。

绝对收益基金也不全是“固收+”基金。还有一部分用量化对冲的方式,或者纯权益的方式,也可以实现绝对收益的投资目标。

当然,还得说明的是,追求绝对收益目标,和真的能够每年都赚钱,也是两件事。

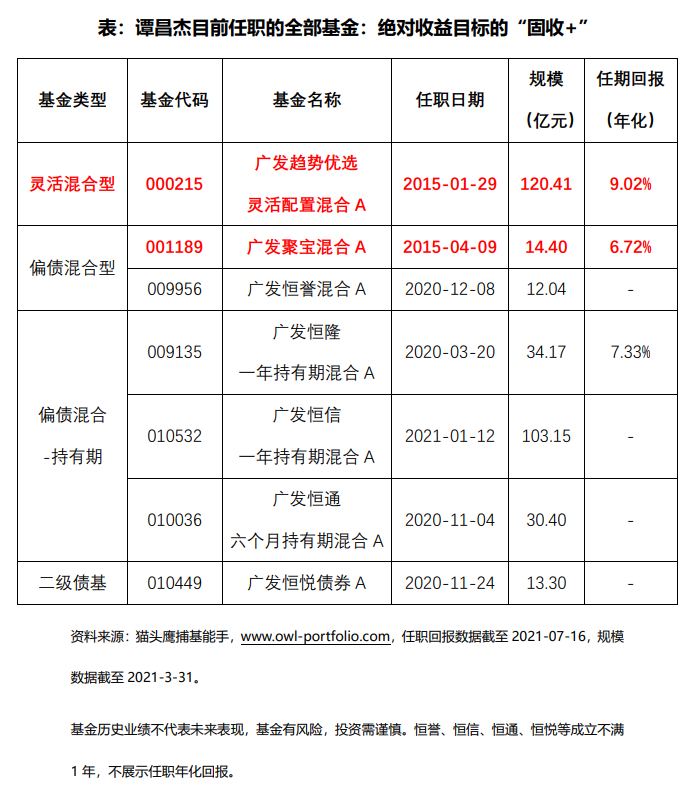

谭昌杰的投资是绝对收益目标,而且,在过去5个完整年度,确实每年都实现了正收益。他管的是“固收+”基金,其中一部分是二级债,一部分是偏债混合型和灵活混合型基金。

下图中的两个点,可以代表谭昌杰管理基金的位置。

我想我说清楚了。谭昌杰的基金是绝对收益基金,历史上每年都是正回报,他主要是投资债券和股票,债券为主。

债券是可以大概率获得稳定正收益的资产,但是收益率不高;股票是潜在收益率较高的资产,但是波动率也较高。从长期的角度,股票与债券具有负相关性。

股债结合,以债为主,以绝对收益为目标。这是一种比较理想、可行度高的实现每年正回报的投资策略,也是一种区别于绝大多数公募基金的投资策略。

因此,谭昌杰管理的基金,是银行理财的理想替代。

我统计了一下,市场上2015年前成立的基金共1692只,连续6年正回报的基金共216只,广发趋势优选为其中之一。

在这216只基金中,2015年至今,广发趋势优选上涨95.61%,排名第4;年化夏普比率1.42,高于前三只基金。

稳定的业绩和优秀的风险收益比,让这只基金广受认可。

谭昌杰自2015年开始管理基金,在持续5年实现正收益后,2020年终于迎来了规模的爆发。

骨子里的绝对收益思想

我们推荐谭昌杰,不仅因为他业绩好,还因为他骨子里的绝对收益理念,让我们觉得由他管理的绝对收益目标基金,非常适合作为理财的替代,非常安心。

我们与谭昌杰进行了一个多小时的访谈。我们觉得,他的绝对收益理念可以体现在以下三个方面:

1). 性格

2). 认知

3). 方法

性格:谨慎耐心,守得花开

谭昌杰性格比较谨慎,他在打理自家的理财时,主要配置的也都是绝对收益目标产品,基本不买相对收益目标产品。他对自己投资产品的要求是,力争实现每年正回报,对于某个月或者某个季度是否能实现正收益,并不会过于关注。在他看来,如果要争取每个月或者每个季度的正回报,必将带来频繁的止损和择时,而这是对组合长期收益的损耗。

谭昌杰喜欢看得比较长远,不计较短期的得失。“我不太愿意追小钱,短期的钱尽量不去挣。因为挣短期的钱容易让人短视,而人生是可以很长的。”

谭昌杰是个有耐心的人。他跟身边的同事说,做绝对收益产品的难度并不大,但需要守得住寂寞,坐得了冷板凳。做上三五年,把自己的净值曲线做出来,自然会得到外界的认可。

谭昌杰做了5年,才等来了基金规模的爆发。相比于其他一些半年长大的偏股基金,做绝对收益产品,真的很考验人的耐性。

在公募基金中,做真·绝对收益不易,且行且珍惜。

职业路径&客户需求:做低回撤的绝对收益目标基金

决定谭昌杰走“绝对收益”这条路的,除了其性格外,还有其对自己职业生涯的规划以及客户需求。2015年至2018年,谭昌杰的偏债混合基金持有人,主要以机构客户为主,他们的要求是至少战胜货币基金的年度正回报,受这些客户需求的影响,谭昌杰形成了追求绝对收益的投资风格。

2019年之后,个人投资者的占比逐渐提升,他们除了希望每年获得正回报外,对净值的回撤也十分敏感。因此,谭昌杰将产品定位调整为“低回撤的绝对收益目标基金”,在组合管理过程中加入了回撤控制的目标。

广发基金对净值回撤的控制十分严格,谭昌杰的做法是根据最大回撤的要求,来设定组合的股票仓位上限。这样,即使在极端情况下,比如所有股票集体下跌10%,组合净值的跌幅也不会突破回撤控制的阈值。

由于骨子里的低风险偏好、注重长期的价值观,耐心的性格,以及长期以来服务于客户绝对收益的需求,谭昌杰的投资,从出发点就稳稳当当地站在了“绝对收益”的基石之上。

从历史净值来看,我们也能看到,自2015年以来,谭昌杰管理基金的年度回撤在2%左右;极端年份如2018年,基金的回撤也没有突破5%。

可见,谭昌杰将绝对收益作为自己管理基金的投资目标,将实现正收益作为每一笔投资决策的出发点。在他的投资体系中,绝对收益目标的“固收+”产品,追求的不仅是年度正收益这个结果,更重要的是必须强调“过程管理”。只有良好的过程管理,才能有绝对收益的投资结果。

认知与资产配置:绝对收益与回撤控制

谭昌杰对各类资产属性的理解,决定了他相应的投资策略,且在策略中处处体现出绝对收益目标和回撤控制思路。

比如,对于中长期限的利率债,定位为收益率围绕历史中枢水平波动的周期品。在利率高时买入,利率低时卖出,便可以获得绝对收益。在具体交易过程中,执行“越跌越买、不止损但止盈”的交易策略,也体现出了他对于这类债券的深度认知。

股票作为增厚收益的资产,波动较大。谭昌杰对股票整体的交易策略是不止盈、但止损。这保证了组合的回撤在可控的范围内,但充分享受向上的收益增厚空间。

对于大宗商品如原油等,谭昌杰表示,公募基金在信息和研究方面不具备优势,期货市场的从业机构更加专业,因此在组合中较少涉及该类资产的投资。

品种选择

无论是对于股票还是债券的品种选择,谭昌杰的策略可以用一句话概括:在便宜的资产中寻找上涨机会。

当然紧接着还有一句话:便宜是前提条件,不是买入理由。

在类属资产的投资上,谭昌杰是这样做的。他的组合构建思路非常清晰,主要投资于三类股票,三类债券。对每一类资产,都是单独看它是否足够便宜,是否有获取绝对收益的较高胜率。

具体来说,在股票投资策略上,谭昌杰经历了从“指数化投资策略”到“低估值投资策略”的进阶。

首先,估值过高的公司完全不会进入他的视野。谭昌杰表示不会看那些用PS估值的公司。他买入的股票分为三种:10倍左右估值的纯低估值资产(如建筑装饰、建筑建材)、20倍估值的短景气资产(如化工等)、30倍估值的长景气资产(核心资产)。

其次,低估值策略可能会落入价值陷阱,也可能需要两三年的时候才能等来上涨的触发因素,即使便宜也有跟随下跌的可能。对此,谭昌杰的做法是先买一个基础仓位,后面视具体情况再加减仓,掌握主动权。

对于这6类资产,谭昌杰并没有严格的比例限制。一切从获取绝对收益的角度出发,没有投资机会就不去配置。极端情况下,组合就会变成短债基金。这种配置思路,与行业内关注股债比价效应等的相对收益基金,有着本质不同。

最后,我想强调一下谭昌杰对于回撤控制的严格程度。

在风控上,谭昌杰除了设定严格的权益上限、止损纪律外,还很讲究组合中股票资产的分散。他的组合通常持有50~80只股票;行业分散,单个行业的占比控制在净资产的2%以内。

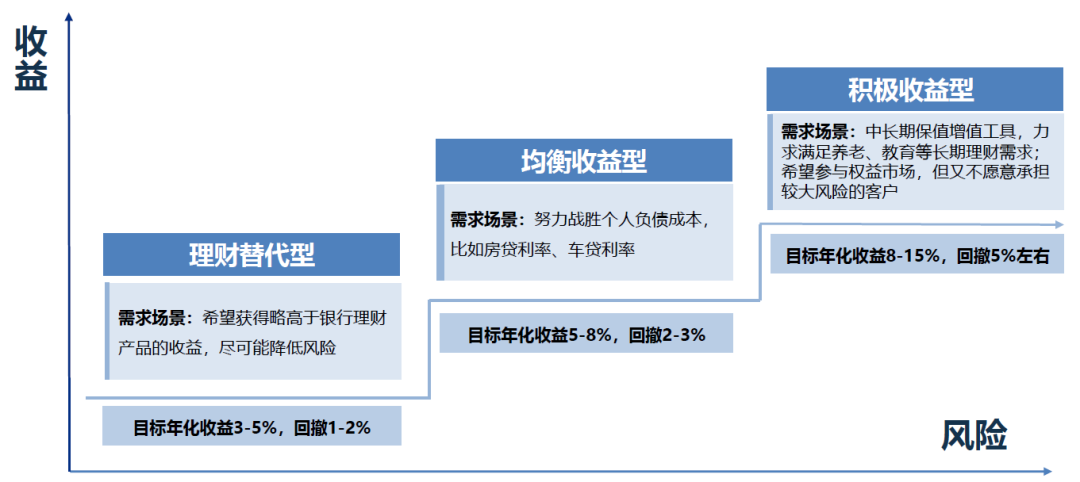

我们在调研后发现,在“固收+”这条赛道中,谭昌杰是理财替代收益型产品的稀缺选手。

我们在前面的推文中也提到,根据产品的风险收益特征,“固收+”产品可以分为三类:理财替代型、均衡型、积极收益型。

在调研时,谭昌杰说的一个细节让猫头鹰印象深刻。“今年春节疫情,不能回老家,我和太太回了岳母家过年。岳父岳母去年买基金挣了不少钱。我太太问他们,为什么不买我的基金。岳母摇摇手说,他的收益率太低了,看不上。”

银行理财替代是一条宽阔的赛道,许多“固收+”、FOF产品、对冲策略基金涌入其中,年化收益30~40%甚至也不稀奇。但只有在股市下跌的时候,才能够看出谁变成了“固收-”。

正所谓,“风险与收益并存”、“盈亏同源”,净值型产品无法完全避免回撤。选择能够守住回撤下限,守住权益上限,这种短期看似不够“精明”的做法,才是长期稳健的制胜之道。这也是较低风险偏好客户的选择。

谭昌杰对于绝对收益这条路,有从目标到信念、从策略到方法的全副武装,有6年以上每年正回报、中长期年化6%以上的投资业绩,他的产品是理想的理财替代。他投资上的专业精神,和着眼长期、耐得住寂寞的良好心态,让我们有理由相信,他的能力、业绩在未来能够得以持续。

作者:猫头鹰燕妮

数据来源:猫头鹰捕基能手软件

免责申明:以上内容仅供参考,不构成投资建议

风险提示:股市有风险,入市需谨慎,基金过往业绩不代表未来表现

2021-07-22 11: 35

2021-07-25 11: 33

2021-07-29 08: 56

2021-07-28 21: 34

2021-07-28 21: 32