近期市场连续调整,投资者情绪的天平开始转向悲观,

同时,市场甚至出现了一些罕见的标志性信号,比如——指数级别的跌破净资产:

01 恒生指数,破净!

8月16日-8月20日,恒生指数一周大跌10.54%,

8月20日,恒生指数市净率水平一度降至0.98倍,跌破净资产,

这个市净率水平位于2002年以来的1%分位水平,意味着恒生指数的市净率估值比2002年以来99%的时间都低。

由此可见,当前港股的“估值弹簧”已被压制到何等水平。

恒生指数市净率 PB 历史区间

● 数据来源:Bloomberg,兴业证券经济与金融研究院整理,2002/08-2021/08

追溯过往,恒生指数有史以来有三次主要“破净”区间,

分别发生在1998年的亚洲金融危机、2016年初的A股熔断、2020年的港股持续下跌阶段。

需要特别留意的是,与过往三次明显不同,

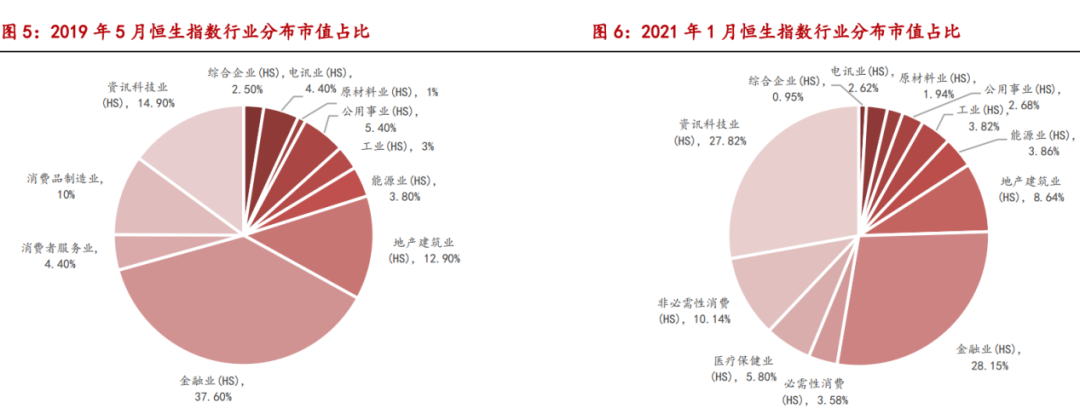

前三次“破净”时,恒生指数还是以低估值、低市净率的金融板块为主要权重行业,

但近年来,随着港股市场及指数政策不断优化,港股新经济板块占比将不断提升。

恒生指数的消费、资讯科技、医药生物行业占比从19年的 29.3%提升至21年的47.3%,同时金融行业比例有了大幅下降,

这意味着,当前“破净”相比以往三次“破净”的信号意味或更加明显。

●资料来源:恒生指数公司官网,浙商证券研究所,2019.05-2021.01

02 A股这些板块也已跌入低估值区域

但更重要的是冰火分化!

和港股类似,经历了调整之后的A股也有很多板块已处于极低估值区间:

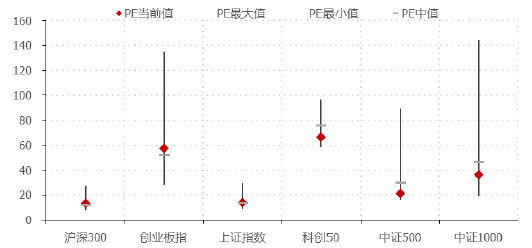

宽基指数方面,中证500和中证1000的PE估值分位仍处于历史较低位置。

A股主要指数PE(TTM)

● 数据来源:Wind,2010/01-2021/08

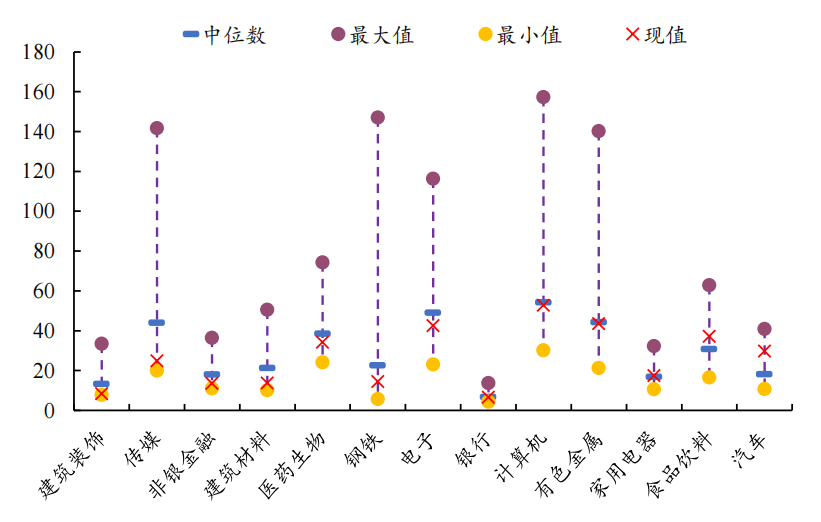

行业指数方面,从PE(TTM)看,建筑装饰、 传媒、非银金融等行业当前PE处于历史较低分位。

A股一级行业PE(TTM)

● 数据来源:Wind,2010/01-2021/08

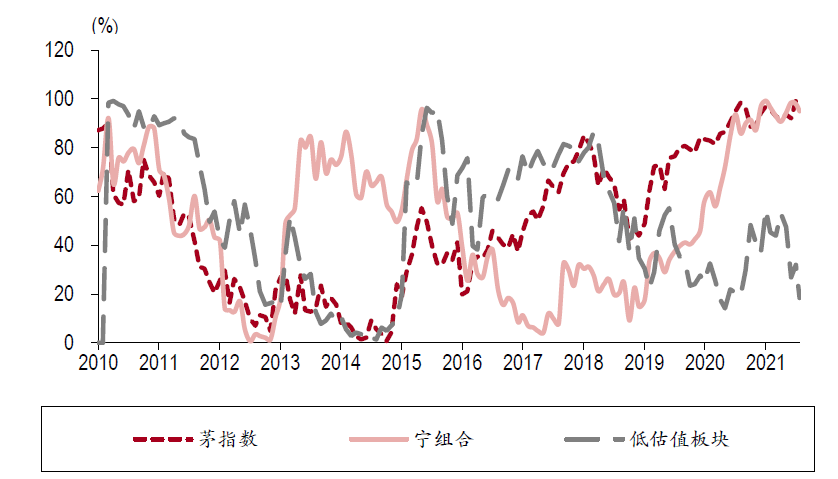

风格板块方面,低估值、价值板块则处于历史低估值区间。

但同时,热门赛道的“茅指数”、“宁组合”处于历史高估值区间。

●图:WIND,中银证券

同一个市场,割裂的估值,截然不同的温度,一面像夏天,一面如寒冬。

当然,处于低估值的板块不一定意味着价值,

同时,高景气赛道当前的高估值未来或将逐步消化掉,

现在讨论估值分化是否已到“临界点”可能还为时尚早,

但如果趋势继续延续下去,估值的鸿沟终究会有收敛的一天。

对于个人而言,未雨绸缪,确实可以考虑起来。

03 以均衡策略穿越波动

“资产配置是投资市场上唯一的免费午餐”,根据马科维茨的投资组合理论,分散持有弱相关的资产,可以在不降低组合收益的前提下,有效平滑我们的持仓波动。

股债均衡方面,我们以偏股混合型、偏债混合型基金指数为例,2004年以来相对上证指数的超额收益非常明显。特别是股票头寸暴露约30%-40%、债券资产占比较高的偏债混合基金,长期来看仅仅是牺牲部分相对激进的收益,却能大幅降低波动。

所以,股债均衡配比,被誉为震荡市“黄金搭档”。

长期看偏债型基金兼顾高收益与低波动

● 数据来源:Wind,2004/01-2021/08,指数过往表现不预示未来,投资需谨慎

风险提示

以上观点仅供参考,不作为投资建议。基金投资有风险,投资者在投资前请认真阅读《基金合同》、《招募说明书》等法律文件。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证旗下基金一定盈利,也不保证最低收益。公司旗下基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩不构成对基金业绩表现的保证。

2021-08-23 19: 26

2021-08-23 19: 25

2021-08-23 19: 08

2021-08-23 19: 07

2021-08-23 19: 07

2021-08-23 19: 05