市场回顾

上周市场出现震荡

主要股市指数较大幅度下跌

图表1:本周主要股市指数表现(2021-8-16至2021-8-20)

数据来源:wind

本周各指数全线放绿

创业板指下跌较为明显

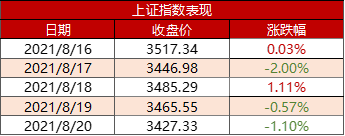

图表2:上证指数表现(2021-8-16至2021-8-20)

数据来源:wind

上证指数波动明显

资金大幅流出

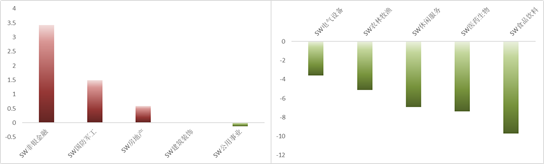

图表3:本周涨幅前四与后五行业(单位:%)(2021-8-16至2021-8-20)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:行情指标-区间涨跌幅(流通市值加权平均)

本周涨幅前五的行业

非银金融,国防军工,房地产,建筑装饰,公用事业

本周跌幅后五的行业

电气设备,农林牧渔,休闲服务,医药生物,食品饮料

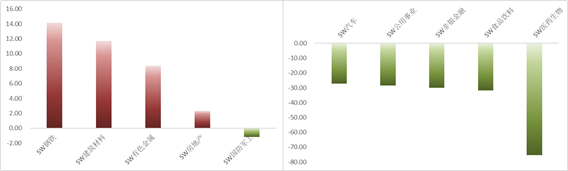

图表4:本周净资金流入前四与后五行业(单位:亿元)(2021-8-16至2021-8-20)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:资金流向(中国)-(区间)净流入资金(合计)

本周净流入前五的行业

钢铁,建筑材料,有色金属,房地产,国防军工

本周净流出前五的行业

汽车,公用事业,非银金融,食品饮料,医药生物

投资策略

目前来看,中国经济增速见顶,货币政策会继续保持宽货币和紧信用,从风格上来讲仍然是利好于成长股,结合国家目前力推“专精特小”企业,我们可以加大对这一领域的关注。而对于消费行业来讲,目前主要受情绪面影响出现下跌,我们可以重点关注受政策影响较小以及景气度继续维持的CXO以及医疗服务行业,此外对于年轻人关注的新兴消费我们也应该继续关注。

中信证券:风险释放渐进尾声,左侧布局部分高景气的消费医药细分行业

投资者对政策的误读再次扩散,需要时间修正,内外部经济预期阶段性走弱,预计三季度是国内宏观经济的年内低点,市场流动性依旧维持紧平衡,政策和经济前景的分歧造成投资者行为紊乱,市场风险释放已接近尾声,坚持均衡配置,逐步左侧布局。

首先,近期投资者对政策的误读再次扩散,焦虑心理相互影响并放大市场波动,但共同富裕的国策方针以及未来相应的政策配套并不会伤害市场化商业逻辑,防范金融风险的政策基调下局部信用风险的影响也可控,投资者仍需等待更多信号来纠偏政策误读。其次,海外Delta疫情影响下投资者对全球经济复苏前景更加悲观,国内短期经济压力有所加大,预计政策调整将驱动经济在四季度企稳回升。最后,8月市场层面依旧存在机构资金的净流出压力,投资者行为仍处于紊乱状态,估值体系重建需要时间。配置上依旧建议在成长制造和价值间保持均衡,成长制造板块内部高位切低位,并逐步左侧布局部分高景气的消费医药细分行业,适当参与金融板块估值修复

海通证券:牛市尚未走完,下半场或有指数性机会

统计显示,沪深300每年至少一次15%以上行情,今年宏观背景类似2010年,股市后半场望更精彩。上市公司ROE望继续回升至22Q1,市场估值水平和情绪指标尚可,本轮牛市尚未走完。市场从独乐乐走向众乐乐,兼顾智能制造和传统中下游制造,并注意洼地行业,如券商等。

与2010年下半年宏观数据最终超预期类似,今年下半年经济也存在超预期的可能。同时,下半年全部A股企业盈利继续向上,宏微观齐发力,下半年市场或有指数性机会。

中金公司:指数下行空间可能有限,市场风格或仍会“偏向成长”

重申“轻指数,重结构”观点,在关注科技成长景气持续性的同时,自下而上关注前期回调较多、估值具备吸引力的部分“老白马”,配置上更加均衡。目前增长下行趋势也正在得到更广泛预期,大部分商品价格下行趋势进一步延续。综合国内最新形势,市场可能要逐步重设下半年及明年的增长预期,在外围政策退出预期强化、中国增速趋降和产业监管政策担忧的背景下,可能要淡化对权益指数的整体预期,但考虑市场整体估值不高,指数下行空间可能也有限。结构层面上,增长预期重设意味着宏观政策可能延续稳中趋松,配置上可以进一步减配强周期板块,市场风格或仍会“偏向成长”。

配置建议:成长风格把控节奏,部分“老白马”均衡配置。1)高景气度、中国已具备竞争力或正在壮大的产业链:电动车产业链、光伏、科技硬件与软件、电子半导体、部分制造业资本品等。估值趋高,短线波动加大,近期若出现明显调整可逢低吸纳;2)泛消费行业:在泛消费,包括日常用品、家电、汽车及零部件、医药及医疗器械、轻工家居等领域自下而上择股;3)逐步降低周期配置但关注部分结构有利或具备结构性成长特征的周期:有色金属如锂等,化工以及受益于财富及资管大发展趋势的金融龙头。关注部分回调较多、估值已经具备吸引力的“老白马”个股。

安信证券:A股目前不具备由牛转熊的条件,继续配置新能源等高景气长赛道标的

近期,安信证券强调,调整是机会。如今,调整发生后,要把握机会。从流动性环境看,A股目前不具备由牛转熊的条件,至少具备结构性行情的基础。当前A股面临的一些压力点:北上资金在Taper预期下的流出和消费行业中报较差属于前期已有预期且持续时间较短的利空因素。部分行业的政策不确定性有待进一步的澄清和消化,市场存在过度解读和担心的可能,但无论如何其不影响以“宁组合”为代表的高景气长赛道或者高端制造这一主线。

从中长期来看,主线是否切换最重要因素还是在于景气趋势比较,因此在配置方向上,应继续配置新能源等高景气长赛道标的,短期适度关注受益于稳增长与政策宽松的方向,即配置宁组合+交易稳增长,行业关注:军工、新能源、化工、煤炭等,中线继续看好中小盘、军工、新基建三大方向,适度关注基建链、券商、地产等受益于政策宽松预期的方向。

参考文献:

[1] 【十大券商一周策略】牛市尚未走完,下半场或有指数性机会!宁组合等高景气成长仍是配置主线

风险提示:基金有风险,投资需谨慎。请投资者根据自身风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。基金的过往业绩及净值高低并不预示其未来的业绩表现。定投也不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行承担。基金详情及风险收益特征详阅法律文件及相关公告。

2021-08-24 21: 31

2021-08-24 21: 17

2021-08-24 20: 44

2021-08-24 19: 40

2021-08-24 18: 54

2021-08-24 18: 40