在分析今年到底什么样的基金赚钱时,我们可能会被一些“说法”迷惑,比如“今年是小盘和创业板的行情,大盘蓝筹表现都不好”。由此推断出,规模较大,往往只能配置大盘蓝筹的一些明星基金,今年因此表现较差。

真的是这样吗?行情究竟是大盘轮动为中小盘,还是仍为行业板块之间的轮动?

四大热门板块今年以来的走势

我们先来看看今年一些热门行业指数基金的表现,由此首先来确认,这些热门行业是否真的充当了本轮行情的“急先锋”。

先来看看被关注最广泛的新能源行业。新能源行业的指数基金大多成立于2021年的2-3月,包括光伏发电-电池储能-新能源车,从上游资源到下游终端设备整条新能源产业链,覆盖了电气设备、有色金属、化工、汽车、机械设备和公用事业6个行业。这几类指数基金的成分股数量都在30-80个之间,而且同行业指数基金的成分股重合度很高。

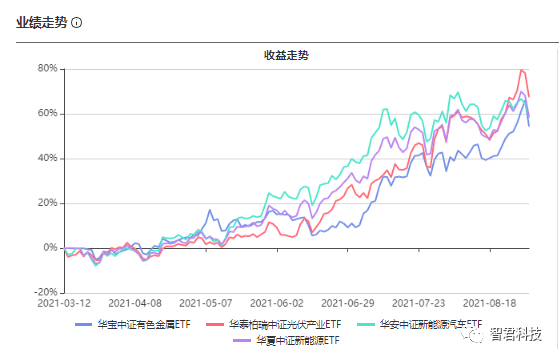

我们选取了四只隶属于新能源,但是不同行业的指数基金:华宝中证有色金属ETF、华泰柏瑞中证光伏产业ETF、华安中证新能源汽车ETF和华夏中证新能源ETF。

比较来看,这四只ETF基金从今年3月12日以来的共同时段之内,都取得了较好的业绩回报。总体达到了60-80%之间。其中绿色线的华安中证新能源汽车ETF表现最为强劲,而红色线的华泰柏瑞中证光伏产业ETF近期则后来居上。

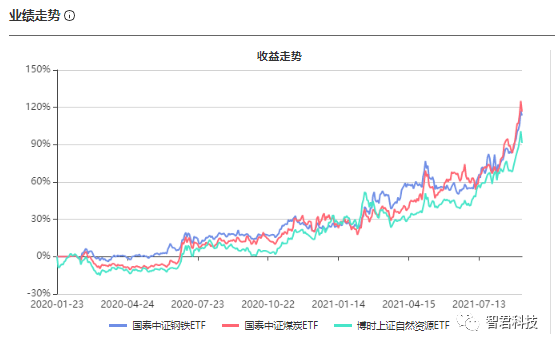

另一个今年表现较好的行业就是钢铁、煤炭等资源类周期行业,分别属于钢铁和采掘两个申万一级行业。我们选取了国泰中证钢铁ETF、国泰中证煤炭ETF和博时上证自然资源ETF三个指数基金。就下图它们的共同时段来看,从2020年6月初涨到2021年年中,并且在刚刚过去的8月末迎来一波强劲的上涨。

如果对比过去几年中资源股的上涨周期,本轮周期明显较2014-2015年,以及2017年的那两次持续时间更长。

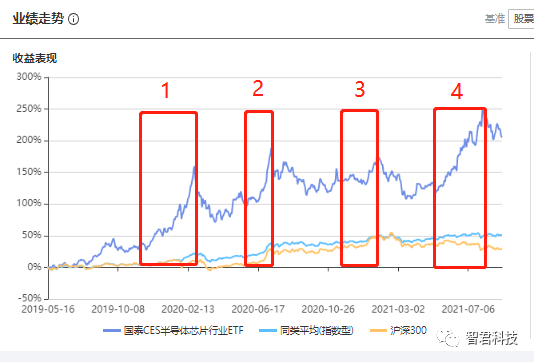

第三个必须讲一讲的就是芯片、半导体和电子元器件,属于电子行业。该行业在过去短短3年时间,就经历了4次暴涨-暴跌周期,最大回撤超过25%。目前是第四次下跌没走完。该板块股票估值都处于历史高位,基本上都是赚的估值提升的钱。真正等到国产芯片替代效应凸显,形成规模盈利还尚早。

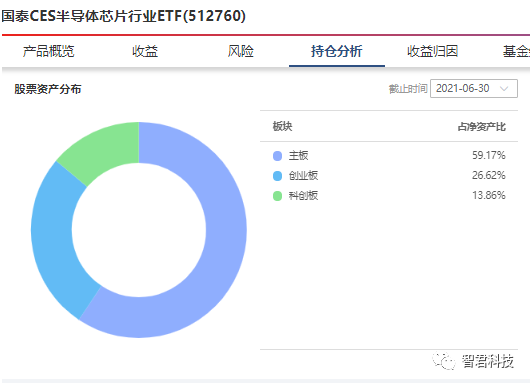

半导体芯片行业的股票60%在主板,40%在注册制下的科创板和创业板,由于科创板和创业板的涨跌幅限制为上下20%,这也在一定程度上加剧了板块的波幅。

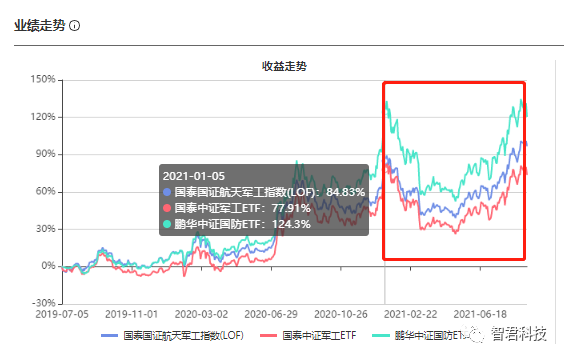

最后再来说说国防军工行业,包括航空航天。军工一直是个热点话题,散户参与度很高。军工的利好逻辑主要是国际形势及海峡形势时时出现紧张,带来军费上涨预期。但仔细想想,军工企业的利润率几乎恒定,不能赚国家军队的钱;军转民的难度远大于出口转内销,成功率低;军工上市的核心诉求是从股市融资,支持国防,不是让股东赚钱。因此军工板块的涨跌周期更短,波动更大。从下图可以看到,尽管最近2个月上涨很快,但今年以来收益才勉强为正。

综合上述行业分析,可大致得到结论:新能源行业和资源周期板块今年实现了持续的上涨,而半导体和军工行业则为震荡行情,而且波幅较大。

小基金和中证500基金大热的真相

在了解完热门行业之后,再来看看所谓的中小盘基金和当红的500指数增强基金,究竟只是因为是中小盘基金而大涨,还是踏准了上述走牛行业的波段?

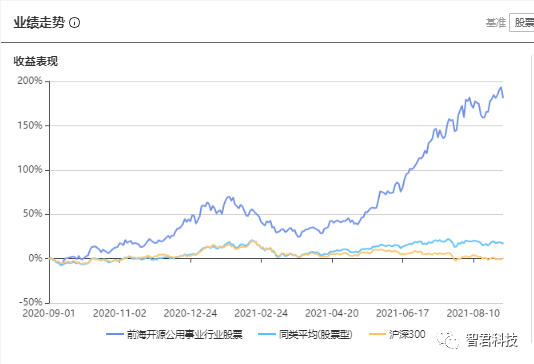

以前海开源公用事业行业股票(005669)这只基金为例,这只股票型基金满足中盘成长股票风格和规模不足30亿这两个条件,今年以来收益超80%,暂列今年股票型基金市场排名第一。

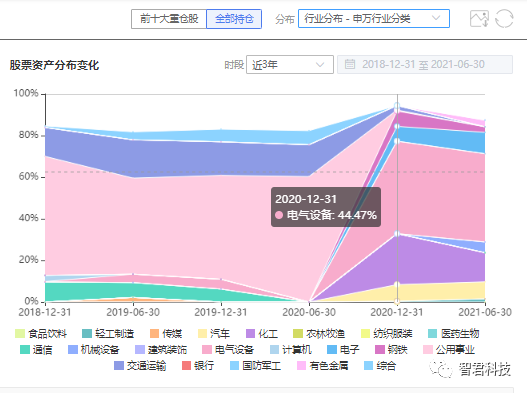

其股票行业核心配置为电气设备(42%)、化工(14%)、电子(10%)、汽车(8%)、机械设备(5%),前5大行业合计超过80%,这些行业也吻合新能源和半导体行业。

绩效归因分析也清晰地显示基金主要收益来自于电器设备和化工。

中证500指数和指数增强类基金,很多在2015年左右就成立了,但是一直不温不火。2019年和2020年均被沪深300和创业板指数碾压。而今年在沪深300下跌,创业板指仅5%的情况下,中证500指数才脱颖而出。

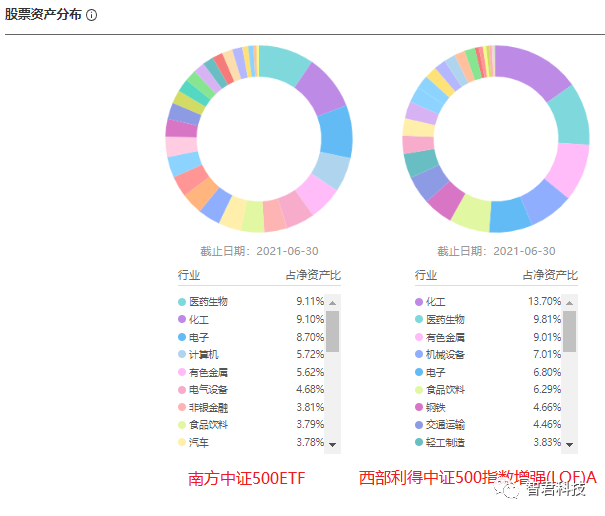

选取两只基金:南方中证500ETF和西部利得中证500指数增强,从行业分布来观察一下这两只基金的上涨动因。首先,无论是500指数,还是指数增强,前五大行业中都包含了医药生物、化工、电子和有色金属。500指数还包含了计算机,500指数增强则包含了机械设备。

但是从收益归因来看,两者收益贡献最大的5个行业中,前三名都是一样的,分别是化工、电气设备和有色金属,而其他行业则没有什么收益贡献。

因此,无论中证500ETF还是500指数增强,都不是因为投资中小规模股票获利,而是投资新能源产业链股票获利,只不过恰巧这类股票多数仍在中小市值规模,并且相较沪深300,这类股票在中证500的成分股中占比较大。

结论:中小板是表象,行业是实质

综上所述,2021年的股市和基金,并不是因为中小市值股票走牛而走牛,而是因为重仓了新能源、煤炭钢铁、半导体和军工板块的成分个股,而且以前两个行业的个股为主。换句话说,在股票申万28个行业中,仅有9个行业,电气设备、有色金属、化工、汽车、机械设备、公用事业、钢铁、采掘、电子和国防军工,能够产生足够的赚钱效应。这种集中于少数板块的结构性行情,其实和去年行情集中在食品饮料、医药生物、家用电器、传媒、农林牧渔等等消费和医药板块是相似的。

就基金而言,之所以今年排名靠前的大多为中小规模基金,除了中小规模基金调仓成本更低、更灵活以外,今年火的概念中要么是成分股少而小,承接不住大量资金,要么如煤炭钢铁长期不被关注。

2021年还剩下三分之一,如果这种结构化行情再继续下去,那么基金经理为了排名冲刺,免于末位淘汰,就可能被动买入这些行业成分股。那么市场就极有可能上演去年末那种进一步加剧的极端抱团行情。会不会重演?拭目以待了。

注:本报告是基于金融市场公开信息和基金公司根据其法定义务公开披露的信息为核心依据的独立第三方研究。我司力求数据及分析客观公正,但不保证其准确性、完整性、及时性等。

2021-09-02 21: 38

2021-09-02 21: 38

2021-09-02 21: 35

2021-09-02 21: 32

2021-09-02 21: 29

2021-09-02 21: 28