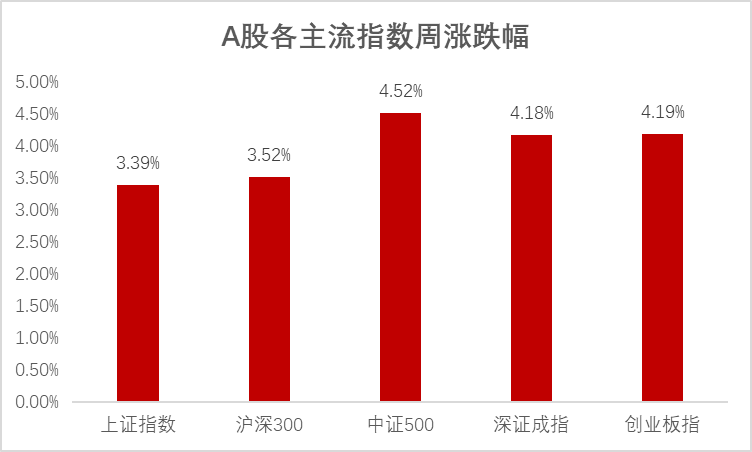

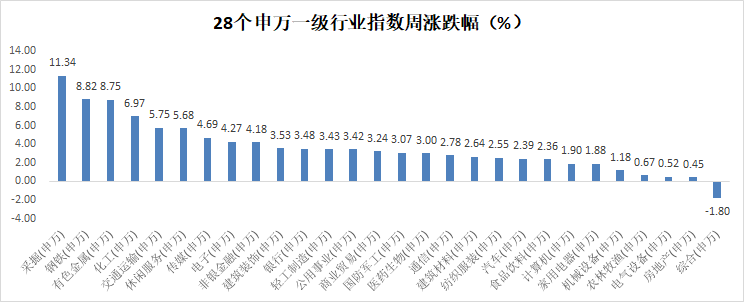

回顾上周,沪深300指数上涨3.52%,上证指数上涨3.39%,深证成指上涨4.18%,创业板指上涨4.19%。分行业来看,采掘(+11.34%)、钢铁(+8.82%)和有色金属(+8.75%)涨幅前三;28个行业中仅综合板块(-1.8)本周是跌幅(来源wind,统计区间:2021/9/6-2021/9/12,申万一级行业分类)。

(来源wind,统计区间:2021/9/6-2021/9/12)

重点板块分析

采掘涨幅第一,主要因为焦煤和动力煤价格环比继续上涨;

钢铁涨幅第二,主要因为钢铁价格上涨预期加大,企业盈利向好;

有色金属涨幅第三,主要因为金属资源价格上涨预期加大,盈利向好。

(来源wind,统计区间:2021/9/6-2021/9/12,申万一级行业分类)

建议关注消费行业中品牌和渠道溢价率高、行业迭代相对较可控、品牌壁垒深厚的可选消费行业龙头。

中欧基金观点

市场风格持续偏向低估值板块,诸多基建、工业及公用事业行业低估值央企获资金青睐,同时新能源等成长行业的偏高估值持续面临风险释放的下行压力,8月新能源车的亮眼销量数据对其股价的催化力度也明显减弱。8月经济下行压力更多被市场解读为疫情带来的一次性冲击,而忽略了房地产调控政策对经济的负面影响。预期9月数据或现反弹,但在此之后,市场有望在四季度逐渐意识到基本面盈利的下行压力。

配置建议

预计指数后续整体表现空间有限,但市场风格的轮动有望贡献超额收益空间。我们认为后续的风格轮动将双主线并存,增量风险偏好较低的社会资本将助力低估值板块的估值修复,主流机构仍将基于中长期成长性在科技、消费和医药板块中轮动。因此,建议关注:

1)增量资金对低估值优质公司的价值发现:在银行理财过渡期即将结束(2021年底)之际,在信用市场风险收益逐渐匹配的背景下,社会资本对股市的偏好有望持续提升。综合股息率和市现率等指标,金融、建筑、公用事业板块的国资龙头有望表现出色;

2)成长行业的轮动仍将主要发生在科技、消费和医药这三个成长主线之中,在经历了两个季度的调整后,除汽车外的消费股整体估值已实现回归,建议关注消费行业中品牌和渠道溢价率高、行业迭代相对较可控、品牌壁垒深厚的可选消费行业龙头。

对于债券市场,目前对降准、降息的预期仍然很足,从孙国峰司长的最新表态和央行的实践来看,货币政策更多地是希望通过结构性地降低中小企业、农村的融资成本来实现降低实际贷款利率的目的,短期内进一步通过降准或降息来托底实体经济的概率较低,利率债或将重新回到窄幅震荡的格局,甚至上行的风险略高于下行的机会。适度下沉,获得更高票息保护可能是当前更好的选择。

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同、招募说明书和产品资料概要等信批文件,了解基金的风险收益特征,并根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩井不预示其未来表现,管理人管理的其他基金井不构成基金业绩的保证。

基金有风险,投资需谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。

2021-09-13 23: 19

2021-09-13 23: 16

2021-09-13 23: 15

2021-09-13 23: 14

2021-09-13 23: 11

2021-09-13 19: 34