近期A股市场大幅震荡,热点轮动频繁,可能昨天还在“接着奏乐接着舞”,今天就得“关灯吃面”,搞得基民们也是人心惶惶。

在这种震荡行情下,或许手中基金的净值也在上蹿下跳,迟迟不见上涨。对于基民而言,做投资决策变得更加困难。面对浮盈,是否要“落袋为安”?面对亏损,是否要“割肉”?

在震荡市中,基民应采取怎样的投资策略呢?接下来我们分享三种策略致力于帮助你顺利平稳度过震荡行情。

长期持有,淡化短期波动

虽然长期坚持任何事情都很难,但在投资这件事上,我们应该要做“时间的朋友”。长期持有基金真的有说的这么好吗?数据不骗人!

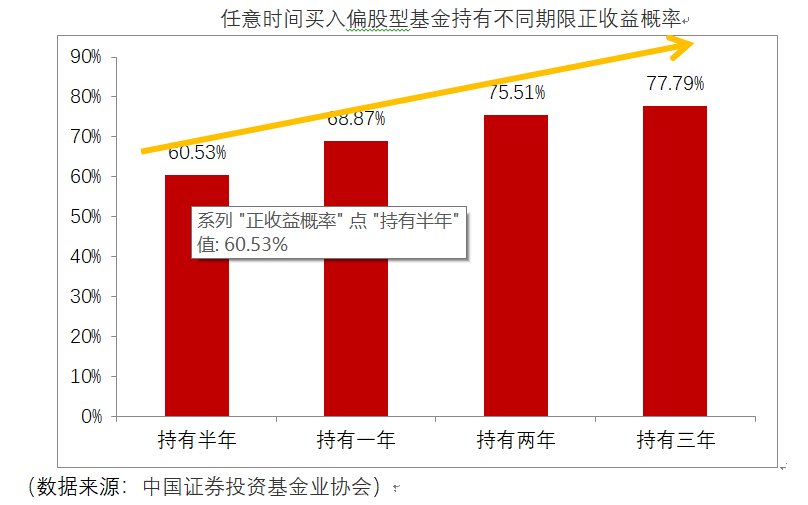

根据中国证券投资基金业协会2018年发布的《公募基金20年专题报告》数据显示,投资者在任意时点买入一只偏股型基金,持有半年获得正收益的概率为60.53%,持有一年能有68.87%的概率获得正收益,当持有时间达到2年和3年,胜率分别提升到75.51%、77.79%,报告称,投资者持有偏股基金时间越长,获取正收益的概率有望越高,持有时间在1年以内的胜率相对较低。

定投是市场波动中优选的投资方式之一。通过在不同的市场点位,定时定额买入基金,有望避免高位入场的风险,在震荡市中取得成本优势,积累更多筹码。即使基金净值随市场行情震荡产生较大波动,通过定投方式分批买入,投资成本从单一的时间点变为了长期的平均成本,降低了基金申购时的择时风险,也能够一定程度上平滑持有的成本曲线,降低整体波动。

不需要太多高深的数学计算,定投的核心原理可以简单概括为“下跌攒份额,摊低平均成本后反弹时收益有望更高”,表现为“微笑曲线”。

A股的特点之一是风格切换比较快,在一段时间内某种风格会主导市场。如2013年-2015年是小盘成长股的天下,2016年市场风格切换到白马蓝筹。在2019年科创板注册制开启后,市场风格又一次出现了切换,中小创的估值一路飙升,创业板的走势明显好于上证50和沪深300。今年春节前还是“茅指数”的天下,但节后至今,代表中小盘成长股的中证500指数和中证1000指数走势明显好于代表大盘价值股的沪深300指数。

板块快速轮动往往是震荡行情的一个显著特点。一味的追逐市场热点,追涨短期内高收益的基金可能会承担更高的回撤风险。在行业快速轮动的行情下,交叉持有优质赛道的基金,均衡配置组合可能是更好的策略。一方面,均衡配置优质行业而不是单压某个板块,这样有望防止某一行业回调的风险;另一方面,当行情轮动时,均衡配置各个行业。我们只需要耐心等待,静等风来。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是代替储蓄的等效理财方式。

基金有风险,投资须谨慎。基金管理人不保证基金一定盈利,也不保证最低收益。投资者在进行投资前请仔细阅读基金的《基金合同》、《招募说明书》、《基金产品资料概要》等法律文件,了解基金的风险收益特征,根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资者的风险承受能力相适应。基金的过往业绩及其净值高低并不预示其未来表现,且基金管理人管理的其他基金的业绩不构成对基金业绩表现的保证,我国基金运作时间较短,不能反映股市发展的所有阶段。如需购买相关基金产品,请关注投资者适当性管理相关规定,提前做好风险测评,并根据自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。基金管理人不对基金投资收益做出任何承诺或保证。

2021-09-15 19: 34

2021-09-15 19: 27

2021-09-15 18: 50

2021-09-15 18: 31

2021-09-15 18: 30

2021-09-15 18: 28