9月市场整体震荡,结构性依旧

9月份市场整体呈倒V型走势,行业分化依旧,大盘蓝筹股本月表现有所回升。

从代表指数的表现来看,上证指数微涨0.68%,上证50指数上涨3.23%,沪深300指数上涨1.26%,中证500指数下跌2.09%,创业板指上涨0.95%,科创50指数下跌5.03%。

从行业表现来看,9月份28个申万一级行业指数中有11个行业指数上涨,其中公用事业、食品饮料、农林牧渔、休闲服务、房地产等板块表现靠前,涨幅分别为15.89%、12.49%、9.43%、7.33%、5.27%;上月备受关注的有色金属、钢铁、军工板块9月份大幅回调,跌幅均在10%以上,表现排名靠后。(数据来源:Wind,截至2021年9月30日。风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

从资金面来看,尽管外资短期进出有波动,但可以看到,9月份北上资金仍在持续净流入,且已连续12个月持续净流入。

十一节假日归来不少基本面数据会开始披露,从宏观经济角度,考虑到目前生产方面上游很多行业的限产压低了工业增加值的增速,更多是转型压力下的供给侧问题,需求方面的压力来自于消费和地产,基建投资增速在四季度或有所发力,但幅度可能有限,真正的托举效果可能要到明年才会显现。

流动性方面,刚结束的美联储议息会议表示维持购债规模不变,同时表示只要就业方面持续符合预期,Taper就会很快落地,Taper预期逐渐明朗化,为国内货币政策操作提供较有利时间窗口,国内流动性环境具改善预期。

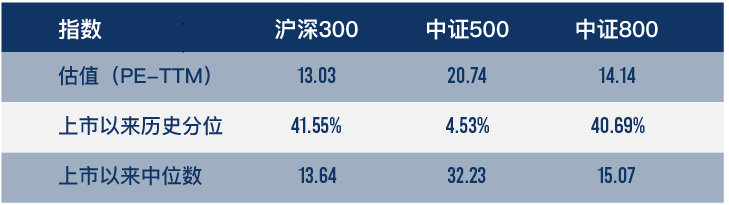

估值分位数

(数据来源:wind,截至2021年9月29日,风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。)

02 博道分享

本期给大家分享来自杨梦的最新思考

# 杨梦

博道基金研究部副总经理、首席量化分析师

为什么今年量化业绩大爆发?指数增强基金的价值在哪?

最近有很多人关心,为什么今年公募量化产品好像迎来了大年?

我认为主要原因可能还是今年A股市场风格发生了很大变化,相较于往年强势行业的一枝独秀,今年A股市场热点更为分散,绝大部分股票相对来说都挺活跃、都有机会,比较适合宽度选股的量化投资方式。

从事量化工作这么多年,其实也经历过公募量化产品的一些低谷时期,比如过去的2019年、2020年,因为优秀的主动管理型基金超额收益特别高,量化类公募产品相对就不那么受关注,但我们的超额收益其实一直都很稳定。

今年大家都很关注指数增强基金,那么公募指数增强基金对于用户的价值到底在哪?这里也有一些心得体会和大家分享。

首先,权益类资产长期来看是回报相对较高的一类大类资产,如果大家要去配置权益类的资产,可以有多种选择。从买基金的角度,拉长时间来看,其实主动管理型产品和指数增强型产品都能提供不错的超额收益,我自己也会一部分配置在自己所管理的指数增强基金上,一部分配置在我们的主动管理型基金上。

我们做过数据的详细分析,从长期来看,公募主动管理型产品相较宽基指数能够给投资者提供大约年化6%左右的超额收益,而公募量化产品,尤其是指数增强类产品,相较宽基指数能够给投资者提供大约平均年化4-5%左右的超额收益。

但是,过程中会有波动。公募主动管理型产品的超额收益大约有3个σ(西格玛,即标准差,表示数据相对于平均值的分散程度)的波动范围,但是,公募主动量化类产品的超额收益只有1个σ的波动范围。

这是什么概念?

简单理解,如果跑到终点看收益,公募主动管理型产品和公募量化类产品的差别不是那么大,但是,3个σ的体验和1个σ的持有体验绝对不一样:一个过程中波动很大,仿佛坐了一次过山车,一个波动更小,体检更加平稳。

大家都买过基金,如果波动太大你肯定会很难熬,很有可能中途就振下车了,难以坚持到终点,常说基金赚钱基民不赚钱,很多时候就是因为中间拿不住。

那么,这1个σ其实就是公募主动量化产品存在的意义:提供一类产品,让想长期持有的人以更好的心态坚持到终点,真正做到长期持有。

另外,市场上量化类产品从超额波动的角度也可以做一些分类,博道基金的指数增强类产品,一般都是跟基准保持相对中性,不会特别做行业的偏离和市值的偏离等等,希望能以相对较小超额收益的波动为投资者提供相对指数有竞争力的超额回报。

当然,这类产品超额收益的累积需要通过比较长期的持有,不能太期待它短时间内会有一个非常大的超额的爆发,不过你也不太会承担太大的超额波动,在我看来,其实非常适合大家作为长期持有的底仓去配置。

风险提示:本文内容仅供参考,不构成任何投资建议及承诺,非基金宣传推介材料。股市有风险,入市须谨慎。我国股市运作时间较短,不能反映证券市场发展的所有阶段。

2021-09-30 17: 50

2021-09-30 17: 16

2021-09-30 16: 11

2021-09-30 14: 22

2021-09-30 09: 09

2021-09-29 22: 31