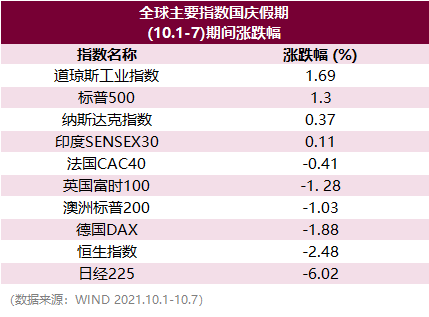

国庆长假即将结束,节日期间海内外市场较为波动,整体呈现“先抑后扬”的态势,在美债收益率上行、能源价格大涨等消息的作用下,股市则大幅波动。道琼斯与标普500指数略跑赢偏成长风格的纳斯达克指数;港股在长假期间也有几个交易日,总体上看受海外市场波动影响,港股先跌后涨,整个假期期间恒生指数小幅收跌。

长假过后,2021进入最后一个季度,A股将怎么走?南方基金首席投资官(权益)史博带来最新观点。

史博

南方基金副总经理

首席投资官(权益)

2021年

三季度市场回顾

A股市场在三季度走出了“冰火两重天”的剧烈分化。以消费医药为代表的“茅指数”大幅下跌;以新能源和半导体龙头为代表“宁组合”先涨后跌,整体持平;以煤炭、钢铁、化工、有色、建筑为代表的传统周期板块则大幅上涨。受行业剧烈分化的影响,上证50指数、中证500指数、创业板指数三季度收益分别为-10.1%、8.4%、-7.75%,分化程度历史罕见。

此外,三季度港股市场也出现剧烈波动。受互联网监管政策打压,恒生n资讯科技指数3季度跌幅达25.33%,带动恒生指数和国企指数分别下跌16.08%和19.3%。作为对比,全球股指在三季度普遍小幅收涨,MSCI发达国家市场指数上涨2.86%,美国、欧洲、日本股指均呈现一定幅度的上涨态势。

两方面的因素导致了市场在三季度的极端分化行情。首先是影响市场的基本面环境比较复杂:

(1)经济增长方面,外需依然强劲,但内需开始回落,各项经济数据持续低于预期;

(2)产业方面,地产降温导致部分企业陷入流动性困境,但新能源和低碳经济方兴未艾;

(3)政策方面,对互联网巨头的监管与对中小企业的扶持同步推进,8月份以来的“能耗双控”助长了部分周期品价格的上涨势头。第二个方面是市场流动性依然充裕,资金价格保持低位,社会财富积极寻找房地产之外的配置资产,导致股市成交在三季度多数时候处于极端火热状态,市场在万亿成交以上维持的天数已经达到46天,超过2015年上半年的水平。

2021年

四季度市场展望

市场短期轮动快速且剧烈,反而更加要求我们在投研上保持前瞻和定力。展望四季度,我们整体的看法是:市场有望继续保持较高热度,指数有一定的上行空间。这一判断的主要依据如下:

(1)国内经济降温趋势明显,这一背景下,整体流动性环境有望维持宽裕;

(2)尽管局部板块有高估,但整体A股估值处于中位数水平,港股估值处于偏低水平;

(3)目前国内对地产的高压政策预计仍将持续,债券收益率已经处于低位,权益资产的配置吸引力相对突出。最后,市场有些观点担心美联储退出量化宽松对新兴市场的冲击,我们认为影响不大。一方面美联储退出过程会非常审慎,避免对金融市场形成冲击;另一方面,供给侧改革之后,我国在经济和宏观政策上独立性非常明显,外部变量很难对国内市场形成持续的影响。

在这一判断下,我们会重点挖掘热点板块中成长可见度高的投资标的,以及部分稳定成长板块的估值切换机会。具体而言,我们比较关注以下三个方向的投资机会。

首先是碳中和背景下的资源品价格上涨,制造业升级以及关联产业链。碳中和的中长期目标,叠加疫情对供应链的中短期冲击,使得资源的有效利用变得格外重要。可以说,碳中和目标限制了资源供给总量,并使得中游制造业面临一定的成本上升压力,这个过程对于行业格局和周期波动会带来新的影响,具备吸收、转化成本压力的高能效公司将长期胜出。

其次是互联网、消费、医药这些长周期回报相对稳定可观的板块。这些领域今年的政策变化比较多,相关公司股价调整也非常剧烈。我们趋向于认为市场对即期利空的反应比较充分,一旦相关公司盈利底和政策底得以确认,则是非常好的中长期布局时点。

最后是科技类板块。对于科技类板块,整体肯定是看好的,关键是选择细分领域。目前我们主要关注三个方向:半导体产业的突破、汽车智能化和物联网。这些方向要么是补足我们技术上的短板,要么是足以带来广阔的增量需求的领域。对于这些板块,我们会更加注重其产业成长的逻辑,对于优质公司可以接受更高的估值容忍度。

数据来源:WIND

声明

上述内容和意见非为投资者提供对市场走势、个股和基金进行投资决策的参考。本公司对这些信息的完整性和准确性不作任何保证,也不保证有关观点或分析判断不发生变化或更新,不代表本公司或者其他关联机构的正式观点。历史业绩不代表未来收益,基金投资需谨慎,请详阅基金法律文件。

2021-10-07 19: 32

2021-10-07 19: 19

2021-10-07 19: 14

2021-10-07 18: 52

2021-10-07 08: 09