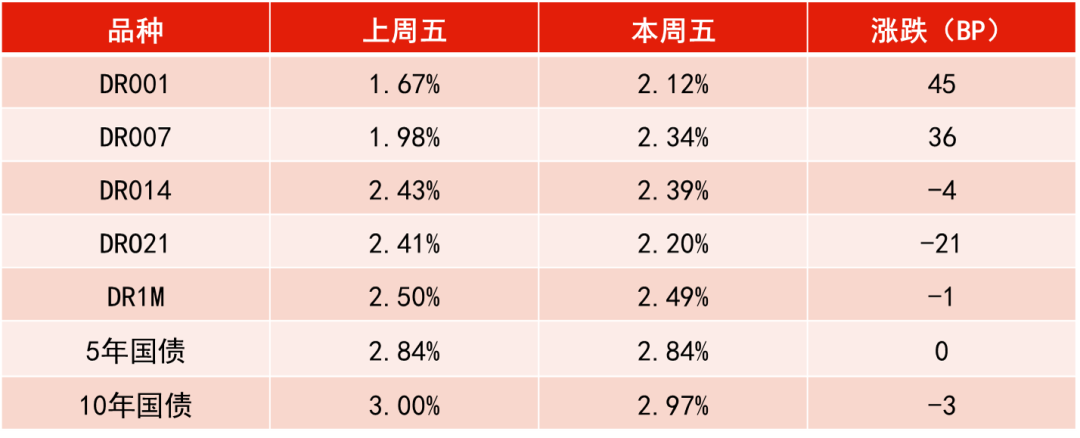

数据来源:WIND,恒生前海基金整理,数据区间:20211021-20211028。

本周点评:

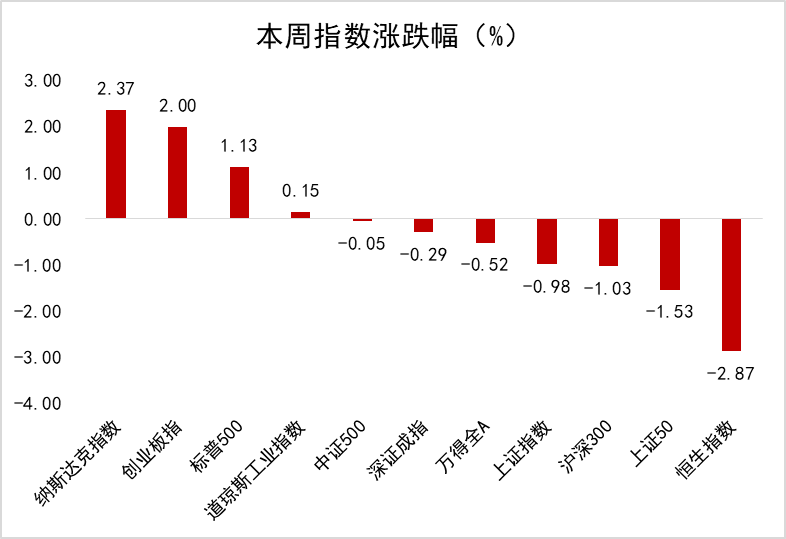

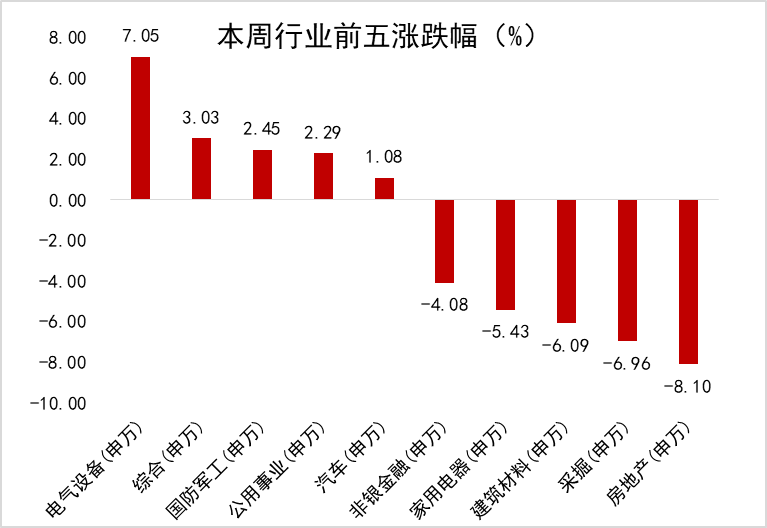

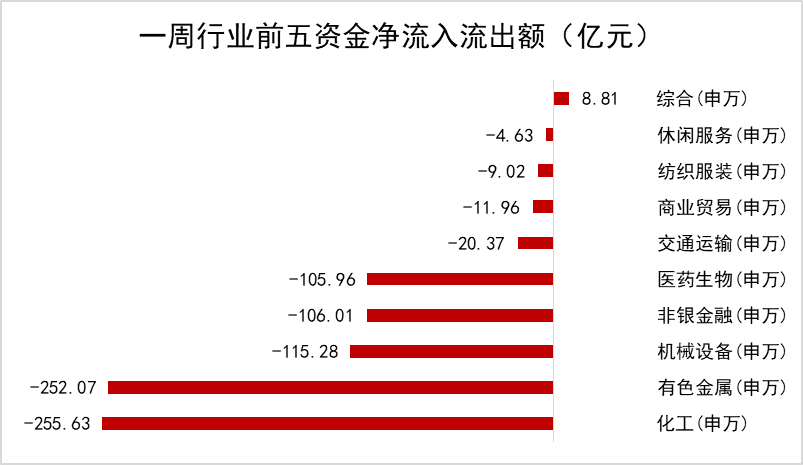

本周上证指数下跌0.98%,深成指数下跌0.29%,沪深300指数下跌1.03%,创业板指上涨2%,科创50上涨2.05%;电力设备及新能源、国防军工、电力及公用事业等板块领涨,煤炭、房地产、家电等板块领跌。

本周周期股出现大幅度回调,其中和发改委强力干预煤炭价格相关。10月19日至10月28日,国家发展改革委十天连发18文,内容涉及研究依法对煤炭价格实行干预措施、座谈煤电油气运重点企业保供稳价、严厉查处资本恶意炒作动力煤期货、赴地方督导煤炭保供稳价、实地调查煤炭价格成本、严肃清查整顿违规存煤场所、研究煤炭企业牟取暴利的界定标准等措施。随着保供稳价“组合拳”落地,煤炭市场价格下降态势开始显现。

本周三季报陆续发布,其中新能源汽车行业季报普遍亮眼点燃了板块情绪,此外龙头车企的利好消息也助长了板块股价上涨。半导体行业季报也呈现亮眼态势,但相对于成长中的新能源汽车行业,市场对半导体行业明年的景气度存疑,因此板块并没有在三季报的刺激下有大幅上涨。

下周展望:

展望后市,我们依旧对新能源汽车、光伏等行业的长期发展持乐观态度,此外半导体行业由于之前市场担心景气周期见顶,股价持续下跌,目前已经跌幅很深,但中国的半导体行业成长性大于周期性,因此在超跌的情况下我们看好半导体板块能有修复行情。

此外我们也建议关注被政策打压的互联网、医药等行业,该类行业利空已经接近出尽,我们建议在这些行业中精选被错杀的个股进行布局。

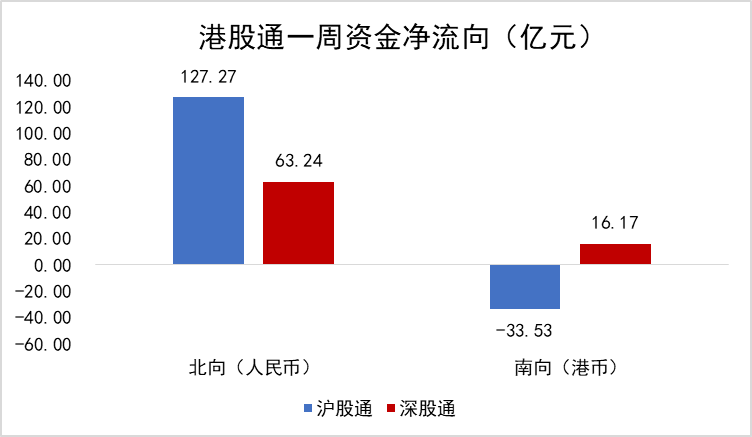

内地市场本周进入三季报关键期,多数行业业绩表现差强人意,令市场对今年业绩能否达成持观望态度。两项叠加本周港股出现大幅回调,截至周五收盘恒生指数本周下降2.87%,收至25377.24点。

上周末据《新华社》报道,内地将在部分地区开展房地产税改革试点工作,从情绪上压制房价上涨,带动房地产行业下调,本周恒生房地产建筑业下降5.96%。另外由于此前大宗原材料价格上涨幅度过大,国家发改委表示,将研究建立煤炭市场价格形成机制,引导煤价长期稳定在合理区间,恒生原材料业迅速回落,截至周五行业整体下降5.11%。

海外市场方面,据环球网消息,美国联邦通信委员会(FCC)投票决定撤销中国通讯龙头公司在美经营牌照,此消息一出中概股应声而落,拖累港股资讯科技业下调5.17%个百分点。

下周展望:

8月内地经济全面放缓,货币政策依然保持中性偏宽松,但宽信用由于缺少房地产、基建等传统媒介,短期内难以有效扩张,叠加疫情反复,限产限电等因素影响内地企业正常生产,这就意味着港股整体盈利和预期也将处于偏谨慎状态。同时海外逐渐进入货币政策宽松的尾声,从流动性上对港股形成掣肘,因此指数短期内预计将维持弱势震荡的格局。

从行业布局上看,在限产限电政策下,有益于供需缺口,可以延续中报业绩保增长板块值得关注;全球及国内碳达峰、碳中和政策在加速推进,同时内地国务院印发2030年前碳达峰行动方案也给予明确指标,因此相关受益行业建议关注。互联网龙头仍需等待政策压力减轻以及市场进一步消化,在调整中可策略性左侧配置。

央行本周累计开展10000亿元逆回购操作,同时有3200亿元逆回购到期,实现净投放6800亿元。资金面方面,月末缴税开始集中走款,同时地方债发行持续在高峰,银行间隔夜加权利率反弹至2.15%附近,央行大额逆回购扶助下,资金面整体仍属平衡局面。

地方债发行方面,10月地方债发行步伐较上月加快。Wind数据显示,10月地方债发行规模8688.8亿元,较9月规模增逾千亿元,并创年内第三高,仅次于8月和5月。其中本周发行量超4000亿元。

当前的通胀属于结构性通胀,央行对通胀的判断为整体可控,货币政策大幅收紧的概率不高。从目前来看,市场仍处于相对震荡的阶段,十年国债到期收益率可能围绕3.0%水平波动。

资金利率一览:

2021-10-30 21: 26

2021-10-30 19: 33

2021-10-30 19: 07

2021-10-30 01: 02

2021-10-30 01: 01

2021-10-30 00: 59