本篇摘要:

【市场观察1】A股:强周期板块续跌,A股延续震荡格局

【市场观察2】亚股:亚洲有望接过复苏大棒,关注2022年亚股补涨潜力

【市场观察3】海外:美联储如期削减购债规模,暗示对加息仍将保持耐心

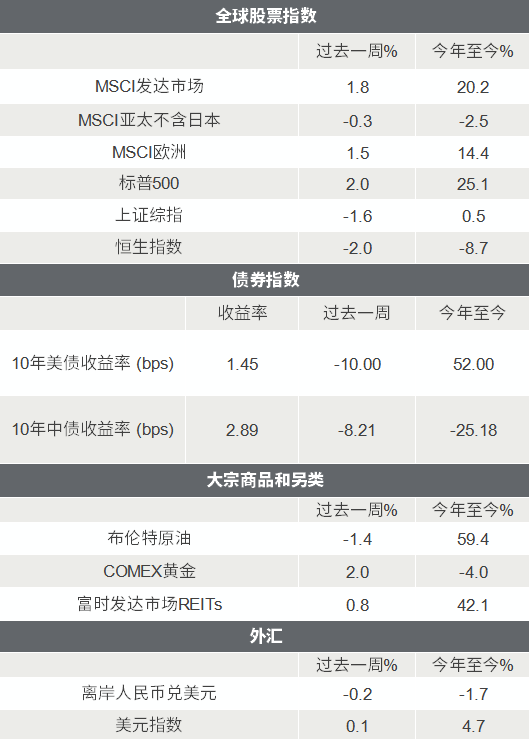

△资料来源:Wind,Bloomberg;数据截至2021/11/5。

A股:强周期板块续跌,A股延续震荡格局

■ 强周期板块续跌,A股延续震荡格局:

在疫情零星复燃、美联储会议召开及部分地产公司股债大幅波动的背景下,本周A股延续了震荡格局,强周期板块跟随期货市场继续领跌,农林牧渔、电子和通信等处于自身行业周期中底部的行业领涨,新能源板块则继续高位波动。当前市场处于系统性风险不大,但上行驱动力也不强的格局,结构性亮点如新能源虽然突出,但价格对短期增长已有一定体现。

■ 结构性行情仍是主基调,四季度或是较好的播种时机:

在此背景下,着眼于长,布局来年,关注中长期确定性高的机会,或是较好的应对之策。从基数角度看,经济的同比下行趋势或要到明年一季度才能见底。鉴于今年一季度经济见顶之时,沪深300指数也在同一阶段见顶,整体而言四季度和明年一季度或是较好的播种时机。传统上防御型的必需消费板块,今年在大宗商品价格上涨中受损的部分制造业,中长期增长确定性较高、空间大但估值并不算高估的新能源板块值得重点关注。此外,经济下行压力加大背景下,年末或明年初开展逆周期政策下可能具有估值修复机会的行业也值得关注。

亚股:亚洲有望接过复苏大棒,关注2022年亚股补涨潜力

■ 欧美引领全球复苏,亚股表现差强人意:

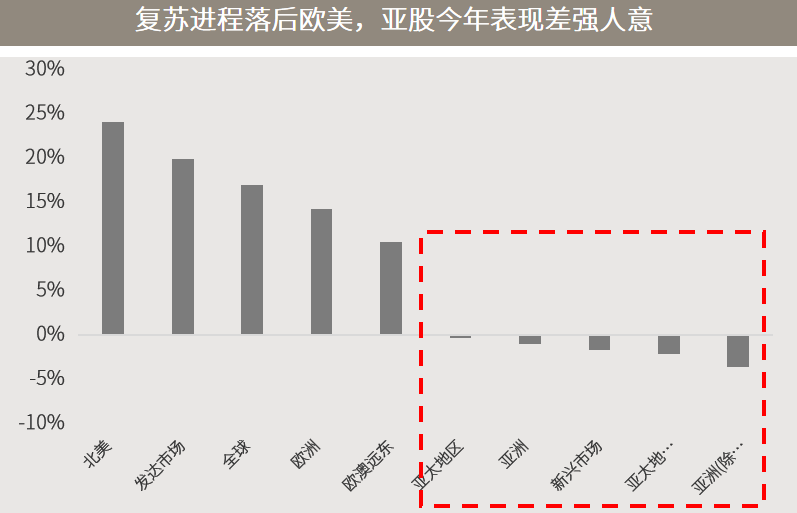

在欧美引领今年全球复苏的背景下,发达市场的股票今年表现远好于新兴市场和亚太市场。截至10月底,今年以来MSCI发达市场累计上涨19.9%,而MSCI新兴市场下跌1.8%;区域上,MSCI北美和MSCI欧洲分别上涨24%和14.2%,而MSCI亚太地区(除日本)和MSCI亚洲(除日本)分别为-2.2%和-3.7%,沪深300、恒生指数等区域内重要指数均录得下跌。

■ 明年复苏或轮动至亚洲,关注2022年亚股补涨潜力:

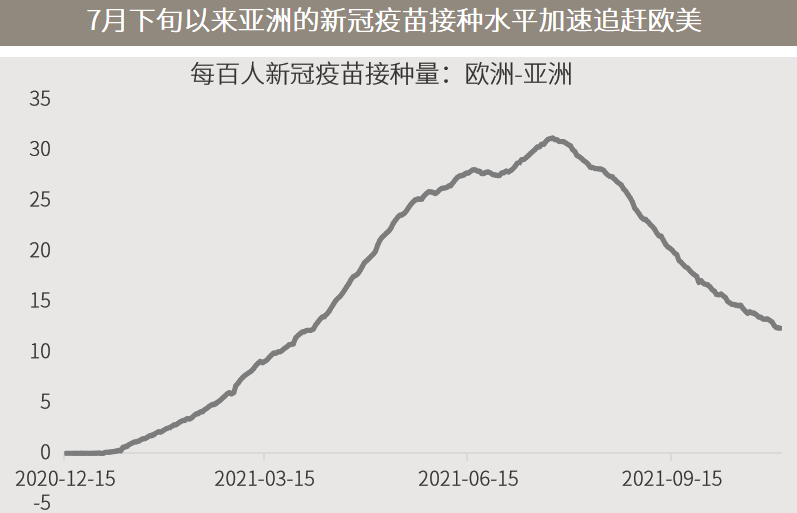

不过,随着疫苗接种率迎头赶上,明年亚洲区域有望接过全球复苏轮动的大棒,从而为区域股票市场注入动力。今年至今,亚洲经济复苏因个别地区的抗疫效率以及疫苗接种率滞后而相对落后。随着亚洲各地疫苗接种进度加快,预期部分经济体,特别是东北亚地区,接种率在今年底有可能达到60%至70%,将大大推动经济活动重启以及边境重新开放。亚洲股票表现,尤其是早前深受疫情影响的板块和地区,将受益于上述的市场复苏轮动。

△资料来源:万得,(上)数据区间2021.01.01-2021.10.31;(下)2020.12.15-2021.11.05。

海外:美联储如期削减购债规模,暗示对加息仍将保持耐心

■ 美联储如期削减购债规模,暗示对加息仍将保持耐心:

美联储公布的11月政策决议显示,将把每月1200亿美元的购债规模缩减150亿美元,并计划在2022年年中彻底结束购债计划。但在何时可能通过升息开始下一阶段的政策“正常化”方面,美联储三缄其口。美联储主席鲍威尔在新闻发布会上的讲话仍暗示,它将在加息前保持耐心,并等待就业进一步增长,尽管他承认通胀高得令人不安。由于缩减购债市场已有预期,叠加三季报盈利增长强劲,美股在决议公布后再创历史新高。

■ 市场提前反映政策预期,强劲盈利增长或支撑美股上行:

参考2013年美联储从释放缩减购债的信号到正式宣布、再到实施,10年期美债收益率经历了一个先上后下的过程。不过,今年10月底10年期美债收益率只有1.55%,远低于前次开始缩减前的水平,因此本轮缩债可能仍会给债市带来一定压力;美股方面,截止11月3日,标普500市盈率为25倍左右,显著高于2013年底的15.2倍,但从盈利增长来看,至9月底标普500指数盈利同比增长34.4%, 大幅领先2013年底的5.3%, 强劲的盈利增长或将成为美股继续上行的底气。

■ OPEC+无视美国呼吁维持增产幅度不变,称美国可以自己上

■ 欧洲央行暗示明年加息可能性非常小,市场推迟加息押注

■ 美国10月就业增长超预期擦亮经济前景,失业率降至19个月最低

2021-11-08 18: 51

2021-11-08 18: 50

2021-11-08 18: 49

2021-11-08 18: 48

2021-11-08 18: 46

2021-11-08 18: 45