最近A股行情依然是较为极端,甚至连不少新股都开始破发,不少行业主题ETF也是几家欢喜几家忧,估值的话题也频频被提起。

对于最近火爆的新能源、光伏等行业,不少投资者表示行业前景是不错的,但是估值却太高,始终无法参与进去。今天就和大家聊聊,选ETF的时候是否要因为估值过高而放弃呢?

一、估值是个啥?

金融市场最基本的功能之一就是价格发现,落实到股票市场,就是给上市公司发行的股份定价,其核心就是估值。

我们较为常用的估值数据是市盈率——PE,计算方法是用股票价格除以每股收益。

一般情况下,某只股票的市盈率越低,市价相对于股票的盈利能力越低,表明投资回收期越短,投资风险就越小,股票的投资价值就越大,反之则反。

在选择ETF的时候不少投资者也会参考跟踪指数的估值高低,目前A股的一大特点是分化严重,而且不仅行业主题指数在分化,甚至宽基指数也出现了分化。一些不错的指数如果只是因为估值过高就被否定,是不是有失偏颇呢?

二、估值和未来涨幅有必然关系吗?

其实大家觉得估值高,是担心未来下跌的概率较大,投资性价比低,那么估值和未来的涨跌幅有必然关系吗?

以申万一级行业指数为例,取今年10月底PE(TTM)最高的3只行业指数来回测,分别是国防军工、休闲服务、电气设备。

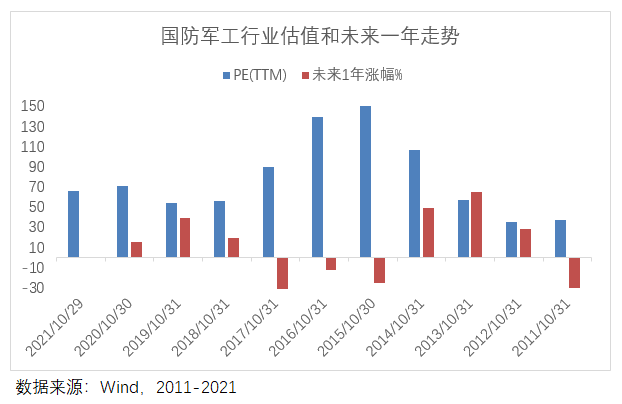

首先是10月底估值PE(TTM)最高的国防军工指数,往回看近10年的数据可以发现,当PE(TTM)处于50倍以下的时候,该指数未来一年上涨概率较大。当然也不是绝对的,2011年该指数PE(TTM)为37倍,未来一年下跌30%,2014年该指数PE(TTM)为107倍,次年上涨48.9%。

再看休闲服务指数,当该指数PE(TTM)处于40倍以下的时候,未来一年上涨概率较大。当然依然有例外,2011年该指数PE(TTM)为48倍,未来一年下跌7%,2014年该指数PE(TTM)为55倍,次年上涨49%。

最后来看电气设备指数,其中2012年到2014年、2018年到2020年这两段区间内都是PE(TTM)和未来一年涨幅成正比。不过,2011年该指数PE(TTM)为34倍,未来一年大跌,紧接着3年的估值变化不大,走势却完全相反。

值得注意的是,在2011年、2015年到2017年四年里,以上三个行业指数在未来一年都是下跌的,其中国防军工指数的估值在这四年里分化较大,2011估值处于历史低位,而2015年到2017年处于历史高位。

整体来看,这三个行业指数的估值和未来一年内的涨跌幅并不存在必然关系。

既然有部分指数的估值和未来走势并不存在必然关系,我们未来在挑选ETF的时候,不妨多深入了解一下各行业的政策、未来的发展前景,还有行业整体的业绩增长情况,未来是否具备一定的增速等多方面因素。

不要仅仅因为估值高就错过了一些优秀的指数,估值在挑选ETF的时候应该仅作为参考指标,而不是“一票否决权”。

风险提示:基金有风险,投资需谨慎。以上信息(包括但不限于评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,以上信息出现的任何观点、分析及预测不构成对阅读者任何形式的投资建议或业绩保证,本公司亦不对因使用上述内容所引发的直接或间接损失负任何责任。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者在投资本基金前,请务必认真阅读《基金合同》及《招募说明书》等法律文件。上述基金适当性风险等级为R3(浦银安盛创业板ETF适当性风险等级为R4),在代销机构申购的应以代销机构的风险评级规则为准。如需购买本基金,请您关注投资者适当性管理相关规定,提前做好风险测评、并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

2021-11-09 19: 31

2021-11-09 19: 27

2021-11-09 18: 46

2021-11-09 18: 39

2021-11-09 18: 30

2021-11-09 18: 23