摘 要:

◎银行业peg估值具有性价比

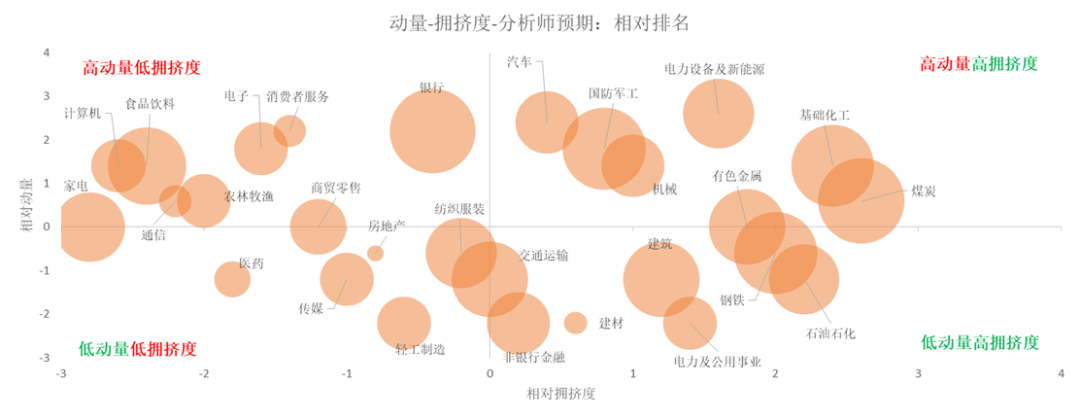

◎量化模型显示银行业不拥挤、动量高、市场相对看好

◎政策稳增长意愿加强,推动信用扩张,基本面对银行有利

正 文

投资者如果是看同一个行业里不同的上市公司,可以比较估值高低,也可以比较盈利增速快慢。但对于不同的行业,或是处在不同生命周期的公司,由于经营特性差异大,估值中枢和盈利增速平均水平也不同,例如金融、半导体、食品饮料、有色金属等行业如何放在一起进行相对价值的比较呢?这时候,我们就需要找一个可比的指标。

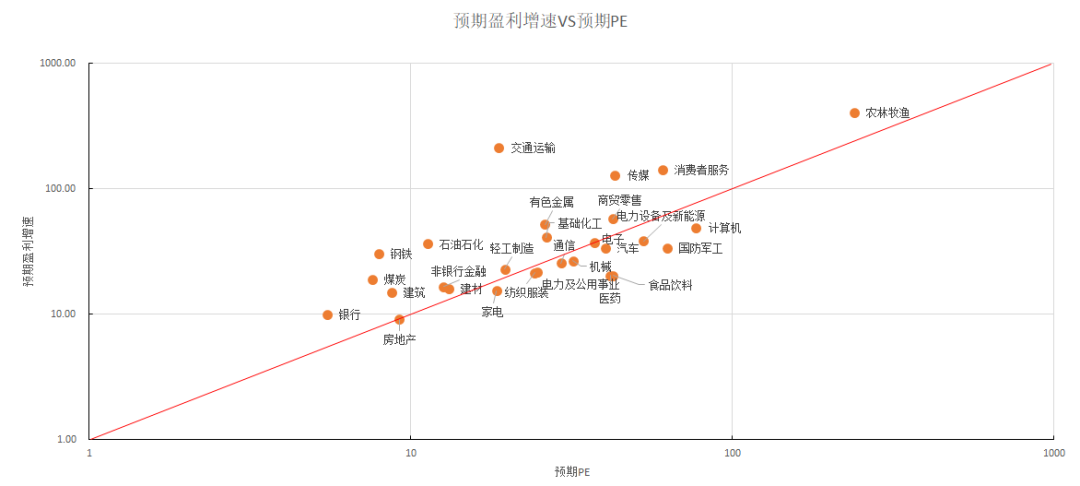

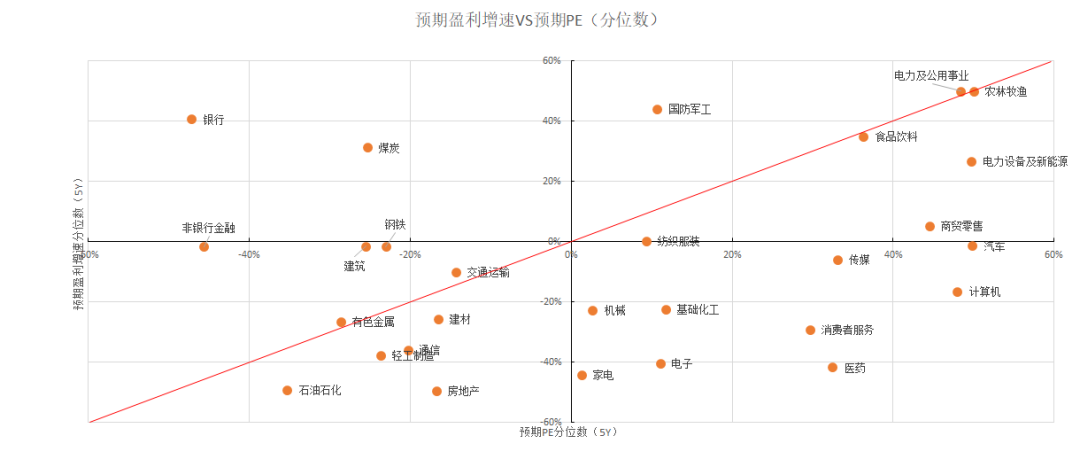

我们可以使用peg估值法,根据分析师一致预期计算的2022年行业盈利和行业未来PE估值的对比,含义是市场对上市公司每1倍估值所预期的盈利增速。这样既能弥补PE对企业动态成长性估计的不足,又能弥补盈利增速对企业估值安全边际考虑不足。具体我们可以从各个行业peg的比值绝对数值和各自行业相对自身5年分位数这两个角度来看。

银行目前7倍左右的PE估值,预期盈利增速在10%-11%,从其peg指标的绝对水平看,总体在红色1倍peg线上方,具备配置价值(图1)。需要提示的是,传统peg分子是PE,分母是盈利增速,为了便于读者直观理解,本文图表中采用peg倒数,即分子是盈利增速,分母是PE估值,比值越大性价比越好。

图1、图2:相对于目前银行业的预期PE估值而言,预期盈利增速是较高的

资料来源:Wind,鹏扬基金

资料来源:Wind,鹏扬基金

图3:银行业相对其他行业被看好且市场拥挤度很低、市场趋势动量足

资料来源:Wind,鹏扬基金

估值和量化分析仅仅是提供了一个对目前市场情景的描述,但并不能解释背后的逻辑。那么,银行业具有配置价值背后的原因是什么呢?本质上还是政策的调整。

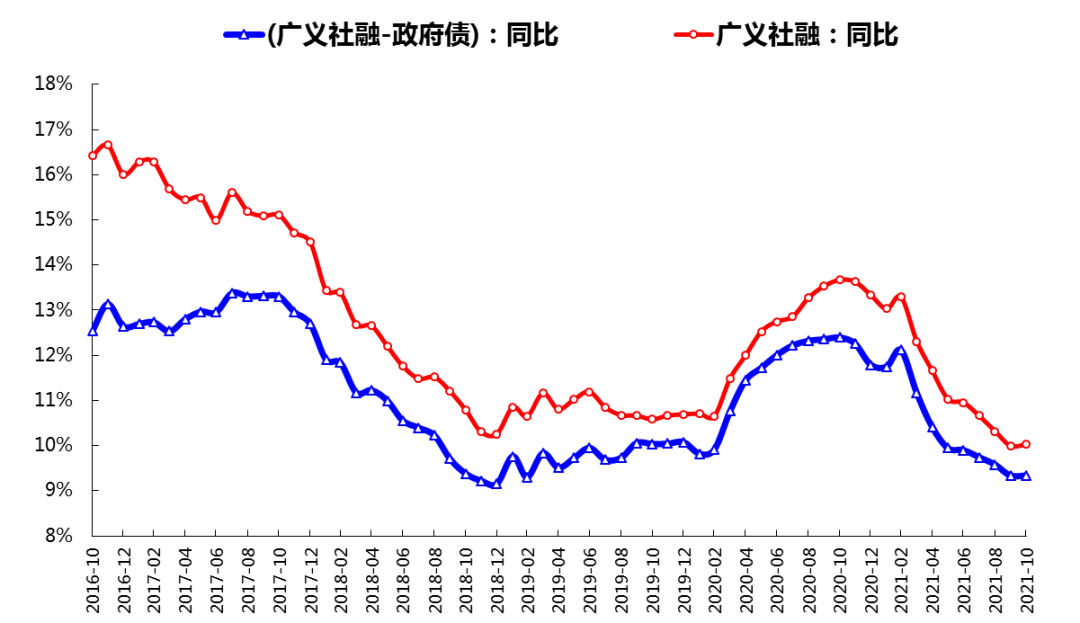

今年下半年以来,政策稳就业、稳增长的意愿在提升,推动信用扩张,加大信贷投放力度,这对银行业盈利增速提升是一个正面因素,于是我们看到了10月份社会融资规模增速相对上月企稳(图4)。社会融资增速的企稳对实体经济和金融市场的流动性都会带来改善,整体上利好股票市场。

图4:目前社会融资规模增速有企稳迹象

我们也注意到,这一轮政策放松兼顾跨周期和逆周期调节,因此在经济方面的刺激政策大概率仅限于经济托底,而非大力刺激,因此主要是通过定向工具,例如政府债券、碳减排支持工具、对部分房地产金融适度放松等,但这些工具都离不开商业银行的传导,会提升银行的盈利能力。因此,虽然政策对于终端实体经济的影响是定向的、结构性的,但是对于银行业的利好是相对确定的。

最后,从时间点来看,银行对政策的敏感度高,尤其到了年底时期本就容易催生银行的行情,叠加现在市场在博弈政策拐点。因此,即使是从交易的维度来看,银行股当前也是值得关注的。更何况,银行分红比率在市场中也相对较高,而目前债券市场利率整体处于低位,低估值银行作为“固收+”组合中的长债配置替代品也是一个合适的工具。

投 资 小 课 堂

投资小课堂:如何看待超额准备金率下降?

具体来看,一是下调超额准备金利率,促使金融机构主动降低备付水平。二是盯住利率精准开展操作,政策目标更加明确清晰。三是降低货币市场利率波动性,减少金融机构预防性资金需求。四是做好流动性跨周期调节,提前安排、精准操作。

(资料来源:中国人民银行)

2021-11-28 20: 19

2021-11-26 21: 53

2021-11-26 19: 58

2021-11-26 19: 54

2021-11-26 19: 49

2021-11-26 18: 15