牛短熊长,起伏不定应该是大部分投资者对于A股市场的印象,事实确实如此吗?

01

A股市场真的“牛短熊长”吗?

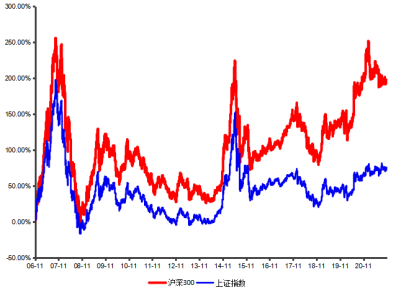

其实不然,以沪深300为例,根据中航证券金融研究所《策略深度报告》统计,自2002年1月4日至2020年8月,沪深300指数共经历了6轮牛市和6轮熊市。从持续时间来看,牛市平均持续18.15个月,熊市平均持续17.6个月。由此看来,牛市和熊市持续时间其实差不多,那为什么会让人觉得“牛短熊长”呢?

主要原因是A股市场的高波动特点,令人恐慌。根据Wind数据统计,过去15年中,沪深300指数的年化波动率为26.59%。虽然A股赚钱效应明显,但即使在A股市场整体上升的大趋势下,短期也是震动不断,让投资者的心情仿佛坐上“过山车”,忽上忽下。

过去15年沪深300和上证指数走势

数据来源:Wind,截至2021/11/25。过往业绩不代表未来,基金有风险,选择需谨慎。

难熬的时间总是漫长,可以很好的解释为什么大家会觉得A股市场“牛短熊长”。

02

“固收+”攻守兼备

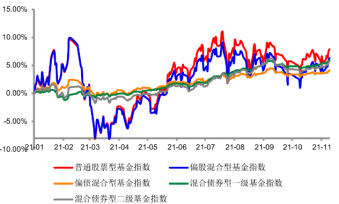

面对过山车一样的市场行情,“固收+”基金成为震荡市的理财利器。相比偏股混合基金指数的直上直下,偏债混合基金指数、一级债基指数、二级债基指数等产品走势相对平稳。

2021年以来各类型基金指数走势

数据来源:Wind,截至2021/11/12;基金指数信息不代表相关基金具体投资标的或方向,亦不作为基金未来业绩保证。

凭借攻守兼备的产品特性,“固收+”基金成为炙手可热的配置新宠。根据招商证券统计,截至9月30日,“固收+”类基金总规模已达2.04万亿元,环比增长20.1%,同比增长83%。

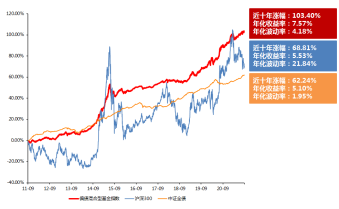

以偏债混合型基金为例,过去十年表现出能攻善守的特点。根据Wind数据显示,截至2021年8月31日,偏债混合型基金指数自2011年9月1日以来稳步上行。相对中证全债指数和沪深300,走势相对平缓,超额收益相对较高。

数据来源:wind,自2011/9/1至2021/8/31。指数过往涨幅不代表未来,不代表基金的业绩表现,投资需谨慎。

03

挑选一只“固收+”好基

面对市场琳琅满目的“固收+”产品,投资者不免眼花缭乱,三招教大家挑选“固收+”产品。

今年以来,市场波动大,希望追求稳健增值的投资者,不妨选择一家综合实力突出的资产管理公司,挑选经验丰富、业绩优异的基金经理,持有一只优质的“固收+”产品,一起坚守长期持有,静待花开。

风险提示:基金有风险,投资需谨慎。基金不同于银行储蓄和债券等固定收益预期的金融工具,且不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人提醒投资者应认真阅读《基金合同》、《基金招募说明书》和基金产品资料概要等产品法律文件。在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。长盛基金提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

2021-12-02 17: 45

2021-12-02 17: 37

2021-12-02 17: 29

2021-12-02 17: 29

2021-12-02 17: 28

2021-12-02 17: 27