— 、宏观政策面回顾

海外疫情延续高增,近半月日均新增确诊 318.8 万例,前值约 305.5 万例,其中美国疫情略有好转,日均新增降至 43.5 万例;欧洲日均新增84.2万例,前值81.6万例。虽然新增确诊大幅增加,但多数国家重症以及死亡人数都未突破前高,特别是重症人数已有回落迹象。国内疫情逐步好转,近半月新增本土确诊 379 例,前值为 1393 例;全国中高风险地区降至 63 个。

全球防疫正逐渐转向“与病毒共存”,对于发达国家来说其产业结构偏向资本密集型和技术密集型行业,在疫苗高接种率下整体社会风险尚且可控。但对于发展中国家来说,劳动密集型产业仍然是经济主要支柱,且整体疫苗接种率偏低,盲目转向“与病毒共存”政策可能将导致全球供应链再次受到冲击。

美国2021Q4 GDP增速明显反弹,主因低基数和存货大增。展望2022年,美国 GDP将延续放缓。美国1月非农就业超预期增加46.7万人,但ADP就业人数减少 30.1 万人,二者背离主因统计口径差异和季节性调整。

美国经济从发展阶段来看落后于我国经济大约1-2个季度,目前正处于我国2021年2 季度末3季度初的情景,即由于疫情首轮冲击带来的低基数影响导致目前经济增速的较高读数,且目前可能是美国经济读数最高的一个季度,未来经济增速将逐渐滑坡。非农就业方面,由于美国各项经济数据均为季调数据,2021年1月份就业数据较差,导致在季调时对于模型的扰动较大,很大程度上抬高了本次非农就业数据,应理性看待。

春节期间,多名美联储官员讲话延续鹰派立场。当前美国市场对美联储加息的预期比假期前小幅升温,认为 2022 年有可能加息5次,且3月加息50bp的概率升至 14.3%;2月3日英国央行继12月之后再度加息25bp并决定缩表,同日欧央行也暗示2022年可能加息。

英美加息脚步加快主要原因是为了对抗高企的通胀水平,核心起因是大规模向居民部门注入资 金导致收入水平提高带来了长期通胀水平预期的抬高。对于欧央行来说,其刺激计划针对居民 部门的占比有限,且目前通胀高企主要是由于能源供给短缺所致,未来加息的速度和幅度还有待观察。

交通:今年春运客运量较去年春运增加约 45%,总体迁徙规模增加约 66%,指向春节人员流动 较去年有明显修复。电影:截止2月5日,春节档电影票房突破 50 亿元,预计总票房可能将较去年的 78 亿元小幅下降。旅游:春节假期前 3 天旅游人次恢复至 2019 年同期 71.5%,略低于 21 年春节的 75.3%。

整体看,虽然今年春节人员流动明显恢复,但受疫情散发、经济压力等因素影响,春节消费仍然低迷。

二、本周高频数据回顾

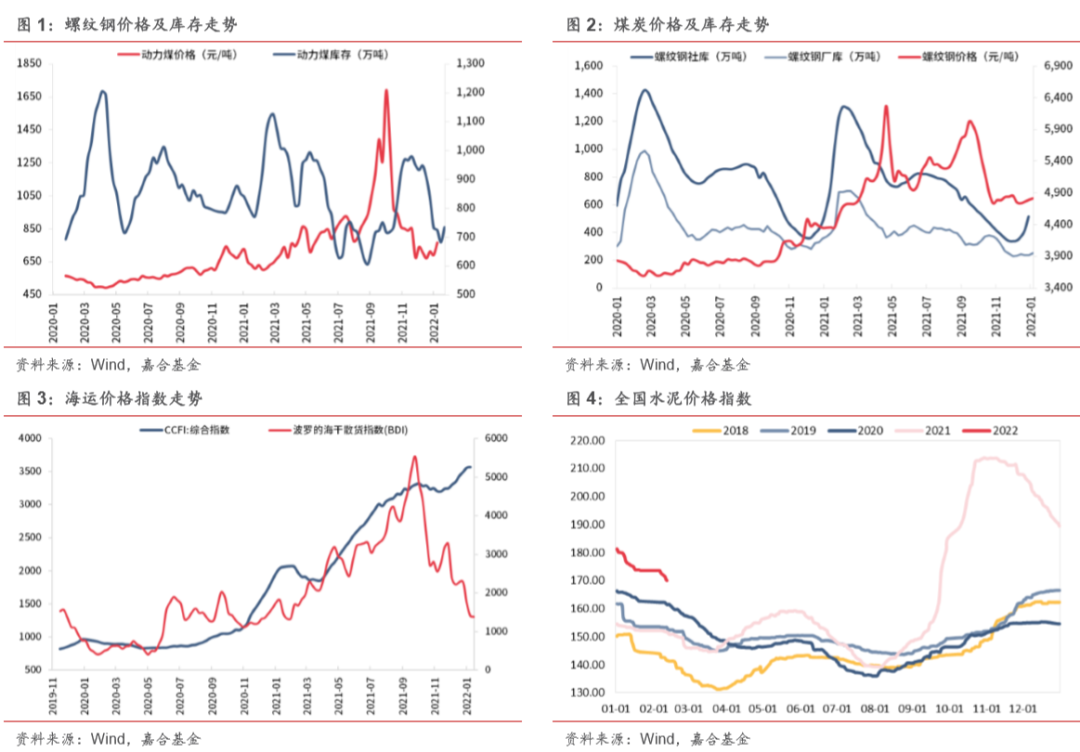

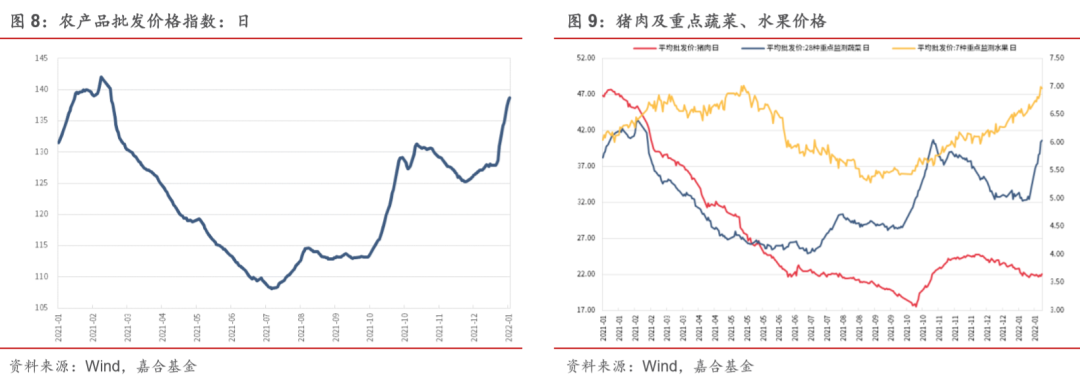

螺纹钢和动力煤价格节前小幅抬升,水泥价格继续下行。前期螺纹钢和煤炭库存一直处于低位震荡,价格在短期内具有较强的上涨基础,但其中季节性和冬奥会等因素扰动较大,价格上行能否形成趋势还需节后观察。国际运价继续维持干散价格下跌、集装箱指数上行的趋势,指标仍然说明全球运力复苏但制造能力尚未恢复的情况,预计短期内该状况仍将持续。

(点击查看大图)

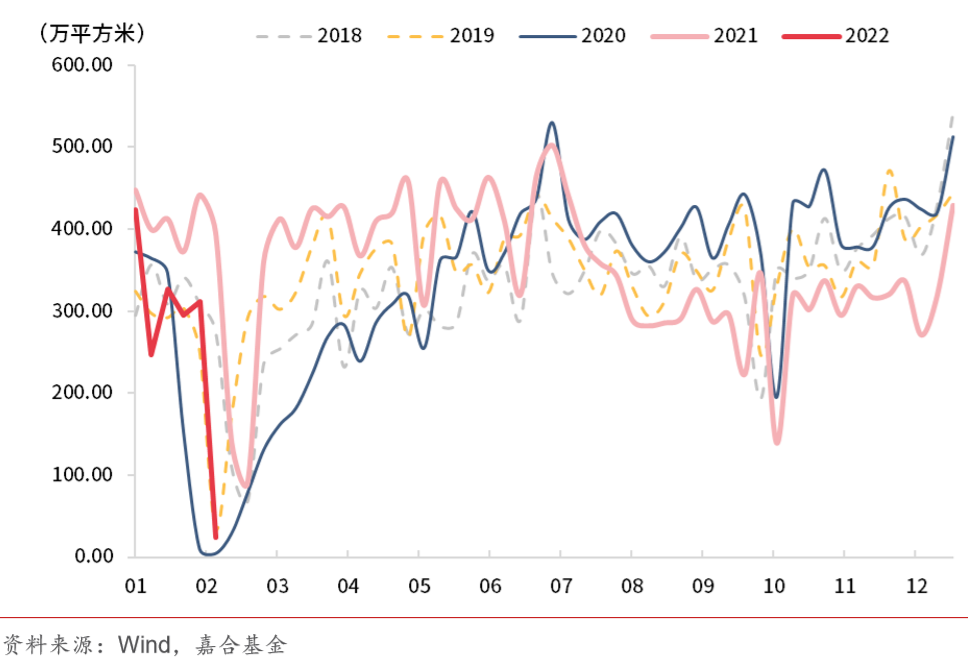

房地产销售面积数据符合季节性规律,大幅下行系春节假期影响。与之前房地产销售分析遇到的情况相同,在面对假期因素扰动时,其反弹速率是验证房地产需求高低的重要指标,节后将密切跟踪。

(点击查看大图)

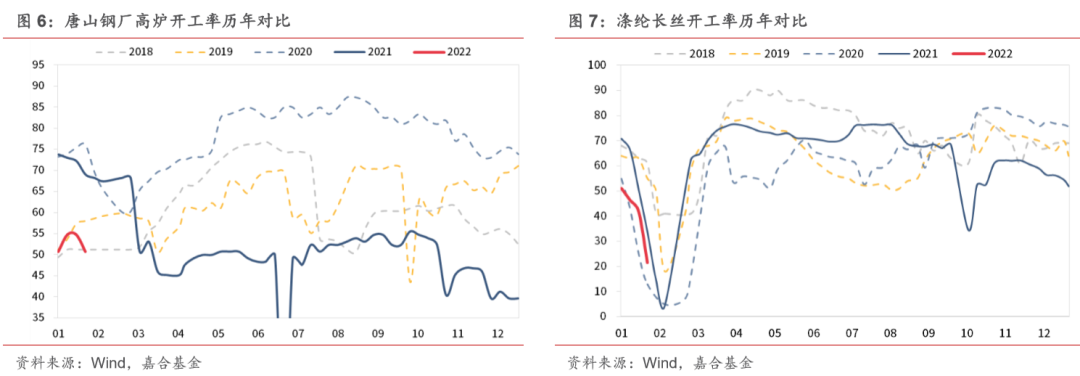

高炉开工与涤纶长丝开工同样受到假期因素影响,节后将持续跟踪。

(点击查看大图)

(点击查看大图)

三 、本周流动性回顾

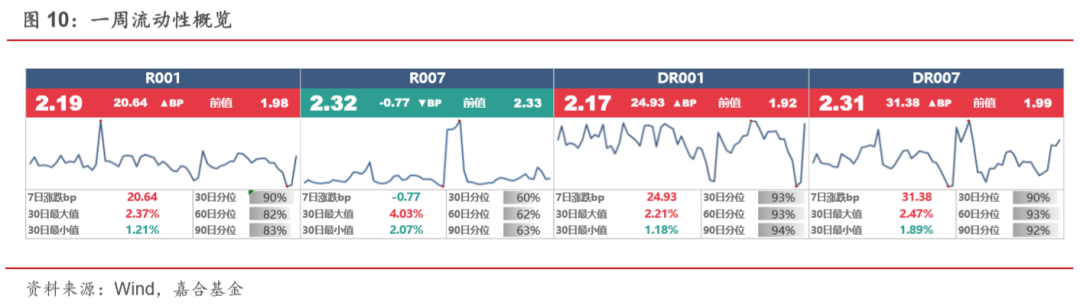

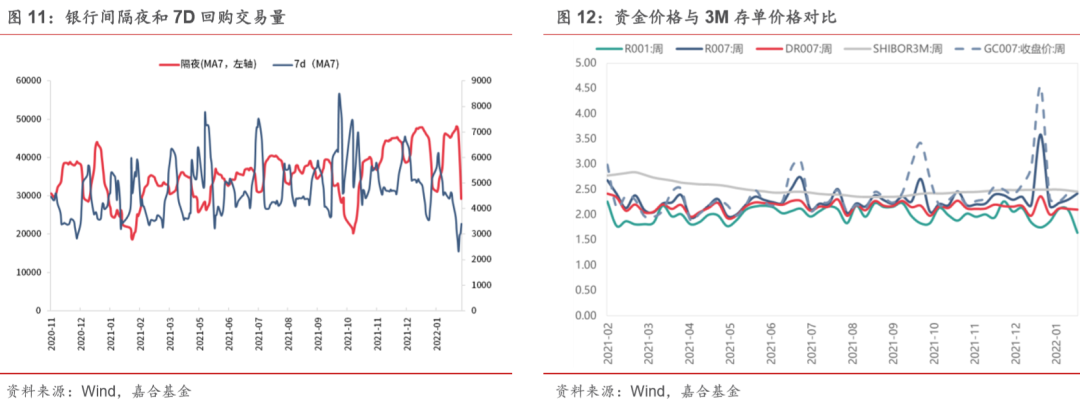

本周央行公开市场共投放 11000 亿元,公开市场共到期 5000 亿元,公开市场央行实现净投放 6000 亿元,系央行投放跨节资金影响。R001 收于 2.19%,较上周上行 20.54BP;R007 收于 2.32%,较上周下行 0.77BP。节前央行投放大量流动性对冲春节现金需求,银行间市场资金价格 维持稳定,并未出现较大波动。此外,R001 成交规模有明显降低,部分因为跨节转向14D逆回购所致,但不排除部分机构存在获利后降低杠杆的情况。

(点击查看大图)

四、债券市场回顾

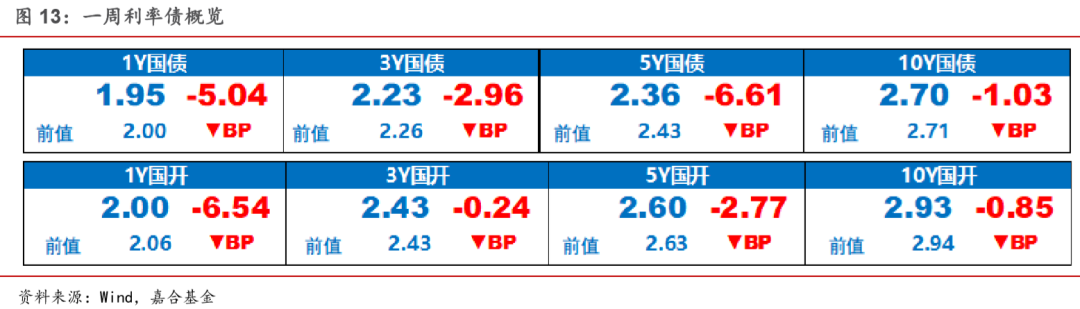

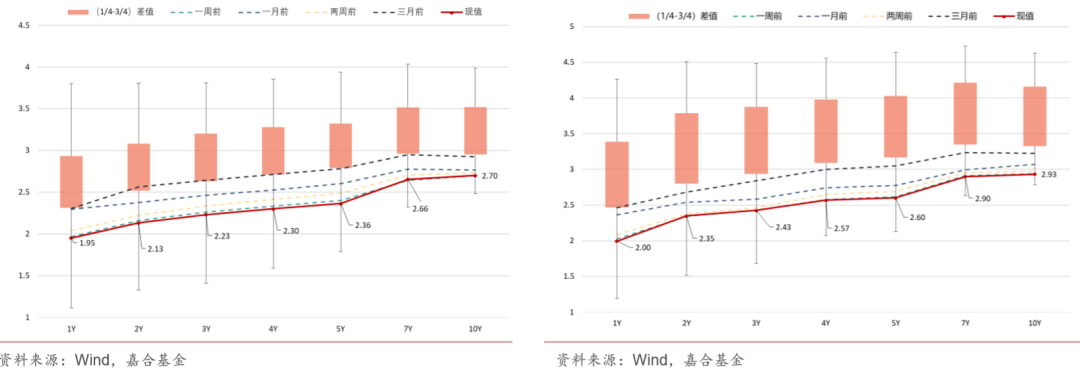

节前一周债券市场波动较上周有所减小,短端表现优于长端。资金面保持平稳,降息落地后市场 处于等待1月份宏观数据的静默期。截至本周五,1Y国债收益率下行1.42BP至1.95%,1Y国开收益率下行2.74BP至2.06%;10Y国债收于 2.70%,下行1.03BP,10Y国开收于2.93%, 下行 0.85BP。

(点击查看大图)

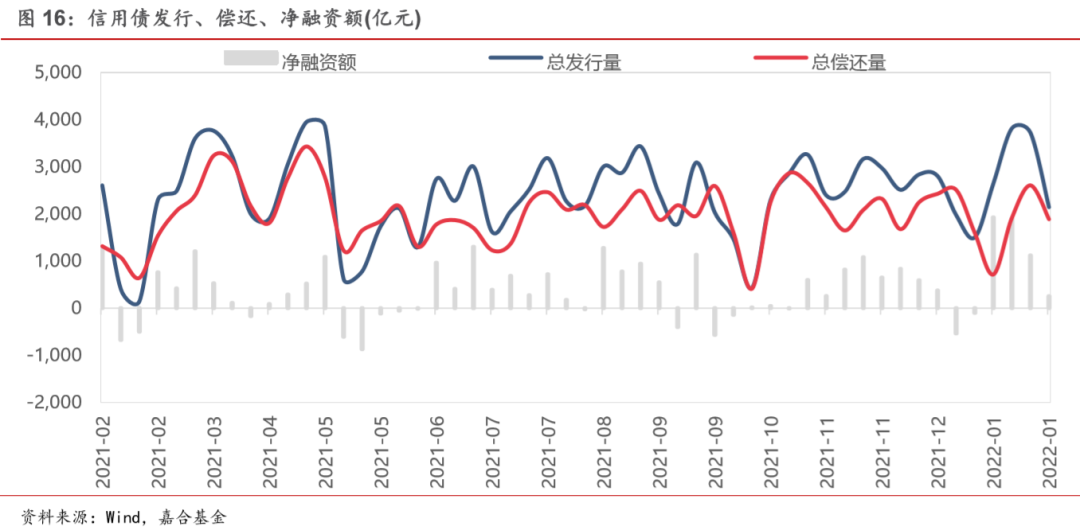

节前(1.24-1.30)一级市场信用债发行量 2,144.06 亿元,总偿还量 1,888.94 亿元,净融资量 255.12 亿元。分评级来看,上周高评级 AAA 发行占比为 56.95%,AA+发行占比为 13.79%。从期限结构来看,1 年内发行金额占比 48.68%,中长期限发行占比略有所减少。上周共有 5 只债券推迟或 取消发行,合计金额为19.00亿元,上周取消发行金额较前一周有所增加。

(点击查看大图)

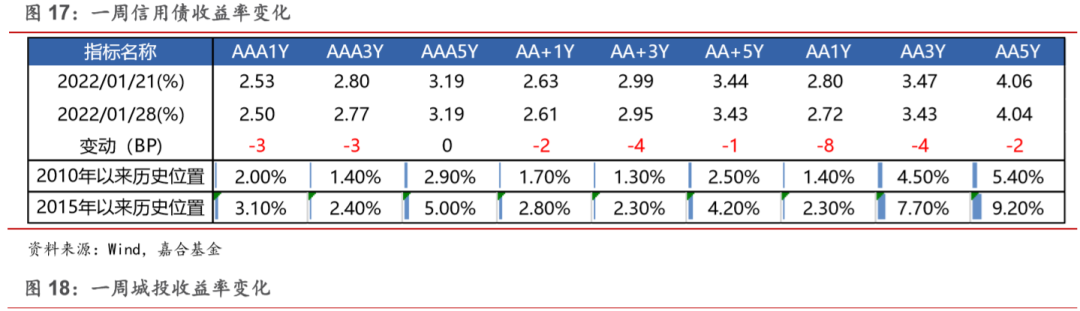

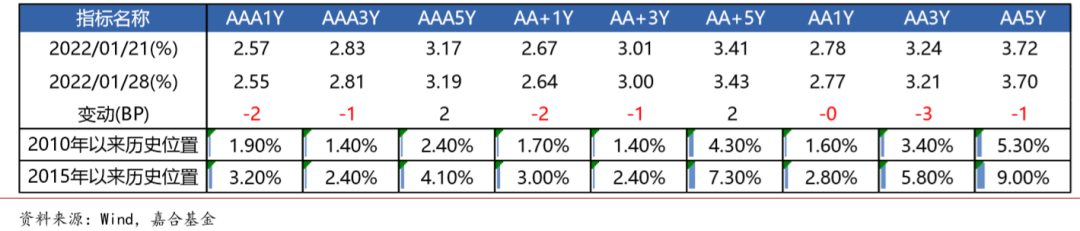

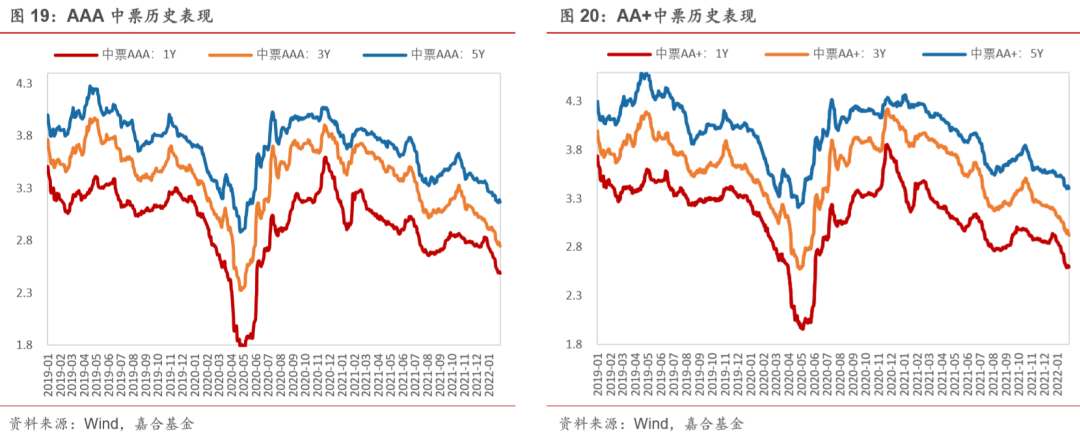

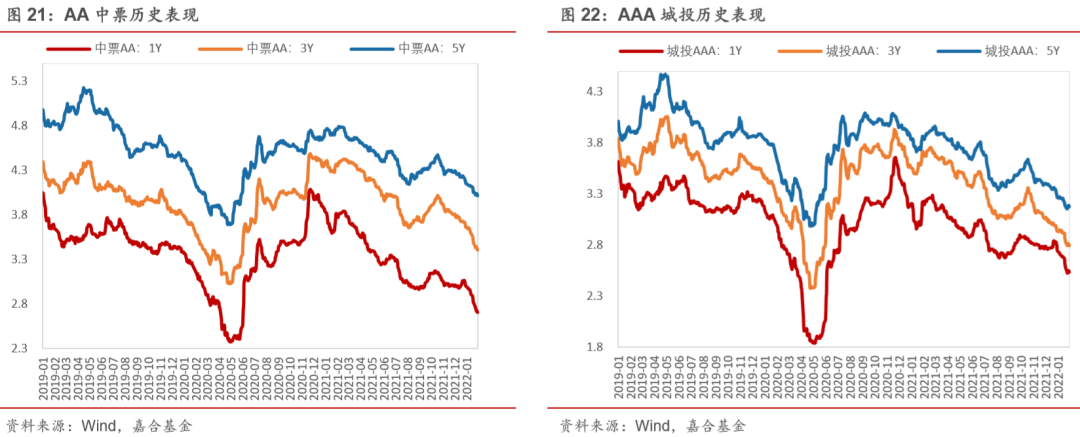

节前一周信用债收益率大多下行。产业债各等级各期限收益率均下行,其中, 1 年期 AA、AA-等级下行幅度最大(8bp);城投债除 5 年期 AAA 和 AA+等级外,其余各等级各期限收益率均下行,其中,5 年期 AA-等级下行幅度最大(5bp)。

(点击查看大图)

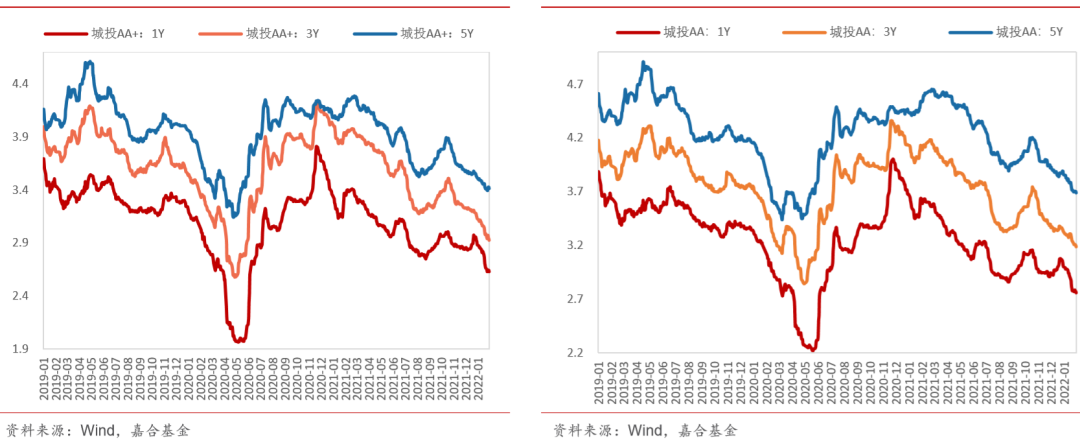

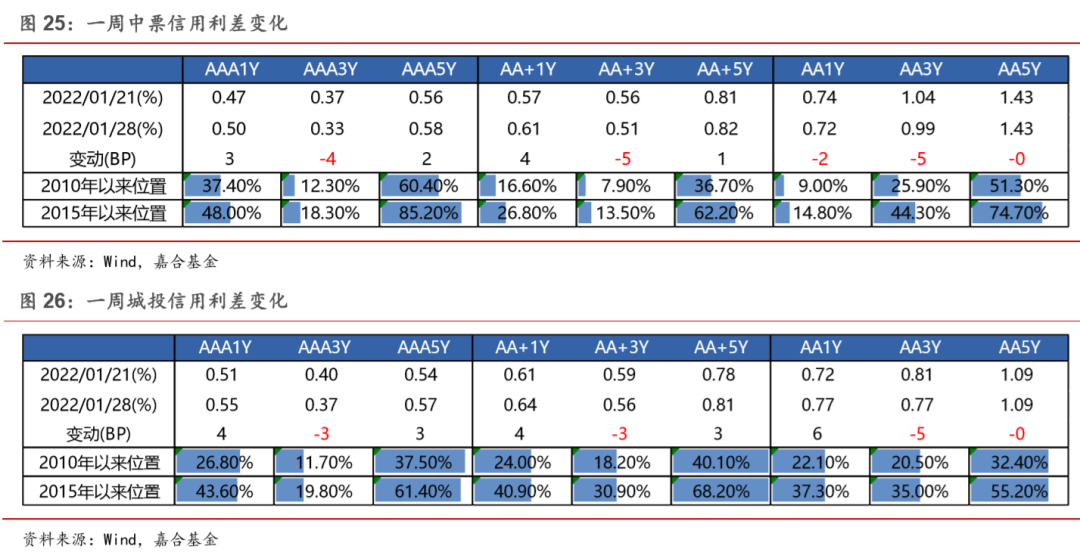

信用利差方面,上周产业债各等级各期限表现分化,其中 7 年期 AAA 级走阔幅度最大(5bp);城投债各等级各期限也表现分化,其中 3 年期 AA-级收窄幅度最大(7bp)。

(点击查看大图)

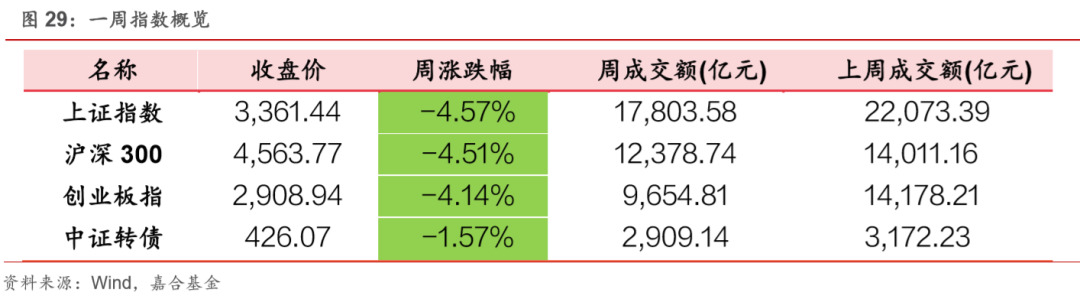

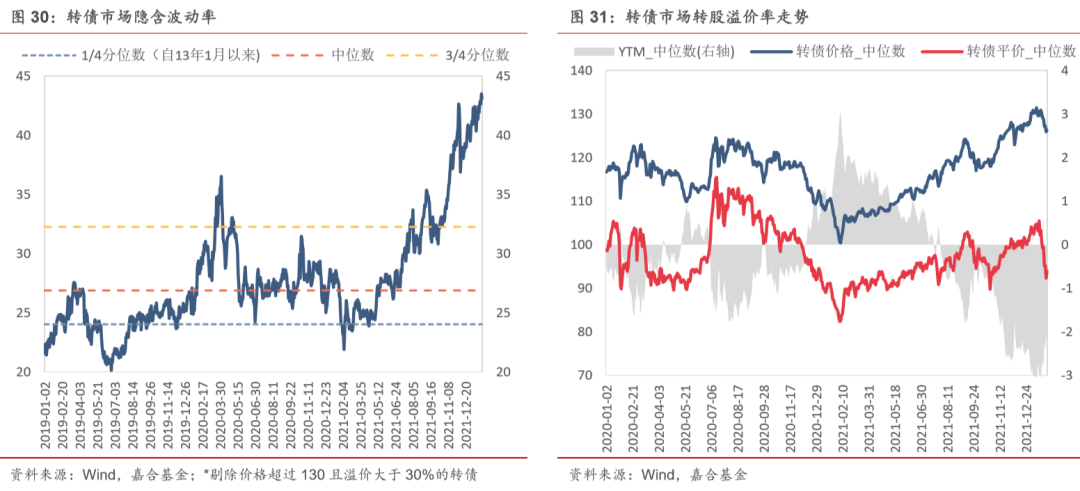

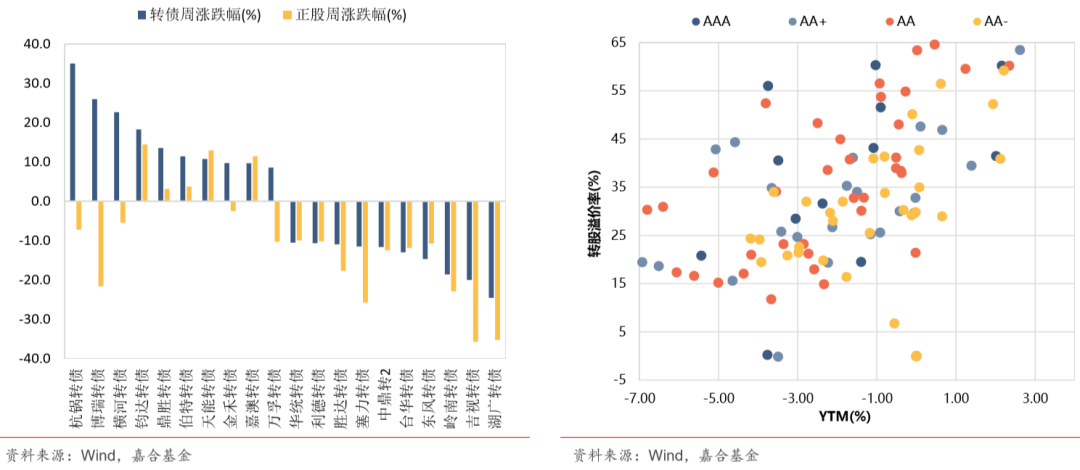

节前最后一周转债市场跟随股市大幅下跌,中证转债指数周跌幅达1.57%,共成交2909.14亿元,成交量较前一周(3172.23 亿元)略有下跌。估值方面,转债估值对指数下跌略有支撑,隐含波动率平均值上涨了 1.17%。个券方面,杭锅转债、博瑞转债和横河转债涨幅居前,周涨幅分别为 35%、26%和 22.6%,其中杭锅转债和博瑞转债为新上市转债,而横河转债为被炒作的双高转债,湖广转债、吉视转债和岭南转债跌幅靠前,周跌幅分别为 24.6%、20.0%和 18.6%。转债个券跌多涨少,主要是受到权益市场转弱和集中赎回预期影响,近期需警惕部分个券的提前赎回风险。

节前最后一周权益市场继续下跌,上证指数周跌幅为4.57%,为2022年开年以来最大单周跌幅,收于3361.44 点,共成交 17803.58 亿元,成交量较前一周(22073.39 亿元)有所下跌,创业板指和沪深 300 指数均大幅下跌超过 4 个点,周跌幅分别为 4.14%和 4.51%,市场情绪依然较差。分行业来看,各行业指数齐齐下跌,其中计算机、传媒和生物医药行业跌幅居前,周跌幅分别为 9.69%、9.66%和 6.83%,前期表现较强的元宇宙主题大幅回落,采掘、电力设备和农林牧渔板 块跌幅相对较小,周跌幅分别为 0%、1.92%和 2.12%。

(点击查看大图)

风险提示:

2022-02-07 10: 55

2022-02-07 10: 53

2022-02-07 08: 38

2022-02-06 21: 06

2022-02-06 21: 04

2022-02-03 08: 44