上周市场回顾

(2022.01.24-2022.01.28)

市场回顾

节前一周上证指数收于3361.44 点,下跌4.57%;深证综指收于2262.37 点,下跌5.25%;沪深300指数收于4563.77 点,下跌4.51%;两市股票累计成交4.24 万亿元,日均成交量较上周下跌4.58%。

行业表现回顾

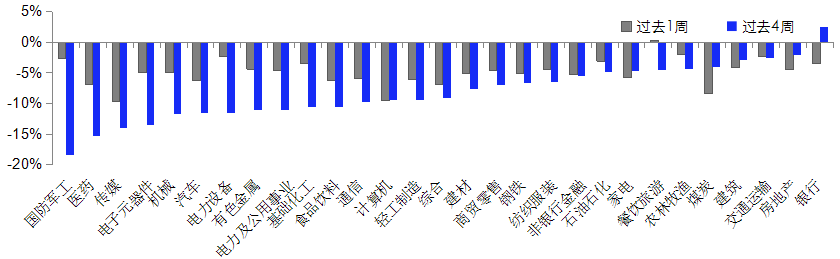

节前一周表现最好的板块依次是餐饮旅游、农林牧渔、交通运输,表现最差的依次是传媒、计算机、煤炭;过去4周涨幅最大的依次是银行、房地产、交通运输,表现最差的依次是国防军工、医药、传媒。

行业涨幅比较图(按中信一级行业分类)

数据来源:Wind,截至2022/01/28

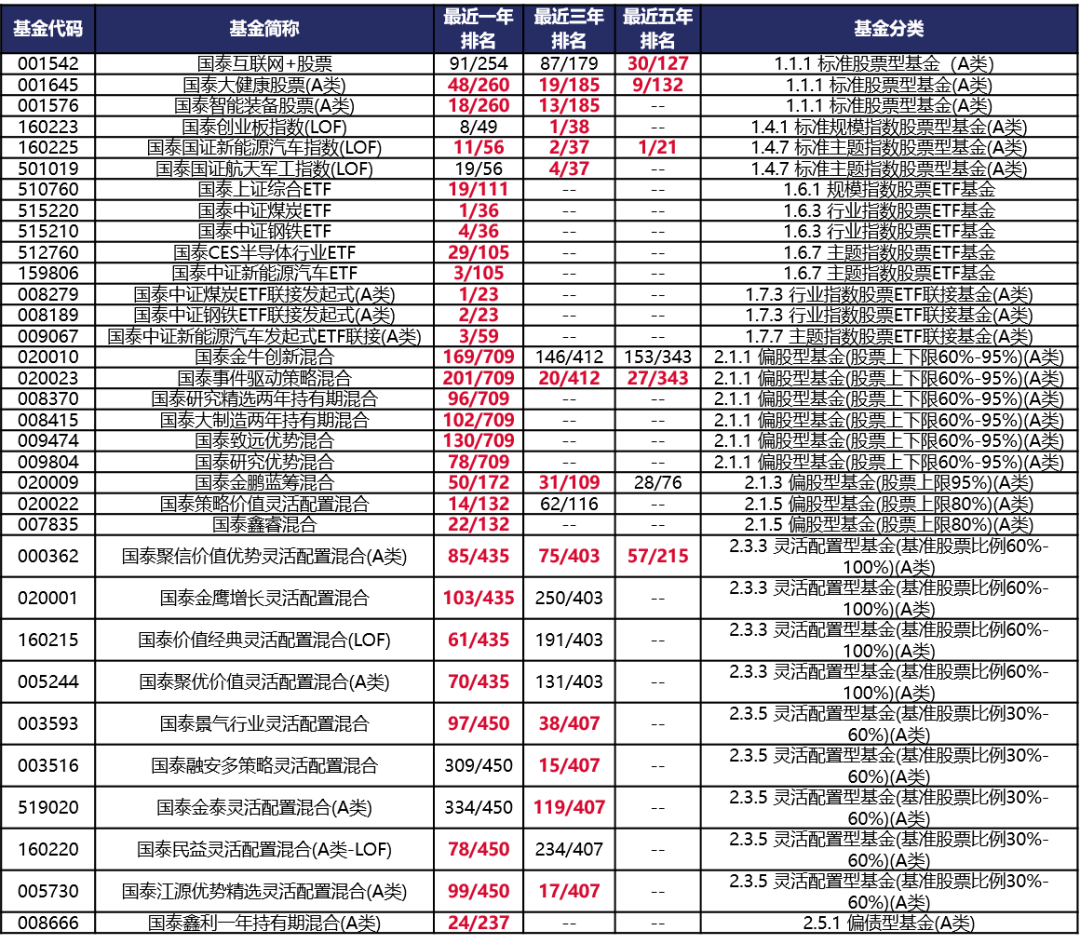

国泰旗下产品业绩回顾

(点击图片放大查看)

数据来源:银河证券;时间截至:2022-01-28。

基金的过往业绩及其净值高低并不预示其未来业绩表现。我国基金运作时间较短,不能反映股市发展的所有阶段。

基金具体过往业绩及业绩基准表现请详见国泰基金官网:www.gtfund.com

未来A股市场展望

假期前的最后一个交易周,市场情绪普遍悲观,一是海外市场下跌引起的担忧,二是市场整体对于国内稳增长的担心较大。市场成交逐步萎缩,日成交额临近春节前降至7000余亿元。不过春节假期期间,恒生、美股、日韩等全球主要经济体股市多数反弹。涨幅均超过1%。就国内而言,节后我们更多期待稳增长政策发力。春节后到3月中上旬的两会期间,更多“稳增长”政策有望密集落地。而节前公募基金开启自购潮,同时热门基金产品逐步放开申购限制,有利于增量资金流入A股。进入2月后,市场将对1月金融信贷数据抱有期待,如果出现明显改善,将有力提振市场信心。在板块上,重点关注地产产业链、可选消费。新能源板块12月中旬以来迎来调整,一方面是稳增长力度增加导致其他板块盈利预期出现改善,另一方面是交易相对拥挤、预期较高,但作为高景气板块而言,我们认为政策对于新能源的支持鼓励并未发生变化,需求端高增长将持续带来板块景气,中期维度来看下跌反而带来买入机会,重点关注绿电、组件、新型电力系统、电池等。

未来债券市场展望

1月上半月,在降准过后,市场对降息进入观望期,利率整体窄幅震荡;1月下半月,央行下调政策利率10BP,幅度超出市场预期,且央行表态释放明显宽松信号,市场情绪乐观,叠加股票市场波动加大,风险偏好回落,利率快速下行至低位水平。全月来看,债券收益率曲线陡峭化下行,其中1年期国债下行29BP至1.95%,10年期国债下行8BP至2.70%;1年期国开债下行32BP至2.0%,10年国开下行15BP至2.93%。信用债收益率跟随下行,其中3年期AAA、AA+、AA分别下行15BP、20BP、25BP至2.75%、2.93%及3.41%,信用利差走阔,等级利差收窄。上证综指下跌7.65%,创业板指下跌12.45%,中证转债指数下跌1.98%,全市场平均转股溢价率走高;行业方面,仅银行上涨、房地产、交通运输、建筑及煤炭跌幅最小,机械、电子、传媒、医药及国防军工跌幅最大。

1月PMI及高频数据来看,生产端在保供作用下有所企稳,但宏观经济仍面临“需求收缩、供给冲击、预期转弱三重压力”。从目前地产销售高频数据及政策放松力度来看,地产拐点尚未到来,经济数据对债市冲击较有限。2月债券市场关注点在信贷修复情况上,一方面信贷若明显修复将强化经济企稳预期,另一方面也将分流债市资金,对资金面产生边际影响。1月下旬以来,信贷投放较上中旬明显改善,1月新增信贷预期转向乐观,目前预期在3.7-4.1万亿之间,同比多增1000-5000亿。总体看来,一月利率下行对前期信用修复偏慢及政策延续宽松已有所定价,目前利率处于磨底阶段,后续信贷改善将带来利率低位回调压力;但在地产需求端政策未有放松的前提下,信贷修复持续性及力度均有待观察,利率调整幅度相对可控。

未来黄金市场展望

截止至上周五(2月4日),伦敦现货黄金报收1807.54美元/盎司,上周累计上涨16.38美元/盎司,涨幅0.91%,最高上冲至1814.88美元/盎司,最低下探至1784.40美元/盎司。回顾上周以来海外主要市场动态:美国1月非农就业人口变动(万人)高于预期。

北京时间2月10日(周四)将公布美国1月CPI数据。在3月16日联储议息之前,市场将高度关注通胀预期的边际变化,观察美国通胀是否逐渐出现“拐点”。联储更快加息的预期“打压”长端通胀预期,但能源、机动车、芯片、薪资水平等生产要素价格继续扰动短期通胀数据。

本轮美联储冲击不容小觑,在前所未有的通胀压力下,美联储一次加息50bp、在加息同时大幅缩表等,均是可能的政策选项。过去美联储对就业的权衡、对美股调整的“照顾”可能不再。在美联储加息和缩表路线尚不明朗之际,需持续关注美国金融市场波动及其对全球市场的外溢效应。技术形态看黄金还处于高位运行中,COMEX金从20年8月创历史新高后开始一年多回调震荡走势,1月底黄金冲高回落,短期还将可能高位运行。总的来看,金价目前仍在高位徘徊,通胀忧虑是主要的看涨因素,而美联储加息预期限制金价上行。市场预期美联储将以快于先前预期的速度收紧货币政策,推动指标10年期国债收益率上扬。美联储已在2021年11月开启Taper,并预计在2022年3月结束QE,且加息、缩表预期亦大幅提前,整体来看,金价2022年震荡下行的可能性略高。

未来海外市场展望

上周海外市场大事件:鲍威尔暗示3月加息,缩表将在首次加息后继续讨论。美国1月非农超预期,市场押注3月加息力度升级。 “MAGA”业绩表现亮眼,助力美股企稳反弹。英国央行二度加息,欧洲央行意外转鹰。欧美多国病例数持续回落,香港疫情升级。

上周海外各资产表现:股市方面,春节假期前一周,美股标普、纳斯达克和道琼斯分别上涨0.8%、0.1%和1.3%。1月FOMC会议释放偏鹰信号,使得市场对紧缩力度的预期继续加码,美股大盘指数标普500一度深跌至4300附近,将去年6月以来涨幅抹去。但随着苹果公司四季度亮眼的业绩出炉,市场周五暴力拉升,使得美股收涨。港股恒生指数、国企指数、科技指数分别大跌5.7%、6.6%和9.9%,恒生十二大行业板块中,医疗保健(-15.3%)、可选消费(-11.2%)和资讯科技(-8.5%)领跌,唯有电信业(+1.6%)收涨,南下资金净流入96.5亿元。春节假期当周,美股标普、纳斯达克和道琼斯分别上涨1.5%、1.7%和1.0%。一众科技巨头大面积超出预期的财报提振市场情绪,标普500回升至4500上方。港股恒生指数、国企指数、科技指数受外围股市提振,在1.5个交易日内分别上涨4.3%、4.6%和5.5%。恒生十二大行业板块全部飘红,可选消费(+6.2%)、资讯科技(+6.0%)、医疗保健(+4.7%)领涨。债市方面,美债10Y利率上升。十年期美债利率过去两周上涨15bp至1.91%,主要由实际利率上行驱动,触及2020年初以来高位。收益率曲线进一步趋平。1月非农就业报告表现超预期,使得3月加息50bp的预期升温。根据最新预测显示,3月加息50bp的可能性上升至35%,全年加息次数升至5.4次。汇市方面,美元冲高回落。美元指数过去两周微跌0.2%至95.47。春节前市场仍在计入美联储进一步紧缩的预期,但随着春节期间英国、欧洲央行纷纷放鹰,美元回落。美元对在岸、离岸人民币分别报6.364和6.362。大宗方面,金价下跌,油价大涨。COMEX黄金下跌1.5%至1808.8美元。美国十年期国债实际收益率继续走高,金价承压。WTI原油大涨8.4%至91.9美元,尽管OPEC+仍然维持每月增产40万桶的计划,但市场担心闲置产能所剩无几,而疫情趋缓、地缘政治影响下供需偏紧格局仍将维持。

本周海外关注事项:

- 美国总统拜登周一将在华盛顿与德国新总理朔尔茨会晤,讨论乌克兰局势。周四将迎来美国1月通胀数据,预计同比涨幅将超7%。瑞信、可口可乐、辉瑞、迪士尼将公布业绩。本周内还将公布1月外汇储备,并可能公布1月信贷数据。

一周要闻回顾

● 2022年物价平稳运行基础坚实 PPI涨幅料回落

春节期间,国家发改委围绕物价、就业、流通体系建设、境外投资等发布数篇文章。在物价方面,国家发改委宏观经济研究院市场与价格研究所研究员刘志成表示,综合研判,2022年我国物价保持平稳运行具有坚实基础,预计CPI延续温和上涨态势,PPI涨幅可能逐步回落,上下游价格走势更趋协调。

● 新虚假陈述司法解释剑指资本市场“顽瘴痼疾” 将显著提升投资者保护水平

虚假陈述是资本市场违法行为的典型形式,也是严重损害投资者合法权益的易发多发行为,依法追究证券市场虚假陈述相关责任主体的民事责任,是投资者权利救济的主要途径。1月21日,最高人民法院发布了《最高人民法院关于审理证券市场虚假陈述侵权民事赔偿案件的若干规定》。业内人士普遍认为,《若干规定》的出台,是完善资本市场基础制度的一项重要成果,有助于提高资本市场违法违规成本、督促市场参与各方归位尽责、维护投资者合法权益,对推进资本市场全面深化改革、形成资本市场良好生态具有重要意义。

风险提示

2022-02-08 16: 41

2022-02-08 16: 39

2022-02-08 16: 35

2022-02-08 16: 34

2022-02-08 16: 32

2022-02-08 16: 29