又是无效打工的一天,截至收盘上证指数收涨0.67%,创业板指跌2.45%,药明康德午后打开跌停板。半导体、CRO、宁组合大幅调整。早盘创业板指自2021年11月29日高点以来,一度累计跌幅超20%,午后持续回升。创业板今天这一碗大面,实在是砸得人有点蒙圈。

发生了什么?A股今日为何大跌?

消息面上,受市场利空消息及传闻影响,引发创新药和新能源两大主流热门赛道龙头股大跌,在当前市场风险偏好尚未充分修复的情况下,负面信息被过度解读和反应,悲观情绪向其他成长股板块有所扩散,导致新能源、医药、半导体、电子等多个行业出现调整,创业板跌幅较深,明显弱于主板。

市场信心的重塑仍然需要时间和过程,风险偏好的修复并非一蹴而就,但当前时点对市场不宜过度悲观。一方面,由于海外市场企稳,导致A股节前持续调整的主要风险已经缓和;另一方面,当前对稳增长政策力度的担忧已经缓解,而后续稳增长效果初步显现,基本面信心也有望逐渐得到重塑。市场经过调整、震荡、筑底后,也在酝酿新的反弹机会。

有朋友会说,道理我都懂,但这样的反复震荡的行情仿佛“钝刀割肉”,真的太难熬了。市场调整可能尚未见底,基金投资该进还是退?

投资中伴随大部分的“鸡肋时间”

基金赚钱≠时时赚钱,基金投资中有一句老话叫做:80%的时间布局、20%的时间收获。

事实的确如此,如果我们统计近3年偏股混合型指数的周涨幅可知,近40%的时间是下跌的,近60%时间是上涨的,市场短期行情变幻无常,大部分的收益是在小部分的时间里赚到的。所以也有人说,基金投资中最难的事情可能就是“等待”。(数据来源:Wind,2018.10至2021.10)

基金投资收益主要依靠优质企业不断创造的价值和经济盈利的增长。优秀企业的成长壮大也不是一蹴而就的,波动和不确定性是投资中无可避免的坎坷,基金也会随之起伏,基金投资是件长期的事,任何投资都不要指望赚快钱。

投资理财中有一个“不可能三角”理论:时间(流动性)、收益、风险(安全性),通常是鱼和熊掌无法兼得的关系。逻辑就在于资金是有时间价值的,牺牲了一定的流动性,持有时间越长理应获得更好的回报。也就是所谓的以时间换空间。

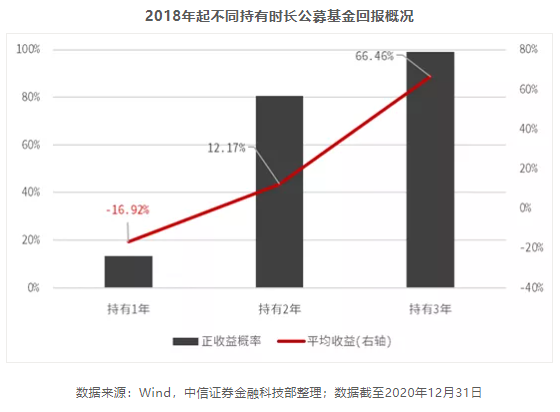

以偏股型公募基金为例,根据中信证券数据统计,自2018年初以来,持有时间越长,正收益概率越高、累计收益也越高。持有3年,正收益占比接近100%。

理财,理的不是当下,而是未来。基金在投资过程中难免有震荡和下跌,但优秀的公募基金在长期的投资过程中具有不断创新高的能力,若想投资得到回报需要付出等待的时间,更加需要理性面对盈亏,保持耐心和定力。

波动是市场的常态

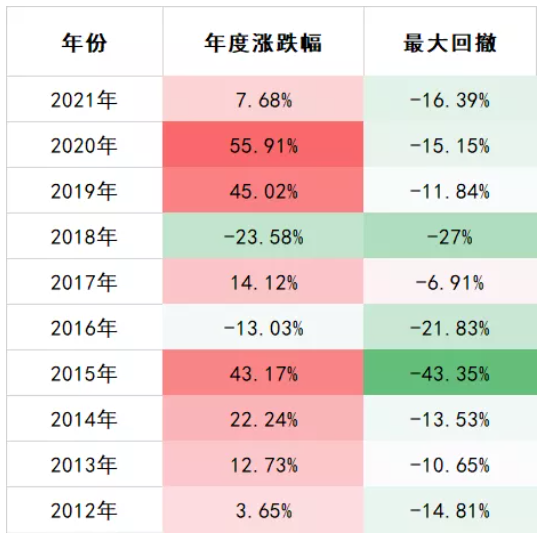

回看过去10年万得偏股混合型基金指数每年度最大回撤可以发现,只有2017年、2019年的年度最大回撤在-10%以内,其余每年的最大回撤均超过-10%、有5年每年超过-15%。即便是在赚钱效应较好的2020年,最大回撤也超过-15%。

(来源:wind,2006.01.01-2021.12.31)

但让人欣慰的是,尽管起伏波动,但在经历过较大回撤后往往都会迎来反弹行情。还记得2020年开年首个交易日,上证指数和深证成指跌了近8%,创业板指跌了6.85%,整个2-3月回撤15.73%,但在随后5个月反弹48.95%;2021年2-3月,创业板指回撤12%,但在随后3个多月连续反弹26%,基金指数也迎来反弹后的新高。(数据来源:wind)

回看过去十几年间基金指数走势图可能感受更为直观,很多人理想中的基金投资是稳步直线向上,实际上可能中间曲折波动无数。

(来源:Wind,2003-12-31至2022-1-24)

但是事实的另一面是,04年以来偏股混合基金指数累计涨幅达到1094.1%,同期上证指数仅有133.1%。优秀的公募基金在长期投资过程中虽然难免有震荡和下跌,但往往都有不断创新高的能力,想要获得长久的回报,就必须学会在过程中稳得住心态、经得起市场毒打,守得住寂寞。

对于“下跌”无需过于担忧

面对较大幅度的回撤,出现担忧是正常的,这是人性使然。但成功的投资本就是一场反人性的修行,必须具备“人舍我取”的逆向思考能力。

背后的道理很容易理解。举个例子,当一件商品被炒作到1000元时大家会疯抢,所有人都认可它的价值,认为它应该值更多钱;如果跌到50元,就会变成无人问津,甚至有人说它是垃圾。但这件商品本身没有发生任何变化,按理说跌回50元应该买入才对,但这就是投资中的人性。

总有人说“买在分歧、卖在一致”也不无道理,对于看好的投资,仅仅因为一根大阴线就改变信仰,未免过于可惜。因为机会都是跌出来的。

在基民为大跌惶恐之时,投资大师彼得·林奇却说:

“股市下跌没什么好惊讶的,这种事情总是一次又一次发生,就像明尼苏达州的寒冬一次又一次来临一样,只不过是很平常的事情而已。成熟的选股者和股市下跌的关系,就像明尼苏达州的居民和寒冷天气的关系一样。你知道股市大跌总会发生,也为安然度过股市大跌事前做好了准备。

每当股市大跌,我对未来忧虑之时,我就会回忆过去历史上发生过40次股市大跌这一事实,来安抚自己那颗有些恐惧的心,我告诉自己,股市大跌其实是好事,让我们又有一次好机会,以很低的价格买入那些很优秀的公司股票。”

人云亦云是不可能战胜市场的,在一场危机中,普通的投资者只能看到“危”,而成功的投资者往往能抓住“机”。

简单来说,A股历史上的熊市无非两种情况,要么是市场过热、估值太高,比如2015年;要么是经济增速下行,市场担忧经济前景,比如2018年。首先,当前市场并没有过热,风险偏好在逐渐修复;其次,“稳增长”发力,经济增速具备向上的动力。就算面临外围市场的负面冲击,负面影响终会消退,过去的A股也无数次从类似的短期影响中修复。

巴菲特说过,在短期内,市场是一台投票机,但在长期内,它是一台称重机。我国经济长期向好发展的趋势没有改变,那么长期持有A股优质资产的投资逻辑也不会发生动摇。市场短期内可能会出现股价没有和业绩对应的表现,有可能过于低估也有可能高估,但长期来看,股票市场的利润和股价会是成正比的趋势,最终股价一定会回归内在价值。

说了这么多,最后还是用一句彼得·林奇的话作为结尾:

“在过去70多年历史上发生的40次股市暴跌中,即使其中39次我提前预测到,而且在暴跌前卖掉了所有的股票,我最后也会后悔万分。因为即使是跌幅最大的那次股灾,优质股票的股价最终也涨回来了,而且涨得更高。”

当然如果你做不到理性应对,也可以考虑 “暂时将你的眼闭了起来”。

风险提示:本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。

2022-02-08 17: 15

2022-02-08 17: 13

2022-02-08 17: 09

2022-02-08 16: 59

2022-02-08 16: 53

2022-02-08 16: 54