市场回顾

部分主要指数上周整体下跌

其中创业板指跌幅尤为明显

图表1:本周主要股市指数表现(2022-2-7至2022-2-11)

数据来源:Wind

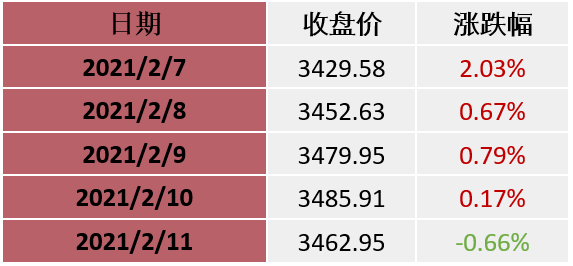

上证指数在上周内先涨后跌

整周整体为上涨

图表2:上证指数表现(2022-2-7至2022-2-11)

数据来源:Wind

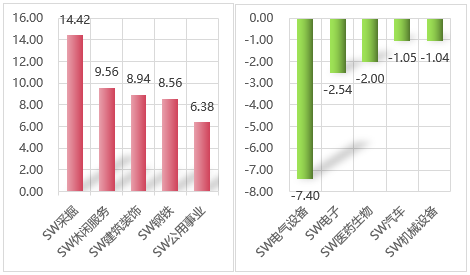

多数申万板块上周为下跌

资金大幅流出

图表3:本周涨幅前五与后五行业(单位:%)(2022-2-7至2022-2-11)

本周涨幅前五的行业

采掘、休闲服务、建筑装饰、钢铁、公用事业

本周跌幅前五的行业

电气设备、电子、医药生物、汽车、机械设备

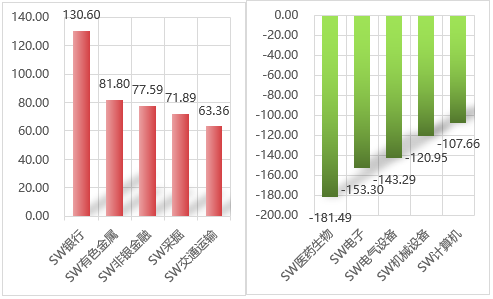

图表4:本周净资金流入前五与后五行业(单位:亿元)(2022-2-7至2022-2-11)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:资金流向(中国)-(区间)净流入资金(合计)

本周净流入前五的行业

银行、有色金属、非银金融、采掘、交通运输

本周净流出前五的行业

医药生物、电子、电气设备、机械设备、计算机

投资策略

目前A股创业板整体已接近去年年初及3月底的低点,我们认为当前市场可能已处于震荡筑底阶段:稳增长政策的持续出台和1月社融超预期意味着政策底已经出现,随着稳增长政策的继续出台和逐步起效,对基本面底的预判将逐步形成,市场预期的扭转可能会一触即发。

目前市场整体估值已处于2019年以来的低位,不少优质个股很可能已经处于超跌位置,我们认为,在恐慌性下跌的市场中,适宜对超跌板块和优质个股进行深入研究和筛选布局,当悲观情绪释放完毕、市场向反弹周期过渡之时,将有利于获取超额收益。

海通证券:震荡市下,稳增长型春季行情不会缺席

21年来沪深300中权重大的行业涨跌已经不同步,此消彼长,故指数震荡。股权投资大时代背景下配置型资金入市,预计22年A股资金供求平衡,支撑震荡市。稳增长型春季行情不会缺席,结构上先价值后成长,如低估的金融地产,以及新基建的新能源和数字经济。

我们认为震荡市中依旧有春季行情,具体原因如下:一是稳增长的政策效果逐渐显现。最新社融数据显示,1月社融增量达6.17万亿,同比多增9842亿元,其中对实体经济发放贷款增加4.2万亿,是单月统计高点,这验证了政策正在落地。二是回顾历史后发现,过去20年里A股春季行情从未缺席,背后的原因源自于岁末年初往往是重大会议召开时间窗口,同时11月到3月A股基本面数据披露少,且年初资金利率通常有所回落,开年投资者的风险偏好相对更高。

国泰君安证券:3月市场将逐步回温,开年积极加仓

当前稳增长下基建力度或者说地方债问题,以及地产的复苏情况,作为未来宽信用斜率的核心主导,将成为市场风险偏好的两个重要锚。目前1月社融数据尽管结构性问题仍存,但总量超预期已现积极信号,宽信用正在路上。往后看,随着3月全国两会的临近,稳增长政策将加速推进与发力,基建与地产预期均将逐步上修。综合来看,不必对市场短期的弱势整理悲观,3月随着积极因素的上修市场将逐步回温,开年积极加仓。当前在投资者面前重新出现了两条路,一方面赛道型公司在经历了持续调整后性价比逐步抬升,另一方面稳增长预期升温下,消费与基建等低估值方向的配置价值抬升。

中信证券:大盘蓝筹行情已启动,市场关注四大焦点问题

蓝筹是贯穿全年的风格主线,春节后以上证指数为代表的大盘蓝筹行情已启动,当前市场关注的有四大焦点问题。

焦点一,稳增长主线的持续性如何?我们认为,稳增长政策基建先行,地产后至,多项政策产生合力后,国内GDP三季度同比将恢复至5.5%左右的潜在增长水平,这将支撑稳增长主线的季度级别行情。焦点二,成长赛道何时迎来系统性修复?我们认为,当前市场风格正处于由成长向价值的转换的过程中,并将持续至少一个季度;二季度成长赛道在三大条件齐备后,有望迎来系统性修复。焦点三,全球货币收紧对A股影响如何?我们认为,上半年中美货币政策的阶段性错位下,外围货币收紧对A股影响主要在情绪层面,实际影响有限。焦点四,当前时点如何把握市场机会?我们建议,全年坚守蓝筹风格,当前则紧扣稳增长政策催化的价值蓝筹主线,继续坚定围绕“两个低位”积极布局。

继续坚定围绕“两个低位”积极布局。随着政策接力形成合力,市场共识逐步强化,“稳增长”主线行情预计至少还可持续一个季度。建议继续紧扣“稳增长”主线,围绕“两个低位”积极布局优质蓝筹,具体包括:估值仍处于相对低位的品种,建议关注地产信用风险预期缓释后的优质开发商、建材和家居企业,经历中概股冲击后的港股互联网龙头,以及具备新材料等新业务发力能力的精细化工企业;基本面预期处于相对低位的品种,重点关注前期受成本问题压制的中游制造,如汽车、光伏风电设备等,基本面预期仍处于低位的航空和酒店。

中金公司:A股政策加力,主线“稳增长”

当前成长股调整幅度可能已较大,但短期正面催化剂缺乏背景下投资者风险偏好的调整可能需要时间,中国稳增长还在继续发力,市场关注点可能会继续在“稳增长”相关领域;另外,海外市场也在反应全球货币收紧的影响,制约全球高估值成长板块表现。我们判断要等中国增长预期逐步稳定,海外市场对货币收紧的反应到一定程度,市场风格可能会逐步具备回到成长风格的条件,初步预计时间点可能在二季度初左右,后续仍需根据实际进展持续更新。

行业配置建议:稳增长”风格可能持续,制造成长静待转机1)政策边际变化或发力潜在有支持的领域,包括基建、地产稳需求相关产业链(建材、建筑、家电、家居等)、券商金融等;2)2021年已经有所调整、估值已经不高、中长期前景依然明朗的中下游消费,自下而上择股,包括家电、轻工家居、汽车及零部件、互联网、农林牧渔、食品饮料、医药等;3)疫情积极进展背景下,航空机场、餐饮旅游、线下娱乐等板块可能受到阶段性关注;4)去年涨幅大的制造成长板块,包括新能源汽车、新能源及科技硬件半导体等,已经有所调整,但可能还未到全面介入时机。

风险提示:基金有风险,投资需谨慎。请投资者根据自身风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。基金的过往业绩及净值高低并不预示其未来的业绩表现。定投也不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行承担。基金详情及风险收益特征详阅法律文件及相关公告。

参考文献:

2022-02-17 19: 01

2022-02-17 18: 59

2022-02-17 18: 52

2022-02-17 18: 47

2022-02-17 18: 28

2022-02-17 17: 30