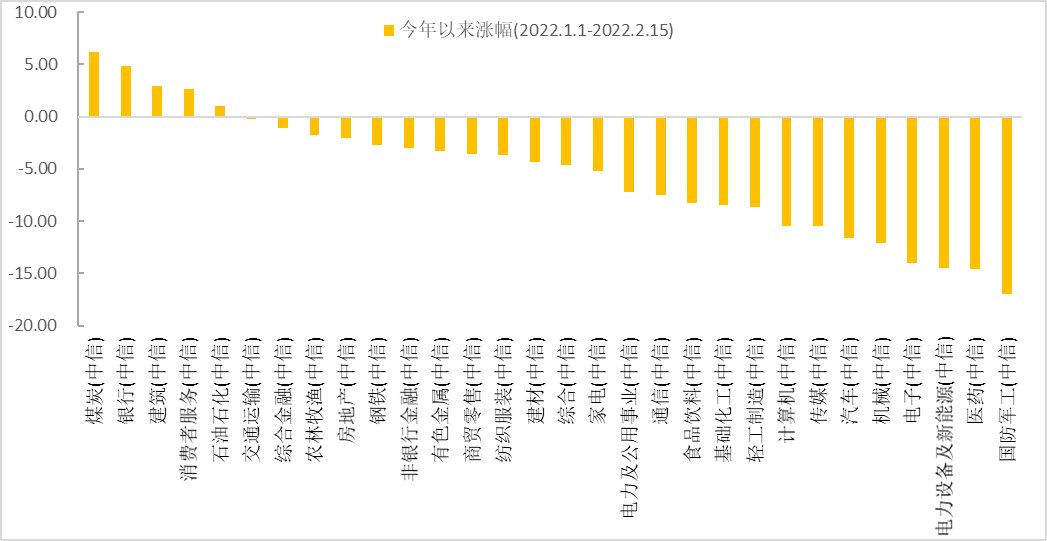

2022年开年以来,新能源、医药、白酒等热门赛道加速下行,与这些高估值板块里的赛道股相比,基建、钢铁、大金融等低估值板块反而表现较好。

数据来源:Wind,中信一级行业分类,截至2022年2月15日。过往表现不代表未来,基金有风险,投资需谨慎。

低估值板块受市场青睐,那么,低估值是不是就一定能涨?我们一起来看看吧~

绝对估值 & 相对估值

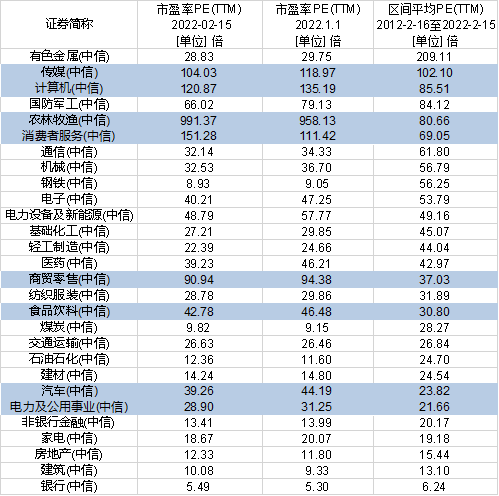

首先我们来看一下,各行业当前相对于历史的估值水平。

从中信一级行业2022年2月15日市盈率和过去10年平均市盈率来看,28个行业中传媒、计算机、农林牧渔、消费者服务、商贸零售、食品饮料、汽车、电力及公共事业8个行业当前市盈率高于近10年平均。

数据来源:Wind,中信一级行业分类,截至2022年2月15日。过往表现不代表未来,基金有风险,投资需谨慎。

其余20个行业中,今年以来涨幅靠前的行业中,煤炭、银行、建筑估值均在11倍以下,尽管较年初有所上涨,都仍低于其近10年均值。

而跌幅较大的国防军工、电力设备及新能源以及医药,相对估值也已回落至较低水平,同样低于其近10年均值。

也就是说,当前上涨的板块主要为绝对估值和相对估值均较低的行业,而跌幅较大的行业尽管绝对估值较高,但相对估值已回调至偏低水平。

低估值一定就能涨吗?

我们分别从低估值和有高估值风险的赛道股来分析。

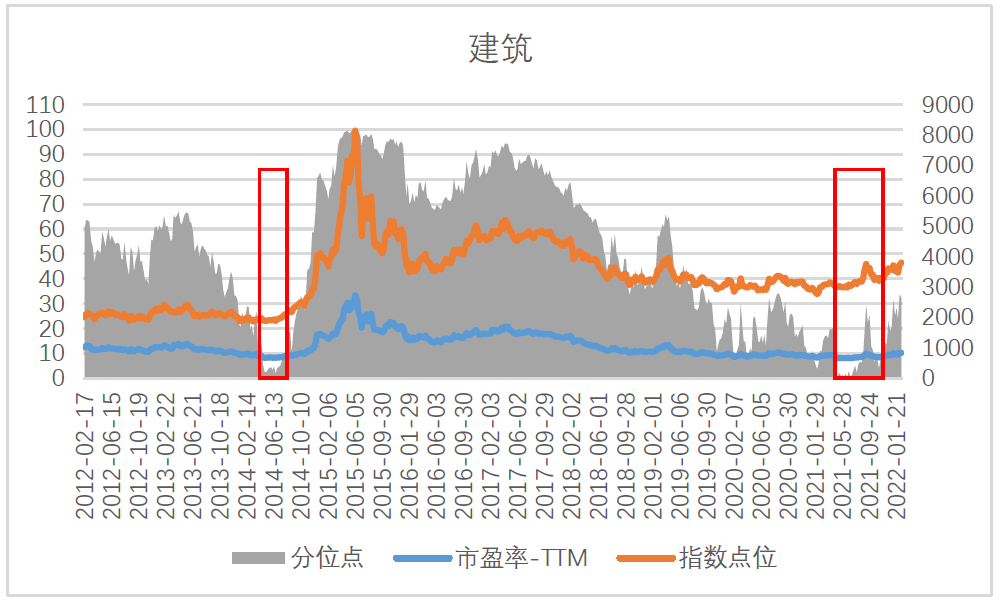

低估值板块中我们以建筑为例。将市盈率分位点低于10%的区间筛选出来。我们可以看到2014年2季度,建筑行业指数估值下行,市盈率分位点低至1.75%。从图中我们可以观察到,建筑行业在14年3季度后强势反弹,截止到最高点累计上涨330%。(数据来源:Wind, 2014.6.20-2015.6.2)

而在2021年2季度第二轮估值下行中,市盈率分位点最低至0,建筑行业指数并未看到明显上涨。

数据来源:Wind,中信一级行业分类,截至2022年2月16日。市盈率-TTM是指连续12个月的市盈率。分位点为市盈率分位点。过往表现不代表未来。市场有风险,投资需谨慎。

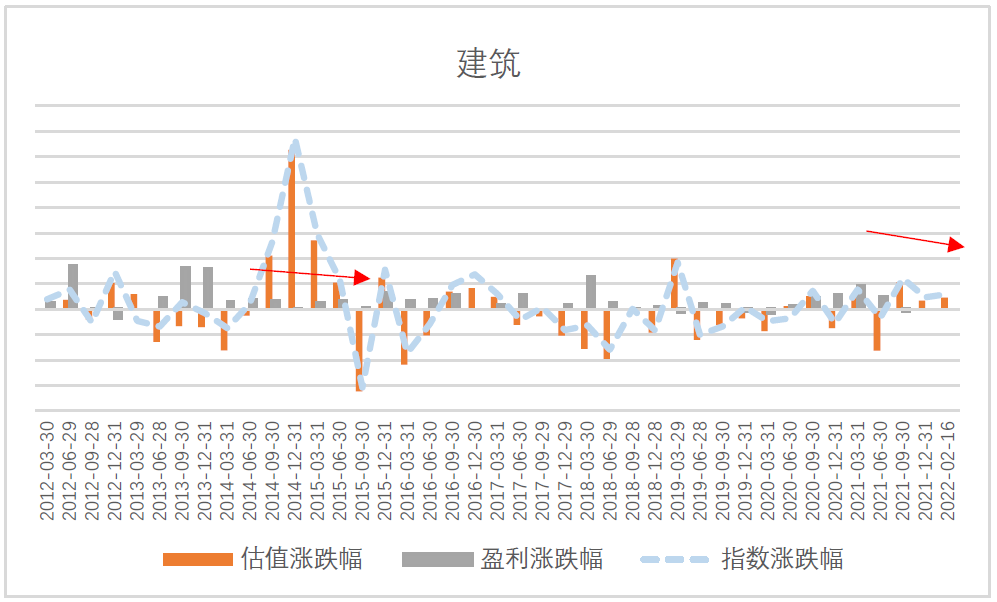

那么当估值到了低位之后,建筑行业的盈利情况是怎样的呢?从下图中我们可以看到, 2014年3季度至2015年2季度估值反弹期间,盈利涨跌幅均在10%以下,盈利没有明显改善。也就是说建筑行业的上涨主要是估值修复带来的,而不是盈利修复带来的。

而在2021年3季度估值小幅上行,盈利反而下行。估值修复动能不足,盈利未有明显改善,因此建筑行业指数未看到明显上涨。

数据来源:Wind,中信一级行业分类,截至2022年2月16日。估值涨跌幅 = 市盈率TTM涨跌幅 * MIN(MAX(指数涨跌幅/ 总市值涨跌幅,0),1.2)。盈利涨跌幅 = 归属母公司净利润TTM涨跌幅 * MIN(MAX(指数涨跌幅/ 总市值涨跌幅,0),1.2)。过往表现不代表未来。市场有风险,投资需谨慎。

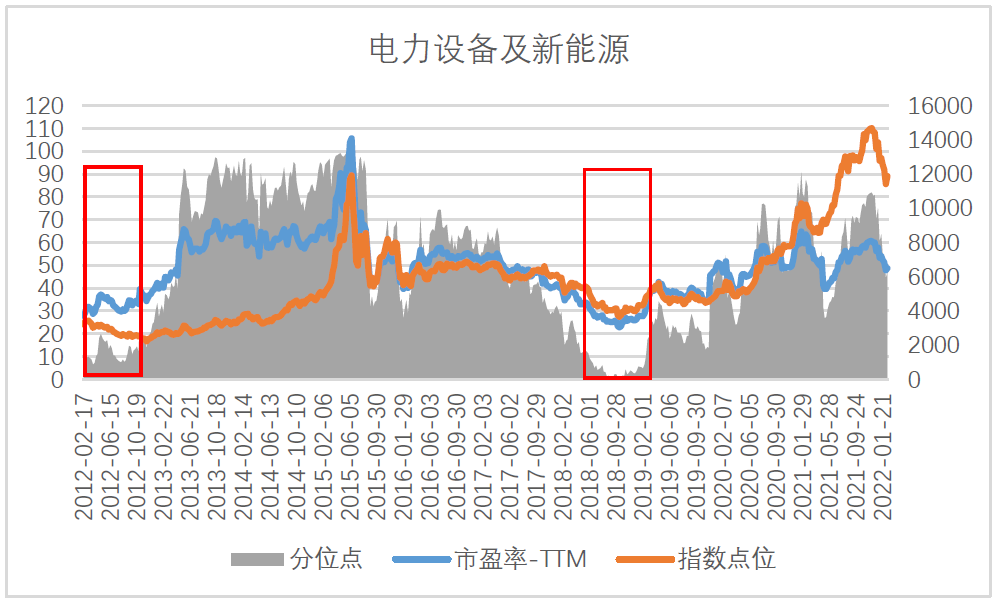

热门赛道我们以电力设备及新能源为例,2012年以及2018年的估值下行,市盈率分位点均下降至了10%以下水平,在此之后,均可看到该行业指数在之后三年期间持续上涨。

数据来源:Wind,中信一级行业分类,截至2022年2月16日。市盈率-TTM是指连续12个月的市盈率。分位点为市盈率分位点。过往表现不代表未来。市场有风险,投资需谨慎。

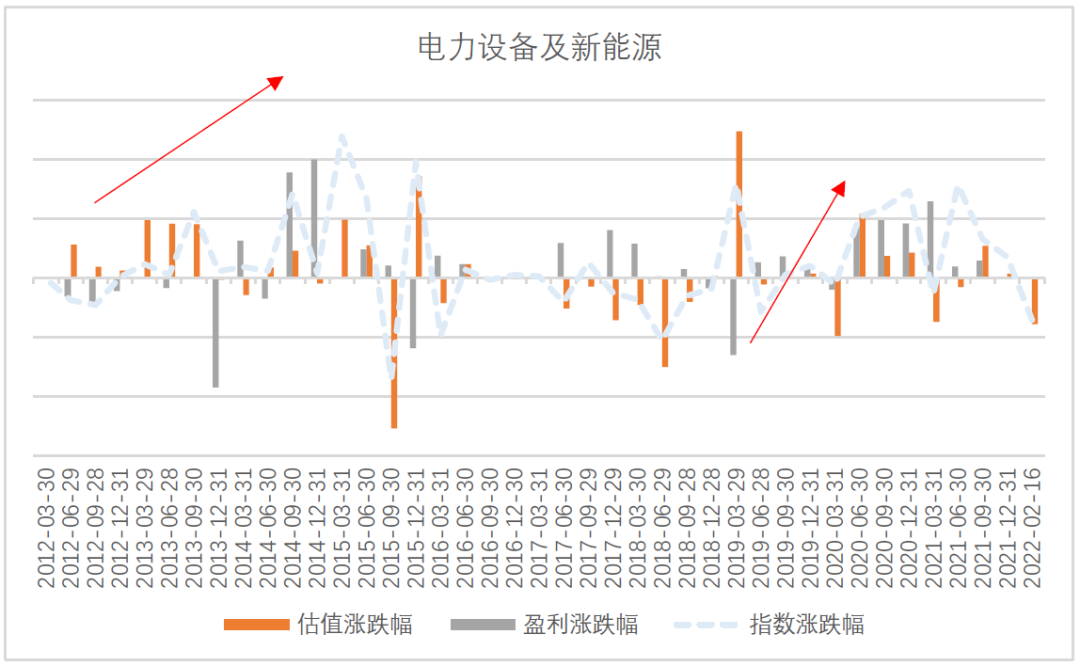

同样我们来看看盈利情况,2013-2015年以及2019-2021年期间均可以看到盈利的明显改善。

电力设备及新能源行业的在这两段时期的强势反弹是估值修复叠加盈利修复的结果。

数据来源:Wind,中信一级行业分类,截至2022年2月16日。估值涨跌幅 = 市盈率TTM涨跌幅 * MIN(MAX(指数涨跌幅/ 总市值涨跌幅,0),1.2)。盈利涨跌幅 = 归属母公司净利润TTM涨跌幅 * MIN(MAX(指数涨跌幅/ 总市值涨跌幅,0),1.2)。过往表现不代表未来。市场有风险,投资需谨慎。

鉴于以上数据,我们可以发现,

在上述选定期间内:

_ | 以建筑为代表的部分低估值行业,在估值修复不足,盈利没有明显改善的情况上,不一定会在估值触底后反弹。 |

_ | 以新能源为代表的部分高估值行业在叠加估值和盈利修复的动能后有可能在估值触底后强势反弹。 |

也就是说低估值并不意味着一定会上涨,而高估值的股票如果具有成长动能也可能有触底反弹的潜力。

那么,我们在以后的投资中应该注意些什么呢?

_ | 我们在投资中,即使是选择低估值板块,也可以优先在有成长潜力的细分行业中寻找,而并不是简单的哪个估值低就买哪个。 |

_ | 对于有高估值风险的赛道股,估值下行后或许也是布局良机。以TMT、新能源等为代表的成长股代表了中国经济未来发展的方向,基本面长期向好,在中国经济转型升级的过程中也必将会不断涌现具有代表性的优质公司。经历一轮调整之后,即使绝对估值可能仍相对较高,但部分公司和板块的估值可能已经回到了历史相对低位,且具成长潜力,也是布局优质公司的机会。 |

_ | 当前市场环境下,价值君还是建议大家长期投资,并且选择自己信赖的基金经理,帮助我们去挖掘估值相对合理、且依旧具有较高成长性的优质结构性机会。 |

2022-02-17 21: 29

2022-02-17 21: 27

2022-02-17 21: 24

2022-02-17 21: 19

2022-02-17 20: 39

2022-02-17 19: 44