2021年10月27日富达国际和蚂蚁财富联合发布的2021年《中国养老前景调查报告》结果显示,35岁及以上人群有59%的受访者已经开始考虑养老储备,而在年轻一代(18-34岁人群)这一比例也达到了50%。

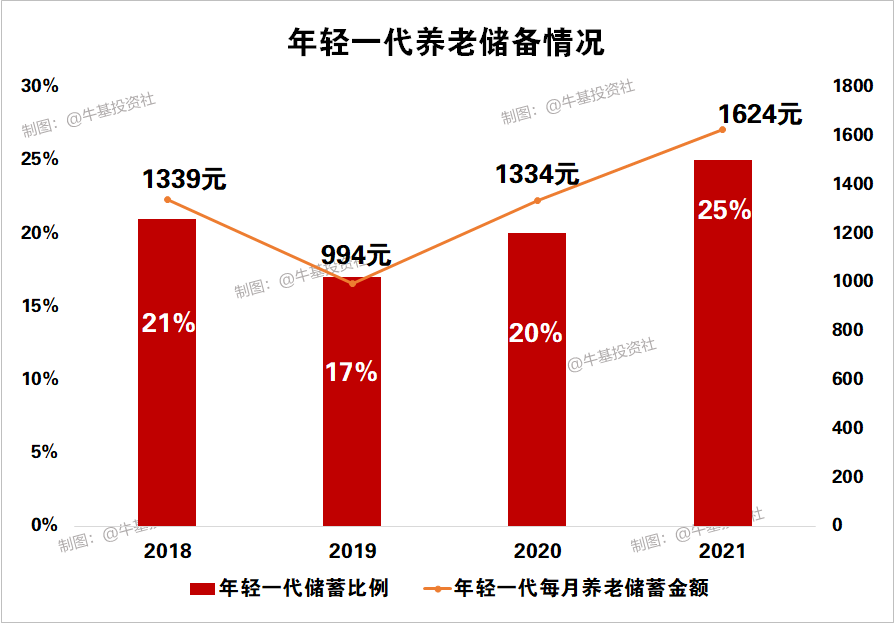

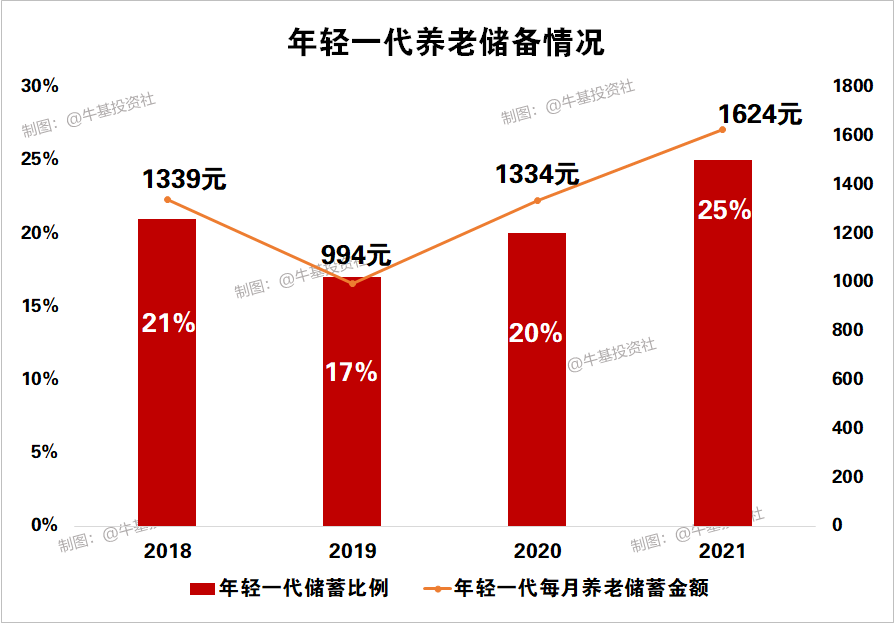

值得注意的是,调研机构经过四年的追踪发现,年轻一代每月养老储蓄占收入的比率和每月养老储蓄金额均有了明显的提升。2018年,年轻一代的储蓄比例为21%,2021年提升至25%;每月养老储蓄金额也从2018年的1339元提升至1624元,可以说已经有不少年轻一代已经用实际行动开始为自己的养老生活“未雨绸缪”了。

报告显示,接近1/4的年轻一代还是习惯把现金存款作为养老储备的主要形式,23%的年轻受访者表示自己缺乏相关技能和知识,很少参与投资。父辈的经验告诉我们,光靠现金存款的方式来准备养老金,可能并不是上佳的选择,因为我们辛辛苦苦攒下来的钱很有可能在通货膨胀的侵蚀下购买力越来越小,我们的养老生活仍然没有得到很好地保障。

作为现今世界上养老保险体系完善的国家,美国的养老金体系分为“三大支柱”。其中,第一支柱基本养老保险制度覆盖了美国超过90%的劳动人口,是其“三支柱”养老保险体系的基石。

第二支柱雇主养老计划是由雇主和个人共同承担缴纳的养老金方案,一般分为固定受益计划(DB计划)和以个人账户为基础的缴费确定型计划(DC计划)两种模式。

第三支柱则是税收递延型个人储蓄养老账户,该账户享受国家税收优惠的政策支持,成为第一、二支柱的有益补充。在这“三大支柱”的有力支撑下,美国较好地应对了人口老龄化带来的财政负担和社会风险。

而对于个人来讲,总体养老金替代率(即退休时的养老金与退休前工资收入的比率)也得到了提高。而在整个养老金体系中,有两类差异化养老金投资策略值得关注,即目标风险基金和目标日期基金。

根据美国投资公司行业协会(ICI)的统计,截至2020年,分别有超过45%的养老目标风险基金和85%的养老目标日期基金资产投资来源于养老金账户,可以说这两类基金是美国养老金投资的主流方式。对照海外经验以及我国养老金体系发展的现状,基于基本养老保险替代率逐渐降低、企业年金覆盖面小的短板,通过养老目标FOF进行个人养老补充就是一个值得考虑的选择。

- 从风险收益特征来看,相比普通基金,养老目标基金的定位是养老,以追求养老资产的长期稳健增值为目标,以此实现提高养老替代率的目的。

- 从通胀风险角度来看,我们退休后每年领取的退休金虽然也在提升,但是上涨幅度较小,可能难以抵消通货膨胀的影响。

如果仅仅依靠基本养老保险,领到的退休金能够买到的东西有可能越来越少,生活水平难以保证。- 从制度来看,公募基金作为法规严格、信息透明的资产管理机构,其管理的养老金被具体怎么投、管理费用如何收益、期间收益如何等信息,基民都可以通过定期报告清楚地了解。成熟的监管体系能够很好地助力养老目标基金的发展。

养老投资的目标不是一夜暴富,而是安享晚年;同时,养老投资也是一项长期而艰巨的工程。

任何长期的事业都需要有坚持和有原则地执行,养老目标产品更适合长期投资。通过有纪律的投资行为,争取获取稳健的、可持续的回报,颐养天年、幸福养老的目标才能实现。参考资料:2021-10-27富达国际、蚂蚁财富:《中国养老前景调查报告》

免责声明:本文资料中的信息或所表述意见不构成推荐、要约、要约邀请,也不构成对任何人的投资建议。市场有风险,投资需客观冷静,量力而为。基金、理财产品过往业绩不代表其未来表现,不等于基金、理财产品实际收益,投资须谨慎。